日韩熔断、美非农暴雷、英国破产,外部资金接下来怎么走??

前言:8月5日,“黑色星期一”,市场再次见证历史!日韩股市暴跌触发熔断,纷纷宣布进入技术熊市,而中国台湾也未能幸免。其他亚太市场“杀”的事估值,而我们的大A和恒生“杀”的是情绪。都知道大A缺乏资金带动,所以未来中短期外部资金的流向对于A股市场至关重要。

目前的全球市场可谓是有点变化莫测、波诡云谲,尤其是上周,肉眼可见的是全球市场都在预期方面出现较大的变化。叠加7月29日-8月2日,全球央行预期都有相应的货币政策的变动;包括上周末的美国非农就业指数的“暴雷”,直接引发了外部资金的“大洗牌”,日元暴涨、美元跟随美元指数重挫,带动了美股及相关美元资产的暴跌,VIX指数暴涨……

包括最近的亚太地区日经、韩国、中国台湾以及新加坡,包括恒生权益类市场都出现了大幅下跌,资金逃离股市寻求短暂避险,目前看,资金暂且流入了十年期美国债券(其收益率继续走低)、日元(海外资金偏好的避风港湾),也包括黄金。这一系列的变化背后,将是外部资金新一轮的流动!!由于资金一般根据偏好,投资权益类市场的风险资金将一直投资全球的股票市场,而欧美、亚太地区都出现了股市大跌、资金流出,那接下来这些资金将流入哪里?

01

美联储硬挺,日本反向加息

先是7月31日凌晨的美联储和日本央行打头阵,根据当晚的会议来看,美联储依旧“紧咬牙关”,在结束了为期两天的货币政策会议后,毅然宣布将联邦基金利率目标区间维持在5.25%至5.5%之间不变,这也是美联储自去年9月以来连续第八次会议维持利率不变,已经基本符合市场预期;

而美联储对于9月份的货币政策,可以总结为:就业开始放缓,通胀也在下降,考虑到双重使命,有可能在下一次会议上降息。而在当天议息会议结束之后,美国国债收益率下跌,纳斯达克100指数收盘暴涨3%,标普500指数也大涨1.6%,全市场似乎都在为即将到来美联储降息而狂欢。实际上,市场早就已经迫不及待的开始为100%降息后的市场进行定价了,上周末的美国非农数据“暴雷”加速了9月降息的节奏和资金的流动。

日本央行那边在预期内的给出了“加息”操作,决定将当前0%至0.1%的政策利率(无担保隔夜拆借利率)调整至0.25%。而这次加息是在今年3月解除了近20年负利率及零利率政策以来的第二次加息。与此同时,日本央行还决定从8月起将阶段性地减少每月6万亿日元左右的国债购买额计划,到2026年第一季度减少至3万亿日元左右。

对于日元的加息,市场普遍认为可能会加重市场对于日本经济的负面影响,而这种负面预期体现在三个方面:首先是居民的贷款压力会上升,年轻人的生活压力会加大,对消费造成负面影响;其次是企业的贷款成本也会随之上升,进而推高企业的营运成本;最后是作为贸易顺差的出口型国家,加息带来的日元升值可能将不利于出口。而就在宣布加息后,日元便出现了大幅升值,美元兑日元汇率跌破了150大关。

对于日元升值期间,日本股市大多数时间表现乏力,就在今年7月11日,日经225指数达到了近70年的历史新高42426.77点,彼时的日元大幅贬值。而随着日元汇率回暖,日经也出现了大幅回踩,加息落地后日经单日大跌2.49%,今天日经继续暴跌,出现了熔断,收跌12.4%,历史最大跌幅,并宣布进入技术熊市。一方面是市场对于加息后日本国内的居民和企业的经济状况表示担忧;另一方面其实也是国际游资热钱在高位套现,变现日元短暂避险行为。

日经暴跌,为何日元汇率飙升?

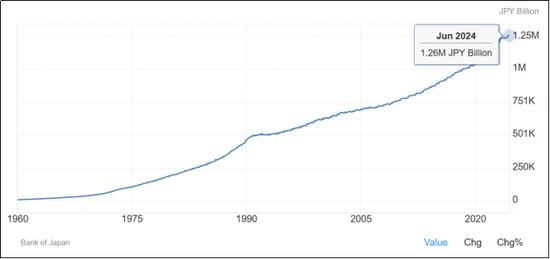

日元一直是国际资本的避风港。下面的数据分别是日元M2及日本核心消费者物价指数,可见的是日元M2一直呈现明显的走高,也就是日本央行一直在印钞票,然而神奇的日本20年都未出现明显严重的通货膨胀。

也就是说,有相当大一部分日元,并没有在日本国内的市场上流通,除了近些年的股市,还有就是外汇市场。凭借长期的低利率,甚至负利率,日元的避险属性一直备受国际资本青睐。逻辑在于:当日本以外出现较好的投资机会时,国际资本就大量借贷成本低廉的日元,换成相应市场的货币后进行投资;而当局部地区出现不可预测的风险事件时,则反过来操作,将外汇兑换成日元。这类低风险套利行为,也曾多次上演,比如次贷危机、欧债危机以及英国脱欧引发的巨震,国际资金都会扎堆涌进日本,进而推高日元汇率。

按照上面的逻辑,也不排除这样一个情况:最近日本汇率回升的速度过快,给这些中间套利者带来了巨大的风险。比如华尔街的交易员以超低利率(维持了近20年)借入日元,并兑换成美元后,用其购买美股的纳斯达克,而当日本央行加息后,导致日元兑美元短时间大幅走强。风险就在于套利交易者不仅要为借入的日元支付更高的利息,而且还要面临较大的外汇损益,而此时他们持有更多是美元资产,可能纳指的“七子”,不过汇率波动是自带杠杆,波动如此之大,他们只能选择对大量平仓美股头寸,进行偿还日元,美元就被短期巨量的抽离美股甚至其他市场。

为何要分析下美联储和日本央行的货币政策,毕竟这些都将关系到国际资本的流动,7月31日当天A股“奇迹日”的北向净流入为195.8亿元,无疑也是那天放量反弹的功臣之一。未来这些短暂停留在日元的游资热钱,以及美联储降息后大概率将流出美国的国际资本的流向,对于目前处于估值洼地的A股和港股都是潜在的机会,像周四那样北向资金净流出57.01亿元。

不可否认,无论如何外资对我大A的影响还是相当大的。

02

英国破产?皇帝的新衣

再是8月1日凌晨英国央行召开的议息会议;

北京时间8月1日晚间,英国央行宣布,降息25个基点至5.00%。这是2020年3月以来英国央行的首次降息,基本符合市场预期。英国央行宣布降息后,市场焦点转向英国央行的下一次降息。交易员增加对英国央行降息的押注,预计2024年将再降35个基点。货币市场预计,英国央行在九月份降息25个基点的概率约为50%。

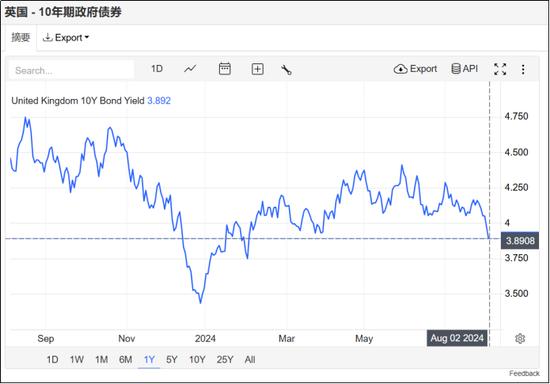

前几天被社交媒体铺天盖地的英国“破产”、“日不落”日落等消息充斥。其中无非都是,新上任的首相公布政府财政赤字已经达到200亿英镑,而债务规模首次超过英国GDP总量,还有什么英国这么做的目的就是赖账等等。真是为了博取眼球无所不用其极。政府是否真的“破产”,其实直接看当国的10年期国债收益率变化或者汇率变化即可,一般来说,若真的政府破产,10年期国债必然先遭到挤兑,价格暴跌,收益率暴涨。

从下面的英国10年期政府债券收益率走势来看,不仅没有出现崩盘,甚至债券收益率还出现了大幅下跌,价格走高的现象,这说明政府债券的风险趋势是降低的,资本对其需求在增加,全然没有政府“破产”的风险,推测目前对于英国本土经济的疲软,一部分资金率先选择抛售股票,购买债券进行紧急避险,进而才推高了债券价格。而从汇率角度来看,属于正常状态,最新的英镑兑美元计价中,英镑出现了大幅贬值,推测主要是因为周四晚的英国降息落地及未来降息预期导致的资本流出。

回顾下事件起源,就在当地时间7月29日,英国财政大臣里夫斯向英国国会公布了财政评估报告称:有约200亿英镑的公共财政缺口。并谴责了保守党留下了二战以来最糟糕的“烂摊子”,指责保守党在执政14年期间,为了赢得公众支持而做出无资金支持的支出承诺,大幅超支了英国的财政预算。随后便正式宣布了英国“破产”。从内容来看,情绪大于实质,所以说这并非真正意义上的国家破产,更多是“小学生”似的指责前任政府的无能。

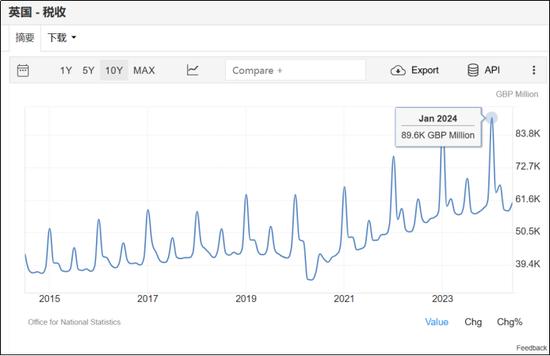

关键200多亿英镑的窟窿,也就不到2000亿人民币,不至于让一个老牌“贵族”帝国揭不开锅。根据公开数据统计来看,单2023年英国的全年税收就可以达到7430亿英镑,200亿英镑也就是半个月的政府税收,而且从2021年开始明显可以看出政府税收趋势是逐年走高的。

所以说,英国破产并非是因为那200多亿英镑的财政缺口,而是财政收入疲乏,经济疲软后的造血能力不足。内向型的服务业占比很大,外向型的制造业输出占比正在逐渐缩小了。而单纯依靠内循环经济来长期维持高福利显然是吃力的。多亏作为老牌资本主义国家,前期积累了大量的财富,确实也给英国足够吃老本的底气,不过今年以后恐怕有点难了。

说真的,英国贵族自己将自己坑惨了。本来经济发展就不怎么好,还得维持高福利。有一方面是产业链迂腐守旧,比如去年9月宣布破除的英国第二大城市伯明翰,也是拥有赫赫有名的路虎、劳斯莱斯、捷豹汽车品牌的总部,本应该是汽车工业的明珠,但却成了黑洞,十多年时间错过了新能源汽车的发展,别管是不是汽车的终局,即使是过渡产品也能带来一定的增长,但“贵族”就是倔。全球都马上进入AI时代了,贵族们还停留在辉煌的工业时代。

另一方面就是跟着“活爹”老美四处征战,打肿脸充胖子,花重金搞无法承受的“战争项目”。近年又花费了100多亿美元,建造了“伊丽莎白女王”号和“威尔士亲王”号两艘七万吨级的航母,全世界上有两艘七万吨级以上航母的国家,不超过两家;还有军事援助,迄今英国援助乌克兰的总额已经100亿英镑左右。贵族就是豪横,自己底裤破了个洞,还能堂而皇之的戴着奢华无比的礼帽,结果就是现在的尴尬境地。错误对本国货币的认知,还以为英镑能如美元般坚挺。

目前来看,债务总额2.69万亿英镑,占GDP的98%,国家已经“破产”了。他的“活爹”美国更狠,外债35万亿美元,占GDP的150%,35万亿美元相当于中国、德国、日本、印度、英国的经济总量之和。美国敢于不断借新债还旧债,且开动印钞机底气来自美元霸权。凭借美元信用,美国通过利率升降转嫁自身风险,来收割全球资产,这是公开的“秘密”。

以上分析,只是对三个全球三个比较重要的经济体进行浅析,目的是推测未来全球资金的流向。总的来看,推测未来短期全球的资金将离开英镑(已降息)和欧元区(9月大概率维持,但降息周期不变),而美国暂且不降息(9月降息已经板上钉钉,但预期非常弱了),日本加息。那么美国十年期国债、日元、黄金,等低风险的避险资产,甚至是A股的一些低估值标的将是这些资金暂时停留之处。这些聪明钱将伺机而动,从非农来看,嘴硬的美联储似乎已经无力回天,9月美联储降息已经深入市场,全球资金的流转已经提前出现变化!

不要怕,新的潜在机会正在生根发芽。