海通期货:十字路口,如何选?油市屏息以待OPEC下一步产量政策

来源:海通期货能源研发中心

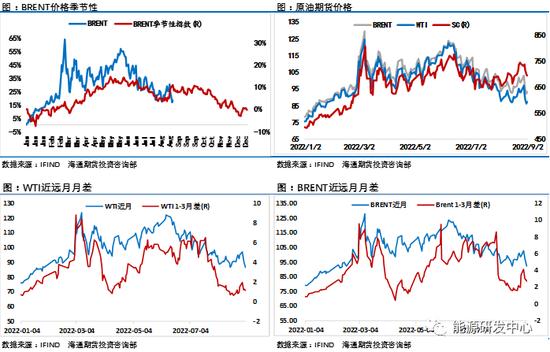

在大宗商品整体性大幅下挫的背景下,油价在8月底也走出了快速回调行情,短短3天时间油价下跌超10美元。而此轮商品下跌的起因是8月28日美联储主席鲍威尔(JayPowell)在杰克逊霍尔经济政策论坛上的“鹰派”发言,强调有必要在一段时间内保持高利率,其明确传递了“通胀明显回落之前绝不收手”的信号,市场试图对最早在2023年底降息进行定价是错误的。随后包括股市、大宗商品等风险资产纷纷大幅下挫。今年6月下旬开始大宗商品市场的暴跌以及此次杰克逊霍尔年会后大宗商品的大跌其直接影响因素都是美联储鹰派加息预期下流动性收紧带来的压力,美联储持续加息推动美元大幅走强,全球其他货币的普遍回落的同时,金融市场风险偏好降温,各类风险资产均出现了持续大跌,市场再次用实际行动让我们见证了美元作为全球信用货币的巨大威力。

与铜等工业品下跌驱动主要是受到宏观利空冲击不同,油价近期还受到了地缘风险和欧洲全力应对能源危机等复杂因素的影响,这也让近期在推演油价短期波动方面存在很大的挑战。为了应对能源危机,欧洲各国就如法国能源部长所言“我们几乎已经启动了所有的可能选项来度过冬天”。周五七国集团的财政部长发表了一份联合声明,宣布已同意对俄罗斯石油和石油产品实施价格上限,可以想象下半年能源市场仍将面临外力干涉下的大幅波动。

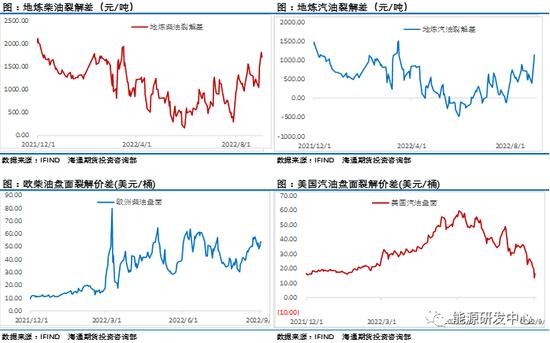

过去一段时间全球成品油市场表现差异明显,欧美市场汽油价格持续走弱,裂解利润大幅回落,柴油利润则在欧洲能源危机推升下维持高位;而亚洲地区则是另一局面汽油利润反弹明显,柴油表现一般。中国市场因供需差异形成了成品油价格年内阶段性最强势的阶段,在炼厂强势推涨之后汽柴油裂解利润均处于年内高位;这种区域性供需差异以造成了今年原油市场各跨区价差出现大幅波动的阶段,这也意味着原油市场正处在一个不稳定的阶段。从中长期来说随着全球各大央行加息的逐步深入,大宗商品市场整体弱势格局预计仍会延续,对于油价来说在顺应这一大趋势的同时,后面还会随着西方国家对俄罗斯能源制裁、OPEC+可能延长合作及伊核协议谈判进展等各类地缘因素给市场带来不确定性,油价后续的波动节奏面临诸多变数。

供求端成为下一阶段油价影响的重要因素

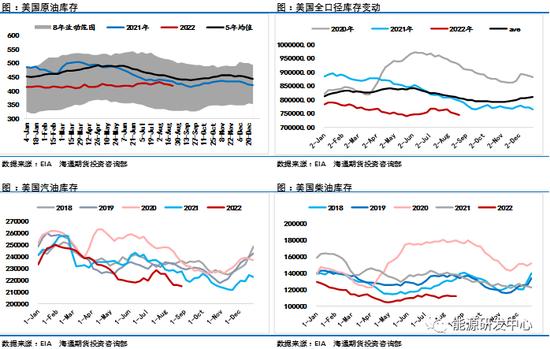

在欧洲能源危机炒作下天然气和电力持续飙升给欧洲经济带来巨大压力,虽然对欧洲来说相对于煤炭天然气价格来说原油已经成为性价比更高的能源,这意味着已经打开了对石油的替代性需求,从过去一段时间来看对欧洲柴油价格有明显提振,但对上游传导并不顺畅,对原油价格的影响相对有限,出现这种现象很关键的原因是从全球范围来看随着时间推移,进入7月之后原油市场需求端不及预期的表现持续施压油价这盖过了欧洲能源危机的影响,时间进入8月之后这一局面进一步延续,根美国能源署最新数显示美国原油产品四周平均供应量为2002.6万桶/日,较去年同期减少6.43%,旺季消费远低于去年同期表现。而另一个被寄予厚望的需求增长国我国今年以来因为疫情影响全年原油需求也是明显低于去年,期待的强劲复苏迟迟没有出现,接下来金九银十成为市场最后的希望,虽然国内成品油市场为此有了一波火热的炒作,但需求强劲反弹是否能真正落地从目前全国疫情形势仍然比较严峻来看是存在很大挑战的。中美作为全球前二大原油消费国如此表现下,对冲了欧洲能源危机对原油价格的影响。

相对于比较确定的需求端乏力表现,供应端的影响因素下一阶段的演绎则更为复杂,上周伊拉克和利比亚的局势动荡也给供应带来不安定的影响。今年以来对俄罗斯石油制裁的实际影响远低于预期,但随着西方国家再次对俄罗斯石油和石油产品实施价格上限,俄罗斯方面立马也采取了停供通过北溪一号天然气的反制措施,双方博弈再次升级这让下半年俄罗斯石油供应再次面临变数。G7在声明中称只有在石油和石油产品价格等于或低于所制定的价格上限时,才允许对其进行运送,另外G7也确认计划对俄罗斯天然气实施价格上限,英国财政大臣扎哈维表示,如果价格超过商定的上限,G7将禁止对装载俄罗斯石油的船只提供保险和融资等服务。美国财长耶伦也认为对俄罗斯石油实行价格上限是我们对抗通货膨胀的最有力工具之一,美国白宫新闻发言人卡琳·让-皮埃尔表示,七国集团对俄罗斯石油及石油产品实行的价格上限将实现两个目标,即大幅减少俄罗斯军事行动基金的最大收入来源,以及确保石油继续以较低的价格流入市场。让-皮埃尔表示,目前俄罗斯已经向一些国家提供了高达30%的大幅折扣和长期合同。这表明俄罗斯计划继续供应石油,并愿意接受更大的折扣。美国以及盟国将在未来几周进一步确定价格上限水平,并发布更多信息。在G7声明之后俄方表示对俄石油价格实施限制的计划“十分荒谬”,这将导致石油市场严重不稳定。如果不友好国家对俄能源价格设置上限,俄将开始向按市场条件运行的国家供应石油。俄联邦安全会议副主席梅德韦杰夫也表示,若欧盟实施价格上限,俄将不会再向欧洲供应天然气。俄罗斯天然气工业股份公司9月2日晚发布公告称,因部分机组发生漏油,北溪管道天然气运输已完全停止,直到故障能够完全消除。

另外近期OPEC下一步的行动也成为近期市场关注的焦点,9月5日将迎来OPEC月度会议,调查显示,OPEC最近一个月产量达到2960万桶/日,处于2020年4月以来的最高水平。过去几个月主导油市的因素已经从“需要增加供应来抑制通胀”转向“对全球经济放缓的担忧”。近期的油市波动已经让沙特等石油输出国感到非常不安,OPEC+将于9月5日开会制定新的产量政策。消息人士透露,阿联酋与沙特在产量政策上想法一致,而阿曼石油部也表示支持OPEC+努力维持市场稳定。此前沙特阿拉伯能源部长阿卜杜勒阿齐兹暗示,为了维持石油市场稳定会考虑减产选项以维持石油市场平衡。三位OPEC+消息人士表示,在此次会议上,OPEC+可能会保持10月份的产量配额不变,但一些消息人士也没有排除减产以支撑油价的可能性,欧佩克+代表私下表示,所有的选项都还在讨论之中,市场高度关注伊核协议进展以及OPEC最终的决定;

周五公布了美国8月非农就业报告,连续第20个月就业增长,,连续第五个月超过预期,显示美国经济的韧性。此前美联储主席鲍威尔非明确的向市场传递信息美联储将积极收紧货币政策以抑制通胀,美国将面临经济增长缓慢和失业率可能上升的痛苦时期。但8月就业增长稳健,进一步证明美国经济在上半年GDP萎缩的情况下仍在继续扩张,对美联储可能过度加息并将经济拖入衰退的担忧有所缓解。好于预期的非农就业数,让交易员们更加相信通胀已经开始好转,美联储可能不需要像在杰克逊霍尔年会上所说的那样激进。非农报告公布后,CME“美联储观察”:美联储到9月份加息50个基点的概率为38%,加息75个基点的概率为62%;到11月份累计加息75个基点的概率为2.3%,累计加息100个基点的概率为39.5%,累计加息125个基点的概率为58.2%。(非农报告公布前,美联储到9月份加息50个基点的概率为30%,加息75个基点的概率为70%)。

对于宏观层面尤其是美联储加息措施的展望会随着经济数的好坏出现摇摆,投资者在对此押注时也是有所反复,但总体来讲美联储加息进程推进大方向非常明确,流动性收紧及全球经济衰退压力犹存背景下将继续让油价承压,从油价自身波动来看6月触顶之后油价牛市逐渐被终结进入震荡下行阶段,重心下移的力量在不断增强,不过考虑目前石油市场整体库存压力不大,油价崩盘大跌风险较小,。供应端的变化成为接下来一段时间油价波动的核心影响因素,OPEC的护盘决心是后期关注焦点,这决定着油价的下行空间。