【山证煤炭】行业周报(20240826-20240901):供需继续改善,煤价整体企稳回升

投资要点

动态数据跟踪

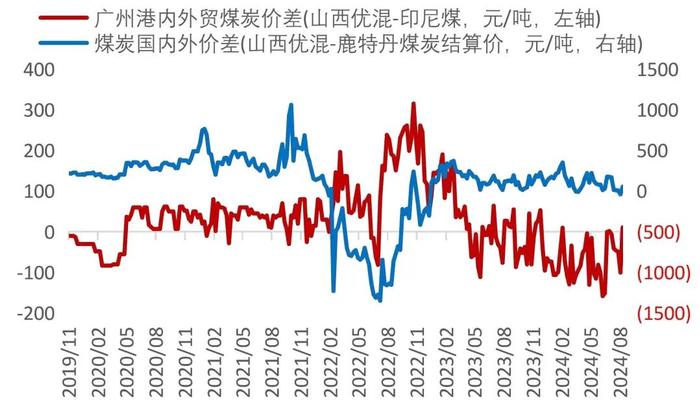

动力煤:火电负荷提振,动力煤价格回升。受安监检查及北方降雨影响减弱,煤炭产地发运一般。需求方面,上周秋老虎天气,用电量有所回升,叠加水电等清洁能源发电量季节性回落,火电符合提振,终端去库有所改善;下游采购需求增加,动力煤价格有所回升。产地供给减少叠加发运成本倒挂,北方港口库存平稳,下游港口去库明显。展望后期,稳经济政策仍有空间,预计工业用电及非电用煤需求仍有增长空间;同时,国际煤价高位,进口煤价差不高,后期进口煤增量预期仍存变数,预计国内动力煤价格企稳。截至8月30日,广州港山西优混Q5500库提价920元/吨,周变化12.2%;环渤海动力煤现货参考价844元/吨,周变化+0.72%;欧洲三港Q6000动力煤折人民币835.8元/吨,周变化-1.36%;印度东海岸5500动力煤折人民币739.46元/吨,周变化-1.01%。9月秦皇岛动力煤长协价697元/吨,环比上月降低2元/吨。8月30日,北方港口合计煤炭库存2261万吨,周变化+0.09%;长江八港煤炭库存556万吨,周变化-6.71%。

冶金煤:下游供需改善,冶金煤需求有所提振。产地安监依然严格,叠加降雨及检修影响,区域冶金煤煤矿生产供应一般。需求方面,高温回落以及宏观经济预期向好,基建建筑施工提振,传统钢材消费需求释放,钢价反弹,钢企利润有所恢复,生铁日均产量有所增加,下游冶金煤需求回升,冶金煤价格反弹。后期预计稳经济政策措施发力,钢材等下游利润恢复,冶金煤供需有望改善。截至8月30日,山西吕梁主焦煤车板价1550元/吨,周持平;京唐港主焦煤库提价1770元/吨,周变化+5.36%;京唐港1/3焦煤库提价1460元/吨,周持平;日照港喷吹煤1145元/吨,周变化-2.05%;澳大利亚峰景矿硬焦煤现货价212.5美元/吨,周变化-1.16%。京唐港主焦煤内贸与进口平均价差+195元/吨,价差有所增加。截至8月30日,国内独立焦化厂、全国样本钢厂炼焦煤总库存分别698.94吨和734.31万吨,周变化分别+8.31%、+2.30%;247家样本钢厂喷吹煤库存390.56元/吨,周变化-0.64%。独立焦化厂焦炉开工率69.7%,周变化-2.10个百分点。

焦、钢产业链:产业链供需改善,焦炭价格反弹。焦化开工率维持低位,叠加宏观预期向好,临近金九银十,钢材需求回升,钢材利润有所恢复,黑色产业链供需改善,焦炭价格反弹。后期,专项债或加速发行,稳经济政策继续加码,钢材需求刚性仍存,将导致焦炭需求增加;同时焦煤供需改善进度缓慢,成本支撑下焦炭价格预计下降空间不大。截至8月30日,天津港一级冶金焦均价1760元/吨,周变化-2.76%;港口平均焦、煤价差(焦炭-炼焦煤)285元/吨,周变化-10.66%。独立焦化厂、样本钢厂焦炭总库存分别45.20万吨和541.67万吨,周变化分别-3.67%、+0.82%;四港口焦炭总库存178.63万吨,周变化-6.81%;247家样本钢厂高炉开工率76.39%,周变化-1.06个百分点;全国市场螺纹钢平均价格3338元/吨,周变化+2.77%;35城螺纹钢社会库存合计442.96万吨,周变化-8%。

煤炭运输:刚需及补库需求释放,沿海运价继续反弹。电厂日耗仍尚可,港口煤价下行提振补库需求;外贸市场需求增加,即期运力转向外贸,沿海运价有所反弹。截止8月30日,中国沿海煤炭运价综合指数599.4点,周变化+1.42%;中国长江煤炭运输综合运价指数753.6点,周变化-11.22%。鄂尔多斯煤炭公路长途运输价格0.22元/吨公里,周变化+4.76%;环渤海四港货船比22.6,周变化+16.49%。

煤炭板块行情回顾

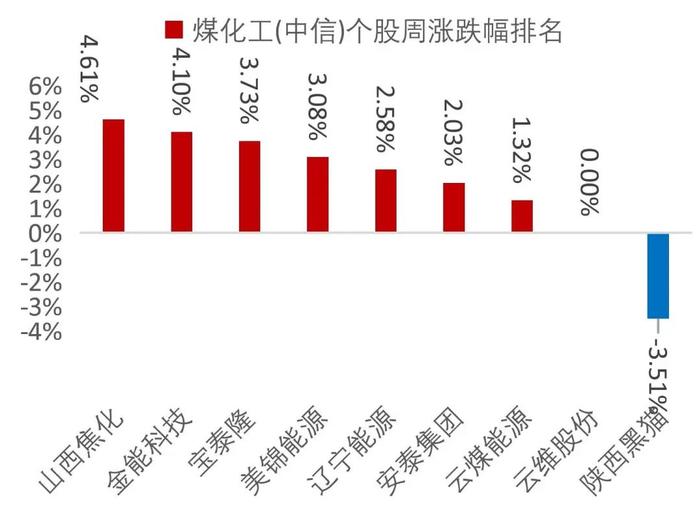

上周煤炭板块企稳反弹,并跑赢沪深300等大盘指数;中信煤炭指数周五收报3481.30点,周变化+2.33%。子板块中煤炭采选Ⅱ(中信)周变化+2.32%;煤化工Ⅱ(中信)指数周变化+2.49%。煤炭采选个股上涨为主,昊华能源、淮北矿业、大有能源、陕西煤业、兰花科创涨幅靠前;煤化工个股以涨为主,山西焦化、金能科技、宝泰隆涨幅靠前。

本周观点及投资建议

供需有所改善,进口煤与国内供给之间或存在博弈,需求趋势不变,我们倾向于认为三季度煤炭价格稳中向好,叠加产能利用率回升,煤炭公司业绩存修复预期;当前无风险利率处于较低水平,高息资产稀缺,煤炭高股息敞口仍对绝对收益导向资金有吸引力。推荐排序:稳定高股息>高确定性>煤电一体>山西复产。稳定高股息方面,相关标的横向对比具备优势,建议逢低布局,首选“业绩稳健+分红承诺”标的,关注【中国神华】、【陕西煤业】。高确定性方面,相关标的胜率较高,首选“历史包袱轻+长协覆盖高+资源接续压力不大”的【中煤能源】。煤电一体方面,业务模式本身具有抗风险属性,煤炭方面长协增加稳定预期,火电方面容量电价提升安全边际。估值修复的逻辑下拥有较好的赔率,关注”电力供需相对紧张区域+煤炭覆盖度相对较高”的【新集能源】。山西复产方面,前期利空集中释放,或存在超跌情况。近期利空出尽,可择机布局。考虑”复产预期+超跌空间+资源接续机会”等因素,赔率较大。关注【华阳股份】、【晋控煤业】、【山煤国际】。

风险提示:供给释放超预期;需求端改善不及预期;欧盟煤炭缺口不及预期,进口煤大量涌入国内市场;价格强管控;煤企转型失败等。

【煤炭行业动态数据跟踪】

动力煤:火电负荷提振,动力煤价格回升

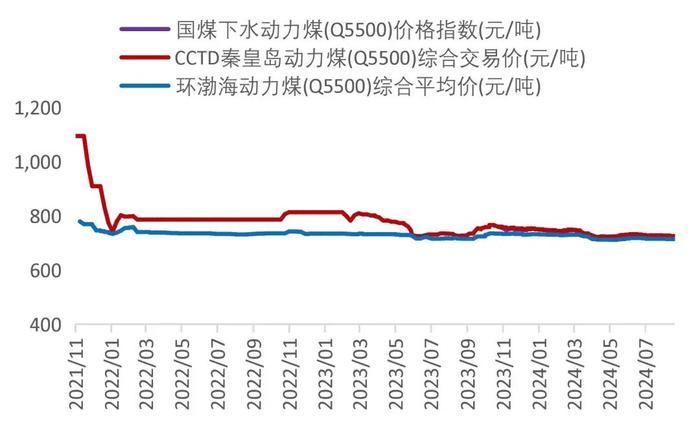

价格:截至8月30日,广州港山西优混Q5500库提价920元/吨,周变化+12.20%;9月秦皇岛动力煤长协价预计为697元/吨,环比减少2元/吨。本周环渤海动力煤综合平均价格指数(BSPI)713元/吨,周持平;全国煤炭交易中心综合价格指数(NCEI)收报721元/吨,周变化+0.14%;CCTD秦皇岛动力煤(5500K)综合交易价格指数725元/吨,周变化-1元/吨(+0.14%)。国际煤价方面,8月30日,欧洲三港Q6000动力煤折人民币835.8元/吨,周变化-1.36%;印度东海岸5000动力煤折人民币739.46元/吨,周变化-1.01%;广州港蒙煤库提价760元/吨,周变化+18.75%;澳煤库提价889元/吨,周变化-1.55%。

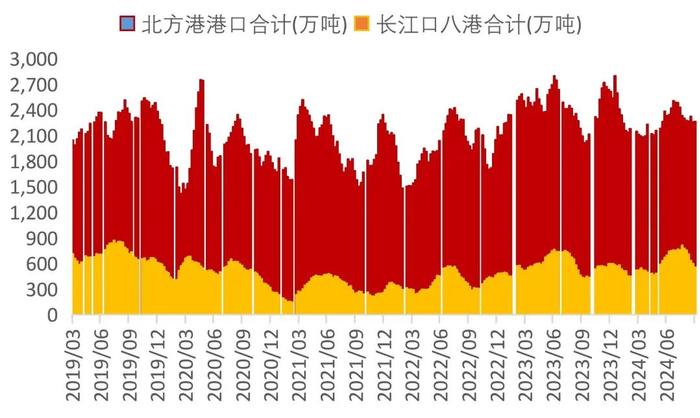

库存:港口方面,8月30日,北方港口合计煤炭库存2261万吨,周变化+0.09%;长江八港煤炭库存556万吨,周变化-6.71%;环渤海港口日均调入171.57万吨,调出172.17万吨,日均净调出0.6万吨。

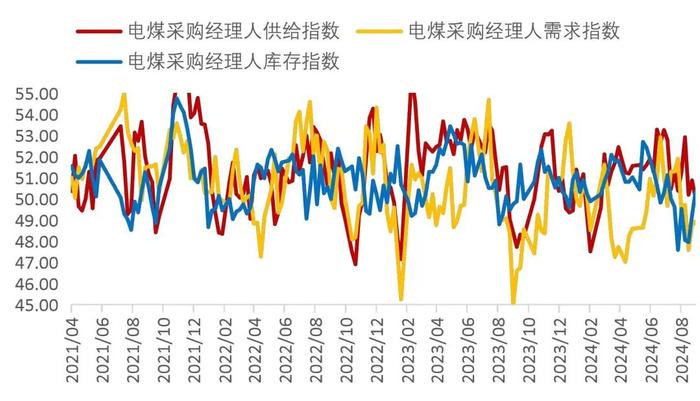

需求:本周电煤采购经理人需求指数48.93点,变化+0.18点(+0.37%)。

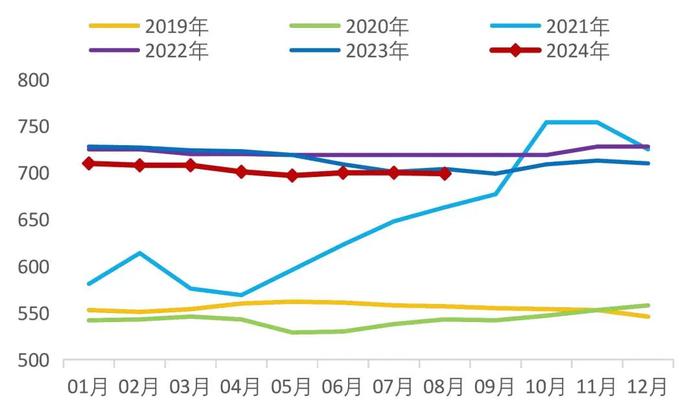

图1:大同浑源动力煤Q5500车板价

图2:广州港山西优混Q5500库提价

图3:秦皇岛动力煤5500年度长协价(元/吨)

图4:长协月度调整挂钩指数(NCEI、CCTD、BSPI)

图5:国际煤炭价格走势

图6:海外价差与进口价差

图7:环渤海九港口煤炭库存合计

资料来源:Wind,山西证券研究所

备注:北方港统计口径包括秦皇岛港、国投曹妃甸港、曹二期、华能曹妃甸、华电曹妃甸、国投京唐、京唐老港、京唐36-40码头、黄骅港、天津港、锦州港、丹东港、盘锦港、营口港、大连港、青岛港、龙口港、嘉祥港、岚山港、日照港。长江口八港统计口径包括如皋港、长宏国际、江阴港、扬子江、太和港、镇江东港、南京西坝、华能太仓

图8:中国电煤采购经理人指数

冶金煤:下游供需改善,冶金煤需求有所提振

价格:截至8月30日,山西吕梁主焦煤车板价1550元/吨,周持平;京唐港主焦煤库提价1770元/吨,周变化+5.36%;京唐港1/3焦煤库提价1460元/吨,周持平;日照港喷吹煤1145元/吨,周变化-2.05%;澳大利亚峰景矿硬焦煤现货价212.5美元/吨,周变化-1.16%。京唐港主焦煤内贸与进口平均价差+195元/吨,价差有所增加。

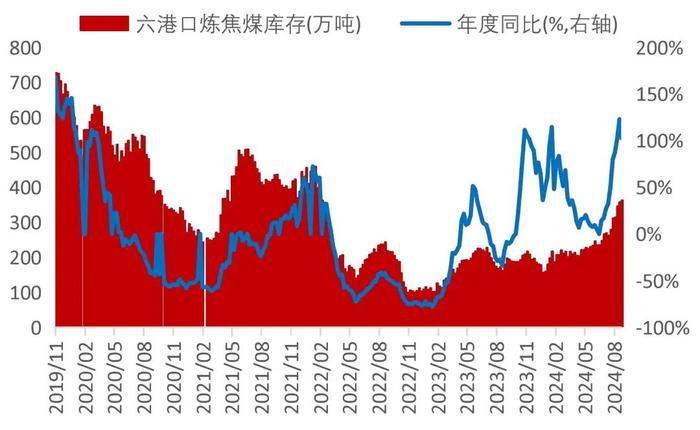

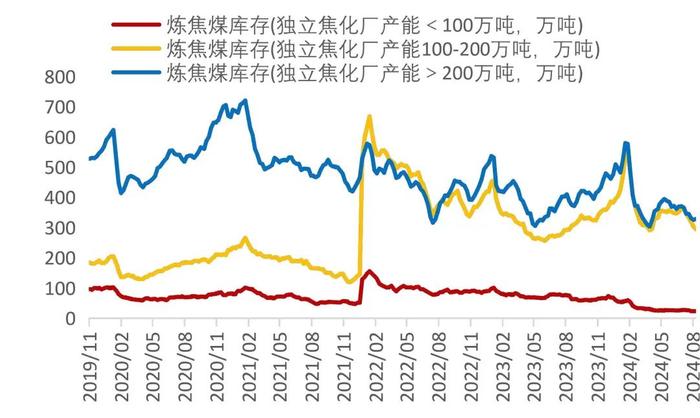

库存:截至8月30日,国内独立焦化厂、全国样本钢厂炼焦煤总库存分别698.94万吨和734.31万吨,周变化分别+8.31%、+2.30%;247家样本钢厂喷吹煤库存390.56元/吨,周变化-0.64%。

需求:截至8月30日,独立焦化厂炼焦煤库存可用天数10.3天,周变化+1.1天;样本钢厂炼焦煤、喷吹煤库存可用天数分别11.76和12.09天,周变化分别+0.29天和-0.1天。独立焦化厂焦炉开工率69.7%,周变化-2.1个百分点。

图9:产地焦煤价格

图10:山西阳泉喷吹煤车板价及日照港平均价

图11:京唐港主焦煤价格及内外贸价差

图12:京唐港1/3焦煤价格及内外贸价差

图13:独立焦化厂炼焦煤库存

图14:样本钢厂炼焦煤、喷吹煤总库存

图15:六港口炼焦煤库存

资料来源:wind,山西证券研究所

备注:六港口包括京唐港、日照港、连云港、天津港、青岛港、湛江港

图16:炼焦煤、喷吹煤库存可用天数

图17:不同产能焦化厂炼焦煤库存

图18:独立焦化厂(230)焦炉开工率

焦钢产业链:产业链供需改善,焦炭价格反弹

价格:8月30日,天津港一级冶金焦均价1760元/吨,周变化-2.76%。全国港口冶金焦与炼焦煤平均价的价差285元/吨,周变化-10.66%。

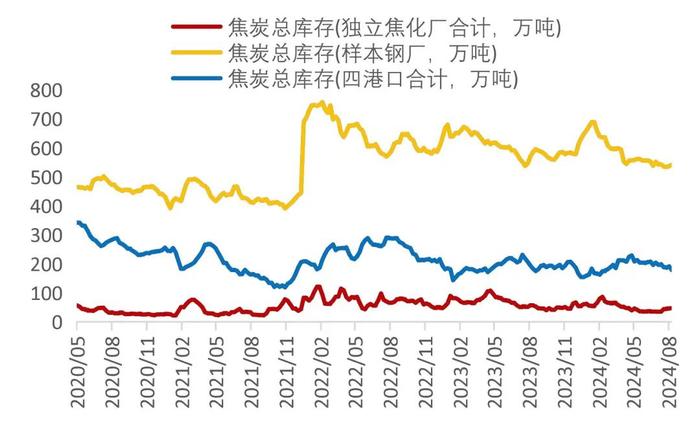

库存:8月30日,独立焦化厂焦炭总库存45.20万吨,周变化-3.67%;247家样本钢厂焦炭总库存541.67万吨,周变化+0.82%;四港口(天津港+日照港+青岛港+连云港)焦炭总库存178.63万吨,周变化-6.81%;样本钢厂焦炭库存可用天数10.84天,周变化+0.03天。

需求:8月30日,全国样本钢厂高炉开工率76.39%,周变化-1.06百分点。下游价格方面,截至8月30日,全国市场螺纹钢平均价格3338元/吨,周变化+2.77%;35城螺纹钢社会库存442.96万吨,周变化-8%。

图19:一级冶金焦价格

图20:主要港口冶金焦与炼焦煤平均价的价差

图21:样本钢厂、独立焦化厂及四港口焦炭库存

资料来源:wind,山西证券研究所

备注:四港口为“天津港+日照港+青岛港+连云港”

图22:样本钢厂焦炭库存可用天数

图23:钢厂高炉开工率

图24:螺纹钢全社会库存和钢材生产企业库存

煤炭运输:刚需及补库需求释放,沿海运价继续反弹

煤炭运价:8月30日,中国沿海煤炭运价综合指数599.4点,周变化+1.42%;中国长江煤炭运输综合价格指数753.6点,周变化-11.22%。

货船比:截止8月30日,环渤海四港货船比22.6,周变化+16.49%。

图25:中国沿海煤炭运价指数

图26:国际煤炭海运费(印尼南加-连云港)

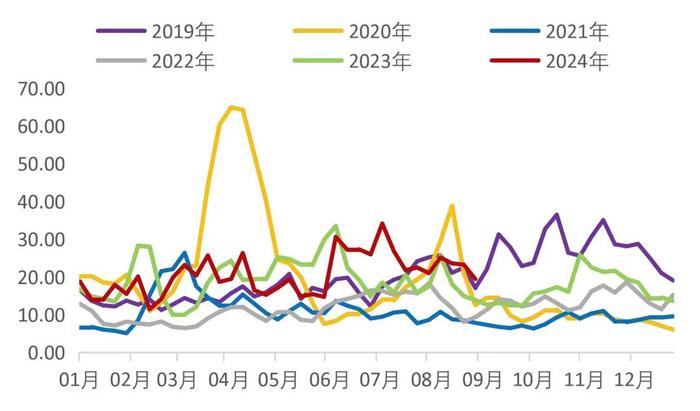

图27:环渤海四港货船比历年比较

图28:鄂尔多斯煤炭公路运价指数

煤炭相关期货:需求预期提振,双焦期价回升

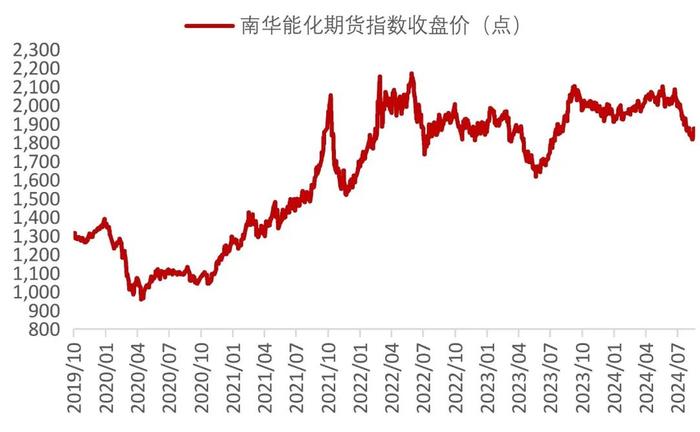

焦煤焦炭期货:8月30日,南华能化指数收盘1860.76点,周变化+2.43%;炼焦煤期货(活跃合约)收盘价1370.50元/吨,周变化+4.30%;焦炭期货(活跃合约)收盘价1996.50元/吨,周变化+5.69%。

下游相关期货:8月30日,螺纹钢期货(活跃合约)收盘价3222元/吨,周变化+2.16%;铁矿石期货(活跃合约)收盘价754元/吨,周变化+4.79%。

图29:南华能化指数收盘价

图30:焦煤、焦炭期货收盘价

图31:螺纹钢期货收盘价

图32:铁矿石期货收盘价

【煤炭板块行情回顾】

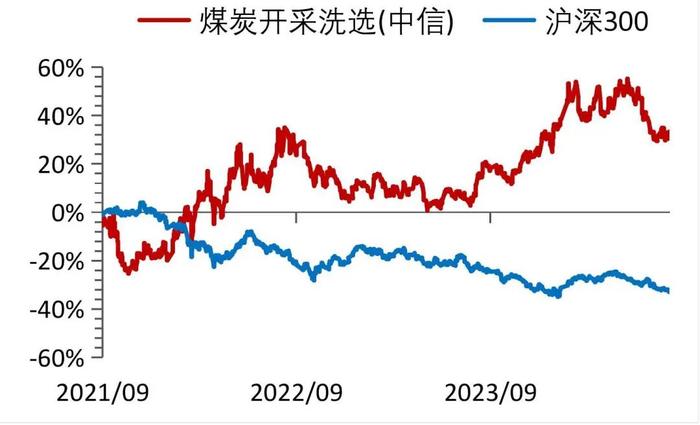

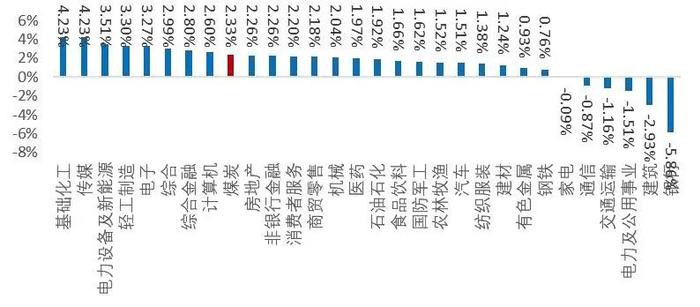

上周煤炭板块企稳反弹,并跑赢沪深300等大盘指数;中信煤炭指数周五收报3481.30点,周变化+2.33%。子板块中煤炭采选Ⅱ(中信)周变化+2.32%;煤化工Ⅱ(中信)指数周变化+2.49%。煤炭采选个股上涨为主,昊华能源、淮北矿业、大有能源、陕西煤业、兰花科创涨幅靠前;煤化工个股以涨为主,山西焦化、金能科技、宝泰隆涨幅靠前。

表1:主要指数及煤炭板块指数一周表现

图33:煤炭指数与沪深300比较

图34:中信一级行业指数周涨跌幅排名

图35:中信煤炭开采洗选板块个股周涨跌幅排序

图36:中信煤化工板块周涨幅排序

【行业要闻汇总】

【国家能源局:将推动出台能源法、生态环境法典】

中国国家能源局局长章建华29日在国新办发布会上表示,能源转型是一场广泛而深刻的经济社会系统性变革,需要大力提升能源治理体系和治理能力现代化。下一步,将重点做好四方面工作。深化能源改革方面,通过建设全国统一电力市场体系,持续扩大电力现货市场覆盖范围,进一步提升电力资源优化配置水平;建立健全绿色低碳发展机制,加快培育绿电绿证市场;完善新能源消纳和调控政策,推进非化石能源安全可靠有序替代化石能源;推动自然垄断环节独立运营和竞争性环节市场化改革。完善能源法治方面,将推动出台能源法、生态环境法典,加快修订可再生能源法、节约能源法、电力法等,强化节能增效、优先开发利用清洁能源的法律制度;实施绿证等促进绿色能源消费、支持绿色低碳技术创新的激励约束制度;推动重点领域制修订引导绿色低碳用能的法律法规。

--资料来源:中国新闻网

【国家能源局:十年来煤炭消费比重累降12.1个百分点】

29日,国新办就《中国的能源转型》白皮书有关情况举行发布会,国家能源局新能源和可再生能源司司长李创军表示,十年来,我国煤炭消费比重累计下降了12.1个百分点,非化石能源消费量翻了一番多,电气化水平提高约7个百分点。会上有记者提问,数据显示,2013年至2023年,我国以年均3.2%的能源消费增速支撑了年均6%的经济增长,同时我国能耗强度累计下降了26.1%,是全球能耗强度下降最快的国家之一。我国的用能方式相对过去发生了哪些变化?为巩固这一良好态势,还将采取哪些举措?李创军表示,绿色是生态文明的底色,中国牢固树立和践行绿水青山就是金山银山的理念。2014年以来,中国开展了一系列绿色创新行动,能源消费方式加快转变。

--资料来源:中新经纬

【湖南能源集团将进行战略重组】

8月27日,湖南发展公告称,湖南发展集团股份有限公司于2024年8月26日收到控股股东湖南省能源投资集团有限公司(湖南能源集团)发来的通知,湖南能源集团将进行战略重组。2024年3月27日,湖南省能源投资集团有限公司在长沙揭牌成立。湖南能源集团以湖南湘投控股集团有限公司为主体组建,注册资本300亿元,定位为湖南省综合性能源投资建设运营省级平台和全省能源战略实施主体,负责落实全省能源发展战略,承担全省能源保供功能性任务,落实省内能源资源开发任务,承接重大能源项目投资建设,代表全省开展省内外重大能源项目合作。

--资料来源:湖南能源集团

【印度2024年4—6月煤炭进口量增长5.7%】

根据印度《经济时报》报道,2024年4—6月印度煤炭进口量比去年同期的7116万吨增长5.7%,至7526万吨。印度煤炭部长GKishanReddy此前曾表示,印度应增加国内化石燃料生产,减少煤炭进口。2024财年印度国内煤炭产量为9.97828亿吨,同比增长11.71%。

--资料来源:商务部

【2024年7月蒙古国对华出口炼焦煤504万吨】

综合蒙古国海关总署及bloombergtv媒体消息,2024年7月,蒙古国对华出口炼焦煤504万吨,同比增长15.9%,环比下降8.3%,占中国炼焦煤进口量的46%。出口总额达6.4亿美元,平均价格每吨128美元。此外,俄罗斯对华出口炼焦煤267万吨,占同期中国进口量的25%,仅次于蒙古国;澳大利亚对华出口炼焦煤116万吨,同比增长615%,占同期中国进口量的11%。

--资料来源:商务部

【上市公司重要公告】

【中国神华:2024年半年度报告摘要】

公司截至到2024年6月底,总资产6727.58亿元,同比+6.8%;归属于上市公司股东的净资产3971.16亿元,同比-2.8%;1-6月公司营业收入1680.78亿元,同比-0.8%;归属于上市公司股东的净利润295.04亿元,同比-11.3%;归属于上市公司股东的扣除非经常性损益的净利润294.81亿元,同比-10.60%;经营活动产生的现金流量净额526.68亿元,同比+13.6%;加权平均净资产收益率7.32%,同比减少1.27个百分点;基本每股收益1.485元/股,同比-11.30%;稀释每股收益1.485元/股,同比-11.3%。

--资料来源:公司公告

【兖矿能源:2024年半年度报告摘要】

公司截至到2024年6月底,总资产3594.63亿元,同比+1.41%;归属于上市公司股东的净资产759.07亿元,同比+4.23%;1-6月公司营业收入723.12亿元,同比-24.07%;归属于上市公司股东的净利润75.68亿元,同比-31.64%;归属于上市公司股东的扣除非经常性损益的净利润72.98亿元,同比-27.37%;经营活动产生的现金流量净额126.20亿元,同比+85.42%;加权平均净资产收益率10.05%,同比减少2.11个百分点;基本每股收益1.02元/股,同比-32.41%;稀释每股收益1.02元/股,同比-32.33%。

--资料来源:公司公告

【兖矿能源:2024年中期利润分配方案公告】

截至2024年6月30日,公司母公司报表半年度末未分配利润为人民币55.54亿元。经董事会决议,公司2024年半年度拟以实施权益分派股权登记日登记的总股本为基数分配利润。本次利润分配方案如下:公司拟向全体股东派发2024年半年度现金股利人民币0.23元/股(含税)。截至本公告披露日,公司总股本为10,039,860,402股,以此计算合计拟派发现金红利人民币2,309,167,892元(含税),占公司当期实现归属于上市公司股东净利润的比例为30.51%。如在本公告披露之日起至实施权益分派股权登记日期间,公司总股本发生变动的,公司拟维持每股分配金额不变,相应调整分配总额。本次利润分配方案尚需提交公司2024年度第一次临时股东大会审议。

--资料来源:公司公告

【兰花科创:2024年半年度报告摘要】

截至2024年6月底,公司总资产313.35亿元,同比+1.29%;归属于上市公司股东的净资产161.25亿元,同比-3.11%;1-6月公司营业收入54.77亿元,同比-15.33%;归属于上市公司股东的净利润5.52亿元,同比-59.50%;归属于上市公司股东的扣除非经常性损益的净利润5.54亿元,同比-58.54%;经营活动产生的现金流量净额6.31亿元,同比-43.91%;加权平均净资产收益率3.37%,同比减少5.57个百分点;基本每股收益0.3714元/股,同比-59.5%;稀释每股收益0.3714元/股,同比-59.5%。

--资料来源:公司公告

【淮北矿业:2024年半年度报告摘要】

截至2024年6月底,公司总资产876.73亿元,同比+0.78%;归属于上市公司股东的净资产405.17亿元,同比+8.62%;1-6月公司营业收入372.36亿元,同比-0.17%;归属于上市公司股东的净利润29.35亿元,同比-18.19%;归属于上市公司股东的扣除非经常性损益的净利润28.87亿元,同比-16.04%;经营活动产生的现金流量净额53.99亿元,同比-12.16%;加权平均净资产收益率7.27%,同比减少2.85个百分点;基本每股收益1.13元/股,同比-22.07%;稀释每股收益1.09元/股,同比-19.26%。

--资料来源:公司公告

【下周观点及投资建议】

供需有所改善,进口煤与国内供给之间或存在博弈,需求趋势不变,我们倾向于认为三季度煤炭价格稳中向好,叠加产能利用率回升,煤炭公司业绩存修复预期;当前无风险利率处于较低水平,高息资产稀缺,煤炭高股息敞口仍对绝对收益导向资金有吸引力。推荐排序:稳定高股息>高确定性>煤电一体>山西复产。稳定高股息方面,相关标的横向对比具备优势,建议逢低布局,首选“业绩稳健+分红承诺”标的,关注【中国神华】、【陕西煤业】。高确定性方面,相关标的胜率较高,首选“历史包袱轻+长协覆盖高+资源接续压力不大”的【中煤能源】。煤电一体方面,业务模式本身具有抗风险属性,煤炭方面长协增加稳定预期,火电方面容量电价提升安全边际。估值修复的逻辑下拥有较好的赔率,关注”电力供需相对紧张区域+煤炭覆盖度相对较高”的【新集能源】。山西复产方面,前期利空集中释放,或存在超跌情况。近期利空出尽,可择机布局。考虑”复产预期+超跌空间+资源接续机会”等因素,赔率较大。关注【华阳股份】、【晋控煤业】、【山煤国际】。

风险提示:供给释放超预期;需求端改善不及预期;欧盟煤炭缺口不及预期,进口煤大量涌入国内市场;价格强管控;煤企转型失败等。

研报分析师:胡博

执业登记编码:S0760522090003

研报分析师:刘贵军

执业登记编码:S0760519110001

报告发布日期:2024年9月2日

本人已在中国证券业协会登记为证券分析师,本人承诺,以勤勉的职业态度,独立、客观地出具本报告。本人对证券研究报告的内容和观点负责,保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据。本报告清晰准确地反映本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点直接或间接受到任何形式的补偿。本人承诺不利用自己的身份、地位或执业过程中所掌握的信息为自己或他人谋取私利。

【免责声明】

本订阅号不是山西证券研究所证券研究报告的发布平台,所载内容均来自于山西证券研究所已正式发布的证券研究报告,订阅者若使用本订阅号所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生理解上的歧义。提请订阅者参阅山西证券研究所已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

依据《发布证券研究报告执业规范》规定特此声明,禁止我司员工将我司证券研究报告私自提供给未经我司授权的任何公众媒体或者其他机构;禁止任何公众媒体或者其他机构未经授权私自刊载或者转发我司的证券研究报告。刊载或者转发我司证券研究报告的授权必须通过签署协议约定,且明确由被授权机构承担相关刊载或者转发责任。