关于降低存量房贷利率对风险资产价格的影响

分析认为,真正需要关注的是边际存量贷款利率。只要边际房贷利率水平足够低,早偿的问题得到解决,整个系统的无风险利率水平会大幅降低。此外,降低该利率会给理财资金池带来增量资金。

近期,市场对降低存量房贷利率的讨论很多。

一方面,大家觉得有必要降低,新增房贷和存量房贷的息差很大,以北京为例,大部分存量房贷利率在4.75%,新增房贷利率最低能到3.40%,差了135bp,有失公平。另一方面,不少投资者认为银行体系的息差已经十分低了,再压缩银行的息差容易引起系统性风险。

于是,降低存量房贷利率的必要性和脆弱的银行体系息差构成了一对尖锐的矛盾。

此外,计算让利规模的视角也激化了这个矛盾,我们的按揭贷款存量大概是38万亿的体量,银行让利100bp,平均让利规模是3800亿。如果我们把这种让利形式视同为发消费券,没有多少人会认为发3800亿的消费券对经济有多大的刺激作用。

如果我们仅仅从刺激消费的角度看待问题,即便是银行让利200bp,使得让利规模扩大到7600亿,对消费的拉动也不会太大,因为我们2023年全年的GDP规模在126万亿人民。但是,对银行研究员来说,别说200bp了,即便是80bp,他们也会直呼不可能,绝对不可能。

一方面,我们直觉上认为,降低存量贷款利率有用;另一方面,从消费上又讲不通这个逻辑。那么,问题出在哪里了呢??在我们看问题的视角上:

降低存量贷款利率是一个货币政策,不是一个刺激消费的政策。我们得从利率传导、资本流向的角度思考问题,而不是直接去算拉动了多少消费。

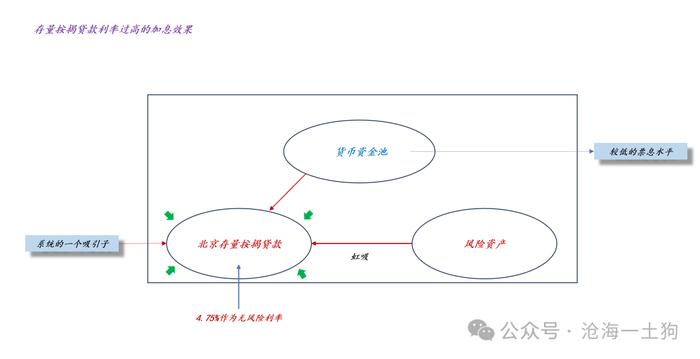

如上图所示,对于北京的居民来说,无风险利率既不是货币基金的2%,也不是理财的预期收益率,而是,存量房贷利率的4.75%。

他们会卖掉手里的风险资产,赎回各种基金去还这笔按揭贷款。提前偿还按揭贷款可以帮他们节省掉4.75%的成本,因此,这对他们来说就是无风险利率。

今年上半年,42家A股上市银行个人住房贷款余额合计为34.08万亿元,相较上年末缩减了3174.21亿元。

早偿的这3000多亿占存量的规模比例很低,只有0.933%。但是,如果这3000亿中的一半来自于股票基金的赎回,那么,我们就能感受到它对风险资产价格所能产生的打击了。

显而易见,存量贷款利率高的地区早偿现象严重,存量贷款利率低的地区早偿现象不那么严重。

因此,我们真正需要关注的是边际存量贷款利率,我们也只需要降低边际存量贷款利率。

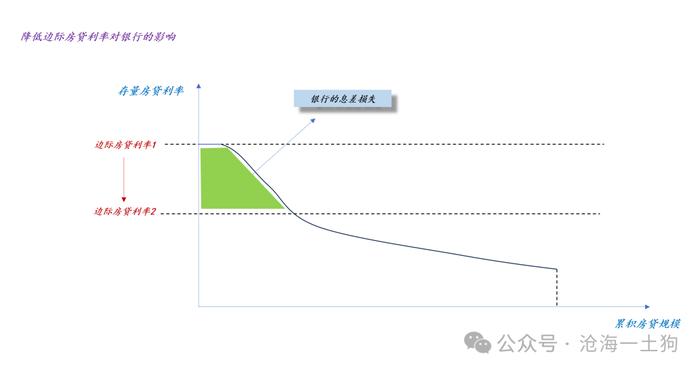

如上图所示,如果把边际房贷利率从r1降低到r2,银行的息差损失只有绿色的区域。

只要边际房贷利率水平足够低,早偿的问题得到解决,存量按揭贷款就不再构成一个吸引子——从整个系统中抽取流动性,那么,整个系统的无风险利率水平会大幅降低。

如果按照这个逻辑测算,银行研究员就要拍胸脯了,他们会讲,这对银行息差的影响极小,降低存款利率所创造的空间完全足以覆盖。

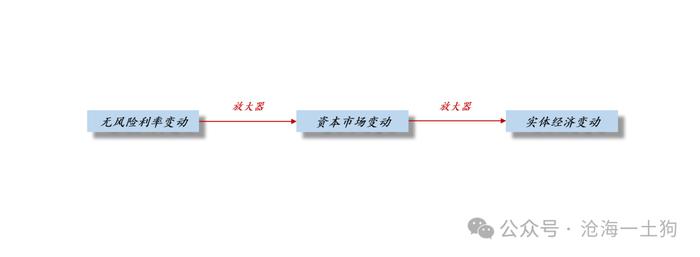

价格是一个特别奇妙的东西,有十分强的杠杆效应,或许商业银行只需要让利1000亿,但是,在资本市场中可能是上万亿的效果,资本市场再去作用到实体经济可能还有放大的效果。

我们需要重视价格的放大器效应。

发达国家的利率传导体系比较干净,国内的利率传导体系比较复杂,很多资金池都可能成为吸引子,成为无风险利率。目前,比较显著的有两块,一块是高存量房贷利率,另一块是理财资金池。

那么,为什么降低存量房贷利率的传闻会让长债继续大涨呢?因为边际的房贷利率实在是太高了,市场认为,它比理财的预期收益还高。因此,降低边际房贷利率会给理财资金池带来增量资金。

很多股票投资者抱怨,在海外资本市场,宏观分析是有用的,但是,对于国内的资本市场,宏观分析屁用没有。

事实上,并不是宏观分析没有用,而是因为我们的各种池子太多了,利率传导机制极其复杂,无风险利率的载体一直在变化。我们不能把海外的经验直接套用到国内。

对投资者来说,这是灾难;但对研究者来说,这是一片沃土。

如果我们没办法全面地把握利率传导机制,那么,最好还是看图,这的确比宏观分析有用多了。

本文来源:沧海一土狗,原文标题:《关于降低存量房贷利率对风险资产价格的影响》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。