双良节能,将成为第一个倒下的硅片龙头?

文|赶碳号

市面上曾有一则传闻说,双良节能本来一度想要躺平,但看到所有硅片企业都在开工,抢占市场份额和客户,最后也只能硬着头皮继续生产,即使亏现金。这一举动,无疑进一步加重了这匹硅片黑马的财务压力。现在,流动性风险,离这家企业已经越来越近。

纵观各家上市光伏企业中报,普遍很差。如果我们在差中找差,就能识别出来风险将有可能先在哪个环节、哪些企业爆发。本文所选取的主营硅片业务的企业,包括硅片双龙头中环、隆基,也包括三匹硅片黑马:弘元绿能、京运通、双良节能。

这些硅片企业的业务并不单一:隆基绿能的组件出货量在行业中排名第四;弘元绿能、京运通、双良节能这三家除了生产硅片以外,还涉及设备制造;弘元绿能还有硅料业务。但是,硅片是他们共同的主营业务。正是因为硅片业务的大幅亏损,这些企业上半年全部出现巨亏。

硅片环节的洗牌,剧烈程度不亚于硅料。对于众多硅片企业来说,要关注的主题已经不是发展问题,而是怎样才能“活下去”。那么,和其它硅片企业相比,双良究竟“差”在了哪里呢?

首先,双良节能的负债率在上市硅片企业中是最高的。

今年中报时,双良节能的总资产为303.6亿元,净资产为56.14亿元,总负债为247.5亿元。公司的资产负债率高达81.50%,净资产负债率更是高达440.86%,净资产收益率为-19.49%。

不管是在任何一个行业,哪怕就是靠金融杠杆的房地产行业,双良节能的这个负债率都算是非常可怕的了。

来自各公司2024年中报另外四家光伏企业的资产负债率目前都没有一家超过60%。在净资产负债率方面,隆基绿能净资产负债率为144.86%,京运通为128.46%,弘元绿能为136.4%,TCL中环则为123.81%。

第二,双良节能的在手现金不足以覆盖短期负债。

今年2季度末,双良节能的负债合计为247.5亿元,其中长期借款为13亿元,较去年年末增加89.86%。短期借款高达73.77亿元,占公司总资产的24.30%。在今年上半年,双良的短期借款增加了51.78%。

同时,双良节能现金短债比远低于1这条安全线,只有0.6889。

现金短债比是衡量企业短期偿债能力的重要指标,它反映了企业在一定时期内,其货币资金(或经营现金净流量)与短期有息负债之间的比率。这个指标从现金流量角度揭示了企业偿付短期债务的能力。

针对这样巨额的短债,一般都会认为企业发生流动性风险的概率较大。

双良计划怎样化解可能要面对的流动性风险呢?

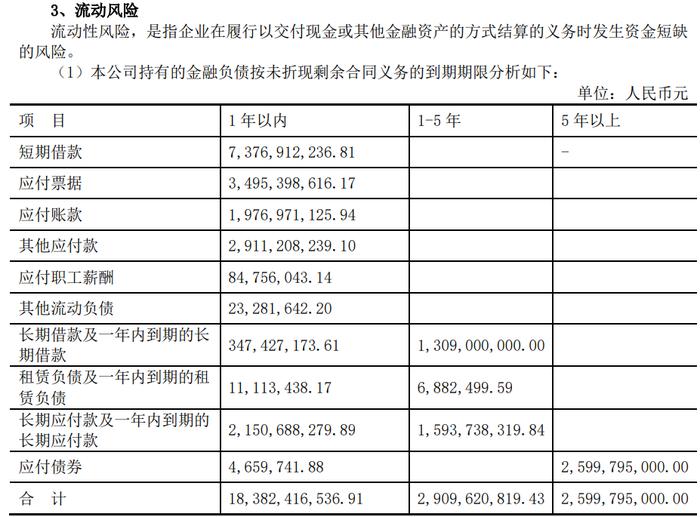

在2024年中报中,双良节能对持有的金融负债按未折现剩余合同义务的到期期限分析如下:

双良节能提出了管理金融负债流动性的方法:

第一,“管理流动风险时,本公司保持管理层认为充分的现金及现金等价物并对其进行监控,以满足本公司经营需要、并降低现金流量波动的影响。

第二,本公司将银行借款和应付融资租赁款作为重要的资金来源,对其使用情况进行监控并确保遵守借款协议。

第三,本公司经营现金流情况良好,管理层有信心如期偿还到期借款,并取得新的循环借款。

同时,本公司综合运用票据结算等融资手段,以提高短期金融资产的灵活性和利用效率。

综上所述,本公司管理层认为本公司所承担的流动风险对本公司的经营和财务报表不构成重大影响。”

那么,双良节能的这些解释具备说服力吗?

第一条,银行和融资租赁贷款。

如果银行愿意为双良节能提供中长期的贷款支持,那么双良的流动负债,就不会集中体现在一年期以内的这种短期债务上了。至于融资租赁,利率要比银行贷款高得多,期限可以做到2-5年。

第二条,经营性现金流。

硅片行业正经历前所未有的全行业亏现金的痛苦阶段。双良真的能够独善其身、有稳定的现金流吗?

今年上半年,双良节能经营性现金流为-12.80亿元。非但没有正现金流,反而在加速失血。

第三条,票据结算等融资手段。

从上表可见,双良节能已经将票据结算工具运用到了极致,那么采用上述手段化解流动性风险的空间,还有多大呢?

接下来,双良节能还有什么办法可想呢?

事实上,放在以前,双良节能一直是在股市中搞钱的能手,详见《三年三次再融资86亿,双良节能“搞钱”进行时》。

最近三四年间,双良节能连续搞了三轮再融资,前一轮募集资金到账四五个月,就迅速启动下一轮,周而复始。2022年8月,公司完成定增34.88亿。短短四个月后,2022年12月,双良节能就发起新一轮26亿可转债。

就在今年元旦前最后一个交易日——2023年12月29日,双良节能发布了《2023年度向特定对象发行股票方案论证分析报告》,计划增发25.6亿元,拉开新一轮再融资序幕。如果不是资本市场融资环境全面收紧,以双良的能力,这一把再融资很有可能搞成。

不能在股市融资,那么可能就是要么卖资产,要么求助于各地政府的补助、帮扶了。

最后,我们探讨一下,双良节能能否通过业务调整,来改善经营质量呢?

这里可以具体分析一下双良的经营质量。

一般情况下,中报时公司会阐述经营一下上半年的经营成果,会披露主营产品的出货量。比如隆基绿能披露:“2024年上半年实现硅片出货量44.44GW(对外销售21.96GW);电池对外销售2.66GW;组件出货量31.34GW。”

TLC中环披露:“报告期内,公司光伏单晶产能提升至190GW,光伏材料产品出货约62GW,同比增长18.3%,硅片综合市占率23.5%,居于行业第一。”

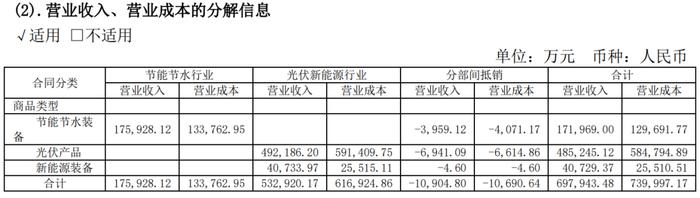

而双良节能中报全文没有披露产品的出量货情况,产能、开工率等更是没有提及。单就双良中报提到的光伏产品的营业收入和营业成本测算,光伏产品的毛利率为-16.77%。

只有TCL中环披露得非常清晰。这一点值得包括隆基绿能、双良节能在内的硅片同行们学习。

中报显示:TCL中环上半年新能源行业毛利为-6.48%,其中硅片的毛利-9.25%。这么看,TCL中环在晶体方面全成本领先不算虚言。

假如硅片行情好转,每片硅片报价可以提升几分钱。头部硅片企业的经营状况可能会发生质的变化,但是对双良这类企业来说,可能也只是延缓失血的速度罢了。

硅片想要重回两三年前的舒适区,恐怕已不可能。

赶碳号认为,硅片环节的利润一定会修复,头部企业首先不亏现金,然后不亏折旧,然后略有微利。这样,没有成本、资金、产业链(组件)优势的二三线硅片企业,就很难活下来。

这或许会和硅料环节类似,如朱共山所说,如果硅料价格长期保持在头部企业盈亏平衡线上方一点的话,那些停产的二三线硅料企业开工即亏损,就永远开不起来了。

2020年时,双良节能的营收规模还只有20来亿。因为干了光伏,仅仅三年时间就翻了10多倍。2023年实现营收231.5亿元,同比增长59.91%;归属净利润15.02亿元,同比增长57.07%。

正因为在光伏上无畏前行,双良节能在短短时间内就实现了华丽蜕变。但是,这一轮急转直下的市场环境下,光伏也有可能埋葬双良。

现在,继资本市场之后,银行对于光伏的认知已经发生深刻改变,全面收紧光伏企业的融资可能性越来越大。正因如此,光伏老玩家如晶澳科技们很早就开始行动,储备大量现金。但是,对于梭哈硅片、多次尝到资本市场甜头的双良来说,挑战相当严峻。