可转债明日上会!资产负债率居高不下,南京医药募资“解渴”路能否通行

转自:北京商报

资产负债率常年高企,南京医药(600713)已多次募资“解渴”。去年7月,南京医药开始筹划发行可转债事项,拟募资不超10.81亿元。如今,这一事项走到了上会的阶段,将于10月16日迎考。对南京医药来说,在较大的偿债压力下,此次募资如能顺利推行,一定程度上可以改善公司资产负债结构,降低公司资产负债率。不过,要想顺利发行并非易事,此次募投项目的必要性、公司逐年走高的销售费用是否涉及医药销售商业贿赂等情况,都可能受到考问。

10.81亿元可转债募资迎考

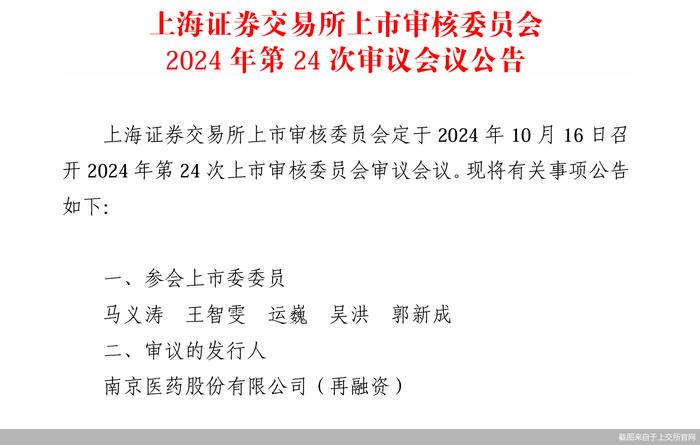

根据安排,上交所上市审核委员会定于10月16日召开2024年第24次上市审核委员会审议会议,审议南京医药再融资事项。

据公司募集说明书,南京医药本次发行证券的种类为可转换为公司A股股票的可转债。本次可转债募集资金总额不超过10.81亿元(含本数),分别投向南京医药数字化转型项目、南京医药南京物流中心(二期)项目、福建同春生物医药产业园(一期)项目、补充流动资金4个项目,拟分别投入募资额2.24亿元、1.42亿元、3.91亿元、3.24亿元。

可以看出,补充流动资金是南京医药此次募投项目中,拟投入募资额第二高的项目,拟投入金额仅次于福建同春生物医药产业园(一期)项目。

实际上,在筹划此次发行前,南京医药已进行了多次再融资。此前公告显示,南京医药在2016年、2021年进行了两次定增募资,分别募集资金9.17亿元、9.87亿元,全部用于补充流动资金及偿还银行贷款。

多次募资背后,南京医药资产负债率高企,且高于同行业公司平均水平。财务数据显示,2021年末、2022年末和2023年末,南京医药资产负债率分别达79.78%、78.85%、74.46%,可比公司均值为67.71%、68.68%、60.94%。截至2024年上半年末,南京医药资产负债率为76.66%。

细看公司资产负债表,南京医药各项债务较高。截至2021年末、2022年末和2023年末,公司短期借款、非金融机构借款、短期应付债券、长期借款及应付债券等有息债务的余额合计分别为92.32亿元、92.69亿元和87.96亿元。

经济学家、新金融专家余丰慧在接受北京商报记者采访时表示,高负债率会限制公司的经营灵活性,因为公司需要将一部分资金用于偿还债务,而无法投入更多的资金用于业务拓展和研发等方面。同时,如果公司负债过高,会面临一定的流动性风险。

万联证券投资顾问屈放也表示,随着短期借款,应付票据等短期负债增加,会导致企业短期现金流压力增大,从而增加还款压力,甚至可能影响正常生产经营。

募投项目是否必要

主要从事医药批发、医药零售的南京医药,此次募投项目涉及数字化转型、物流服务等方面。在前期问询中,募投项目的必要性引发监管追问。

具体来看,南京医药募投项目中,前两项募投项目分别为南京医药数字化转型项目、南京医药南京物流中心(二期)项目。其中,数字化转型项目计划建设“含数字物流的数字供应链平台”“数字新零售运营平台”“数字运营决策平台”;物流中心(二期)项目的(一期)项目已于2018年10月投入使用。

值得注意的是,不管是医药“互联网+”业务,还是医药第三方物流服务,占南京医药营业收入的比重都非常小,公司逾九成营业收入来自医药批发业务。财务数据显示,2021—2023年,医药“互联网+”业务为南京医药贡献的收入占比分别为1.34%、0.66%、0.73%;医药第三方物流服务营收占比更低,分别为0.04%、0.05%、0.05%。

在此背景下,南京医药此次募投项目实施的主要考虑及必要性受到质疑。上交所曾要求南京医药说明公司本次募投项目是否符合投向主业的相关要求。

在问询回复中,南京医药表示,本次募投项目与公司现有业务及服务具有高度的相关性和协同性。作为医药流通企业,在公司开展业务的过程中,信息数据决策贯穿整个业务流程,连接了上下游供应商及客户。“南京医药数字化转型项目”将优化医药供应链协同服务平台,实现前端采购、销售快速响应,业务数据融合共享,有效提升决策精准度和运营效率,更好地将产业链内上下游企业联系在一起,实现产业整体效益最大化,有利于公司主营业务降本增效。

此外,南京医药表示,“南京医药南京物流中心(二期)项目”和“福建同春生物医药产业园(一期)项目”将有效提升公司在江苏、福建等区域仓储、运输、分拣等能力,提高物流配送效率,为实现公司主营业务规模扩张打下坚实基础。

销售费用逐年增加

对于医药企业来说,销售费用的情况需要格外关注。近年来,南京医药销售费用逐年走高。在此前问询中,上交所更是直接犀利问询公司在医药销售过程中是否存在商业贿赂行为。

财务数据显示,2021—2023年,南京医药销售费用分别为10.76亿元、11.58亿元、11.73亿元,呈现持续增长趋势。

报告期内,南京医药的销售费用主要为职工费用、劳务费、折旧及摊销和使用权资产折旧。不过,差旅及业务招待费、专业服务费合计占销售费用的比例超过10%。

针对这一情况,上交所曾要求南京医药说明专业服务费的发生背景、服务内容,与公司业务规模的匹配性,是否符合行业惯例等问题;同时结合公司销售人员构成、薪酬政策、人均薪酬等,说明报告期内公司职工费用、劳务费波动的原因及合理性;并结合上述内容,说明公司在医药销售过程是否存在商业贿赂行为。

南京医药在回复中对是否存在商业贿赂行为表示否认。南京医药表示,公司通过持续规范公司治理结构、健全内部监督约束机制,加强对各级人员的廉洁从业教育,以保证公司及子公司合法合规经营及健康稳步发展。公司各部门在销售中能够各司其事、职责划分清晰并互相监督,严防商业贿赂行为。此外,公司及其董事、监事、高级管理人员报告期内不存在商业贿赂的违法犯罪记录。因此,公司在医药销售过程中不存在商业贿赂的情况。

在业内人士看来,随着医药领域反腐力度加大,监管部门对上市药企再融资审核时,也会重点关注公司销售过程中是否存在商业贿赂行为。

针对公司相关问题,北京商报记者向南京医药方面发去采访函,截至记者发稿未收到公司回复。

北京商报记者 丁宁