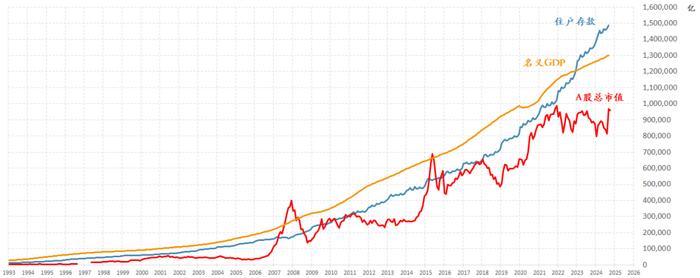

认为A股估值低的,盼望5000点的看看这张图

流通市值一直在创新高,要知道股票也是一种商品,价格涨跌主要受到供求关系的影响,估值只有参考意义。就算估值很低,供应量大了一样不值钱。问题是A股估值低吗?中位数市盈率高达50倍!也就银行股PE比较低。

银行低PE低是建立在坏账隐藏和超高经营杠杆的基础之上,资产端稍有恶化就得歇菜,不然为什么还需要财政部发债补充银行资本金呢?

【看看流通市值,别老盯着指数看!】

我在前面的帖子里总结了,过去几次A股牛市只有这么一个规律:

就是在过去的1-3年里,央行实施了紧缩的货币政策,导致无风险收益高企,长期国债收益率达到4%-5%。在这样的条件下,权益类投资受到压制,股价持续下跌或跟不上企业利润增长,一旦货币政策转向宽松,无风险收益跌到3%以下,牛市就会到来。

老债友们都应该记得2011、2014、2018年国债跌到70多块钱的时候吧?

各位去看看2005、2009、2014、2019年的牛市是不是都具备这么一个条件?当然2005-2007年牛市还叠加了人民币汇改,股改送股和中国加入WTO的高增长红利期,这个无法复制。

那么现在呢,疫情以来我国货币政策已经宽松了4年时间,长期国债收益率下降到2.5%以下,国债价格高达115元。可以肯定的说,权益类投资并没有受到高利率的压制,也就没有反弹的动力。就像弹簧一样,没有使劲压,也就不会反弹。

再说,2016年以后居民债务负担沉重,想投资股市的人没钱,有钱人只想搞一级市场,这就是症结所在。股市方面,2019年注册制铺开以后,一共上市了2000家公司,这会在很大程度上冲击市场的供需平衡。

心想则事成

还有,拿市值来说的话,市值肯定是会不断增大的,但社会财富也一直在增大啊。别老盯着市值增长看看,要看GDP占比。

也不知道楼主从历史数据来看,有什么地方看出现在估值高,有的话大家讨论讨论长长知识。

虽然我仓位也不高,但不认同楼主。认为A股估值高的,看看这些图,以数据说话。

市盈TTM小于等于30的有近2000只,市盈TTM小于等于15的有近600只.股息率大于2.5的有近1300只。

别老盯着一时看,要历史的看。

再来个股票与固收的比较图(股债利差是股市收益率与国债收益率的差值,差值越大利差股票越有价值)

骆驼1978

要知道,中国的存款虽然有300万亿,在信用货币体系下,每一分钱的存款都对应了相同金额的贷款(250万亿贷款)。存款越多,全社会需要还的贷款就越多,有存款的人不一定会买股票,有贷款的人一定没钱买股票。

2016年房地产牛市启动以后,我国城市居民有1.5亿户有各种贷款要还,指望他们拿钱买股票有点难,而存款集中在少数人手里,他们有这么多钱,一定不是买股票赚来的,更大可能是卖股票得来的,而人是有路径依赖的,这些人今后大概率还是投资于一级市场而不是二级市场。

想要股市上涨,一定要让愿意买股票的人手里有钱,债务都集中在不愿意买股票的人手里才行。

例如美国:债务主要集中在联邦政府,企业和家庭的负债率比中国低不少。

资水

其实,我觉得3000点真的是A股的合理估值。

alphafund

水涨船高呗

赵甲

中国股民没有钱,一个市场85%是散户,80%的股民资金不到20万。

我有一个伟大的梦,就是哪一天中国股民人均账户有100万,咱们合力把这些大股东大机构洗盘洗出去,真真正正的在里面愉快的玩耍。

南阳渔民

A股高不高估?对比美股,不高,是,我的观点是对比美股不高,你拿英伟达来比就行了,这一家公司基本上等于我们科技+互联网前10+的总和,或许更多。

我认为对比我们的利率水平,大蓝筹不高,小盘稍高一点。我们的房价高些,但我们的汇率我认为不高。

A股,我的结论是有交易价值,可能是较长一段时期内没有投资价值。没有投资价值是因为别的不方便说的因素。并非股票本身。

我一直是实盘贴图的,不存在空或者多。我交易可转债为主。我这几天没有贴图,因为交易太多,而且大多都是赚钱的,不想贴了。

今年没有跑赢上证,因为手上大多是可转债,赢亏同源,可转债防守性强,进攻稍差,但我基本上年年正收益。

xiszero

a股估值非常高,甚至h股,我也认为估值是不低的。

但我并不认为跟流动市值有太大关系,市值/gdp,或者除以什么社融,除以m2之类,没有一点经济上的意义。极端杠一下把a股5000多只股票全退市,留一只st退市股,难道这只退市股的市值就应该涨到几十万亿吗,显然并不会。

知足即是幸福

公司好坏,高估还是低估,股东最清楚,你就看他是回购还是减持就完了,在A股只见减持的,股东自己出钱回购的几乎没有,一大涨马上200多家减持,这还是减持新规之后,所以别看他说啥,要看他做啥。

lockyz

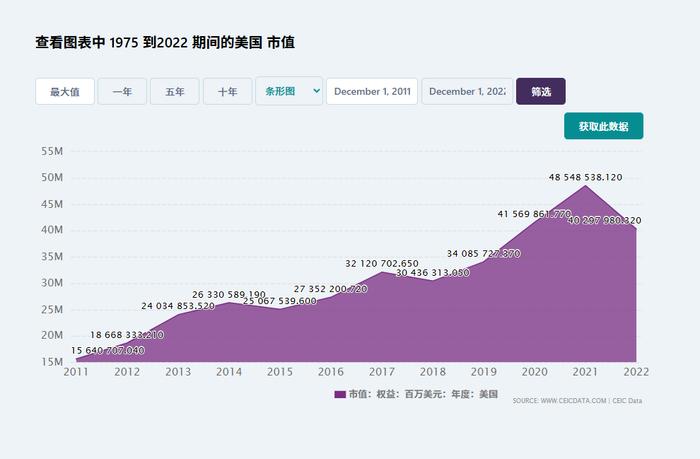

也别只盯着A股看,也看看美国的总市值10年增长了多少

风云紫轩

更TM离谱的是,A股里一些股息率高(>一年利率),并且真金白银回购注销,近5年甚至更久的持续盈利为正,每年持续分红的企业,PE也就是10,PB也就是1,仅仅是因为没有故事而已。反观688的那堆垃圾,还有类似360那种垃圾中的垃圾,PE和PB全在天上,找谁说理去。

大业三年

看历史不一定是最高估的,但如果历史上一直非常贵呢?所以不能因为处在历史的相对低估的位置就得出A股估值合理甚至低估的结论。我有一个梦,总会有一天H/A的值接近于1,就像美股和港股一样。

贝叶斯主义者

反过来想,2700点时估值中位数是多少?如果现在是50,按照点位粗略算一下,当时应该在40左右。

40算高还是低?不能算低。因此,用估值中位数的高低,是很难解释这一轮将近1000点的上涨的;如果不能解释这一轮上涨,同样也就无法解释可能出现的下一轮的上涨。既然没有解释力,看这个数据也就没有太大意义。

BOBO0

但事实上过去3年,货币政策并不宽松。

1.货币政策是否宽松,应该关注实际利率而非名义利率

2.国债利率是在逐年下行,但是企业债和城投债利率高高在上,反映货币处于事实上的紧缩状态

3.发布会之前央行降息途径还是传统的降准降息,而不是通过信用途径传导货币政策,承诺提供流动性,购买资产提升资产价格。