【新华解读】主权债接连获全球投资者热捧 国际市场笃信中国经济韧性

转自:新华财经

新华财经北京11月15日电(王菁、董道勇)长期以来,我国坚定不移地扩大金融业开放,不断取得新的重大成就。当地时间11月13日,财政部在沙特利雅得成功发行两期总规模20亿美元主权债券,这是财政部首次选择中东地区作为主权债券发行地,也是今年发行的第二笔主权债券。其中,5年期认购倍数达27.1倍,是近年来全球主权债券发行最高倍数;3年期、5年期美元主权债券发行利率较同期限美国国债利差分别为1个基点和3个基点,创美元债券市场最低利差纪录。

分析人士指出,多币种主权债券常态化发行有利于完善离岸债券定价基准,有效提振我国离岸债券一、二级市场表现,为中资企业在国际市场拓宽融资渠道提供多币种定价参考。近两个月以来,欧元和美元主权债券的接连发行,向世界展现了我国经济高质量发展韧性和高水平对外开放决心,也对我国利用国内国际两个市场、两种资源,促进国内国际双循环新发展格局具有重要意义。

接连发行境外主权债券国际投资者认购热情高涨

近期,财政部已连续发行两期境外主权债券。

此前于9月25日,财政部在法国巴黎簿记发行了20亿欧元主权债券。其中,3年期12.5亿欧元,发行利率为2.517%;7年期7.5亿欧元,发行利率为2.738%。彼时,国际投资者便认购踊跃,投资者类型也较为丰富,地域分布广泛。总申购金额162亿欧元,是发行金额的8.1倍。其中,亚洲、欧洲、中东、离岸美国投资者分别占比51%、36%、5%、8%,主权及超主权、银行、保险、基金资管类投资者分别占比26%、51%、4%、19%。

不到两个月的时间,当地时间11月13日,财政部又在沙特利雅得发行20亿美元主权债券,这是财政部首次选择沙特利雅得作为境外债券发行地,也是今年发行的第二笔境外主权债券。

此次发行结果依然十分亮眼,据财政部消息,此次美元主权债券受到市场热烈欢迎,国际投资者认购踊跃,总认购金额397.3亿美元,是发行金额的19.9倍,其中5年期认购倍数达27.1倍,是近年来全球主权债券发行最高倍数。3年期、5年期美元主权债券发行利率较同期限美国国债利差分别为1个基点和3个基点,创美元债券市场最低利差纪录。此外,投资者地域分布广泛,亚洲、中东、欧洲、美国投资者分别占比68%、8%、20%、4%,中东地区投资者占比创历史新高;主权、银行、基金资管、保险、交易商等类型投资者分别占比9%、50%、37%、2%、2%。

另据相关簿记管理人透露,本次定价前,财政部还走访了阿联酋各地与投资者深入交流。德意志银行中国债务资本市场主管方中睿(SamuelFischer)对新华财经表示:“此次主权债发行适逢财政与货币多项重要举措协同发力的背景下,我们很荣幸能协助财政部首次在沙特发行主权美元债券,发挥德意志银行的全球网络和市场连接优势,进一步支持财政部拓宽海外融资渠道,丰富投资者基础。”

“在利雅得、迪拜和阿布扎比等地进行的路演均收到了积极反馈。这再次证明,中国主权债券作为国际市场上的优质投资品种广受全球投资者的青睐。中国近期推出的一揽子增量政策,对经济持续回升向好起到了积极的推动作用,也进一步巩固了国际投资者对持有中国资产的信心。“汇丰银行(中国)有限公司行长兼行政总裁王云峰指出,本次财政部美元债的发行正值全球货币周期进入新的阶段,不仅为其他中资发行人的境外美元债发行提供了定价参考,也有助于为更多中资发行人通过中东市场进行外币融资打开新的通道。

“这是中国金融市场高水平双向开放的又一例证。通过成功发行美元债券,中国政府进一步拓宽了融资渠道,优化了债务结构。”摩根大通环球企业银行大中华区主管黄健对中国债券市场的未来充满信心,他还表示,中国财政部美元和欧元债券每次的一级发行都备受市场关注,在二级市场中的交易量和流动性也十分活跃。

“重启”多币种主权债券发行引导外债结构更加均衡

据新华财经梳理,财政部于9月发行的欧元主权债券是继2019年以来第二笔在法国定价发行并上市的主权债券,也是2021年以来时隔三年再次发行的欧元计价主权债券;而财政部本周发行的美元主权债券则是时隔三年再次发行的美元计价主权债券。

两项“重启”,彰显出对外开放的重要机遇和坚定决心。据新华财经梳理,2019年至2021年,财政部曾连续3年发行欧元主权债券,2017年至2021年,财政部曾连续5年发行美元主权债券,均获得了国际投资者踊跃认购。

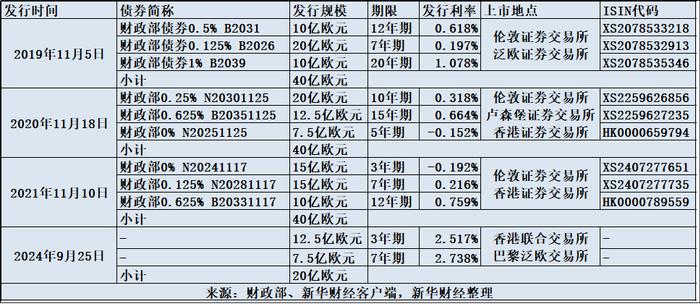

欧元主权债方面,2019年11月,财政部在法国巴黎簿记发行40亿欧元主权债券,彼时是时隔15年再次发行欧元主权债券,也是第一次在法国定价发行并上市中国主权债券;2020年11月,财政部发行40亿欧元主权债券,其中5年期采用溢价发行,票息0%,首次实现负利率发行,当次发行采用“三地上市、两地托管”模式,在伦敦证券交易所、卢森堡证券交易所和香港证券交易所三地上市;2021年11月,财政部在香港特别行政区发行40亿欧元主权债券,所有期限债券均实现约-10个基点的新发行溢价,其中3年期票息0%,发行收益率首次与欧元债券定价基准(掉期中值)持平。

美元主权债方面,2017年10月,财政部在香港特别行政区发行20亿美元主权债券,共获得约220亿美元认购,彼时是时隔13年再次发行美元主权债券;此后的四年一直延续每年一笔的发行节奏,2018年至2021年的发行规模分别为30亿美元、60亿美元、60亿美元和40亿美元。

另外值得关注的是,作为全球金融市场的重要组成部分,香港一直是财政部发行美元主权债券的首选之地。而本次财政部的20亿美元主权债券发行地点却一改此前惯例,首次选在了沙特利雅得,业内人士认为此举也是我国深化对外开放、不断拓展国际合作的重要表现。

王云峰表示:“此次发行是中国财政部首次在中东地区发行外币主权债券,体现了双方在金融领域深化合作又迈出重要一步。作为两大新兴市场,中国和中东地区的经济发展高度契合、优势互补,经贸往来的不断升温也拓展了金融合作的空间。其中,中国与沙特之间的合作推进尤为显著,覆盖双边本币互换、证券交易所合作、以及ETF产品合作等领域。此次主权债券的成功发行将有助于推动中国与中东金融合作迈上新的台阶,也为中东投资者进一步参与中国经济的高质量发展提供新的途径。”

汇丰银行(中国)有限公司环球银行总监唐臻怡认为,财政部再度发行境外外币主权债券,有助于国际投资者加深对中国经济高质量发展的理解,对提振其参与中国开放型经济建设的信心起到了积极作用,同时,也显示出中国正进一步积极融入国际市场,深化与国际投资者群体联系。

编辑:王柘