10月经济,三大内需改善

来源:郁言债市

11月15日,统计局公布10月经济数据。如何看待经济数据的边际变化?

第一,哪些指标在10月明显反弹?

主要是以下三大条线:一是消费,零售同比增速从前月的3.2%反弹到4.8%(其中家电从20.5%到39.2%)、服务业生产指数同比增速从5.1%到6.3%;二是地产销售,一线城市二手住宅价格环比从-1.2%到0.4%、商品房销售额当月同比增速从从-16.3%到-1.0%;三是基建,基建不含电力投资当月同比增速从2.2%到5.8%。

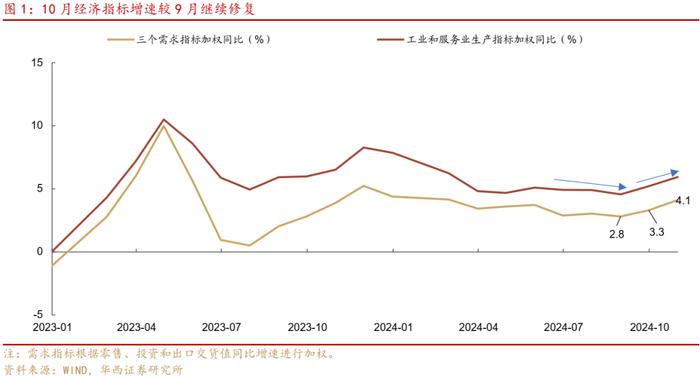

第二,10月生产端数据继续反弹,增长引擎从工业转向服务业。

尽管10月工业增加值同比从前月的5.4%小幅放缓至5.3%,但服务业生产指数从5.1%大幅反弹至6.3%。两者加权同比增速达到5.9%,前月5.2%。我们在上个月的经济数据点评中曾分析,去年四季度工业基数相对更高,今年四季度服务业对经济增长的贡献有可能进一步提升,得到初步印证。由生产端数据来看,四季度GDP达到5%的概率在提升。考虑到10月工业和服务业加权同比达到5.9%,即使11-12月生产指标降至略低于5%,如4.8-4.9%,四季度GDP可能仍会达到5%。

结合工业分行业来看,增加值出现改善的主要有石油和天然气开采、化学原料及化学制品、汽车制造、黑色金属冶炼及压延加工、非金属矿物制品等行业。其中黑色金属、非金属矿物等可能与基建需求修复有关,而汽车制造则与以旧换新补贴有关。

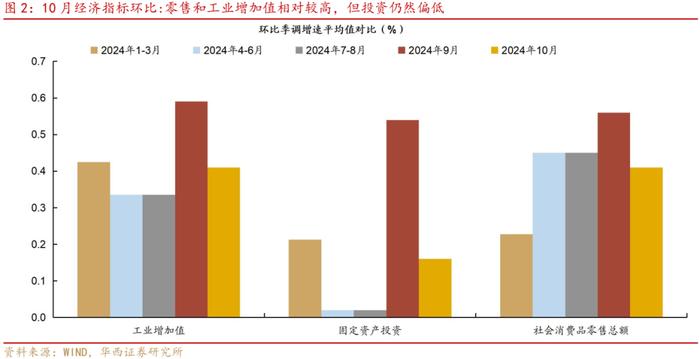

第三,促消费政策有效提振零售。

10月零售同比增速从前月的3.2%反弹至4.8%,是今年3月以来最高。观察2024年各月零售相对2019对应月份的涨幅,可以在一定程度上消除基数波动的影响,10月的涨幅为19.1%,与9月的19.2%接近,两者均明显高于7-8月的14.2%。这也反映出9-10月消费出现了明显恢复。从环比季调增速来看,9-10月零售环比平均0.5%,年化增速近6%;而1-8月的平均值仅为0.3%,年化增速4%。

涉及以旧换新政策的家电、办公用品同比在前月较高增速的基础上进一步攀升。家电从20.5%反弹至39.2%,办公用品从10.0%反弹至18.0%;汽车也继续小幅反弹,由0.4%反弹至3.7%。三者对限额以上零售的同比拉动效应较前月扩大2.4个百分点,对整体零售的拉动效应扩大0.7个百分点。今年3-8月,这三者相比去年同期平均低109亿元,而9-10月平均较去年同期高546亿元(分别比去年同期高381、710亿元),两者的差值655亿元可视为政策的提振效应。

受存量房贷利率下调影响,可选消费品增速得到提振。化妆品、体育娱乐用品、服装鞋帽、通讯器材增速也出现了明显反弹,对限额以上零售的同比拉动效应较前月扩大2.3个百分点。其中化妆品和体育娱乐用品的同比增速分别达到40.1%和26.7%。

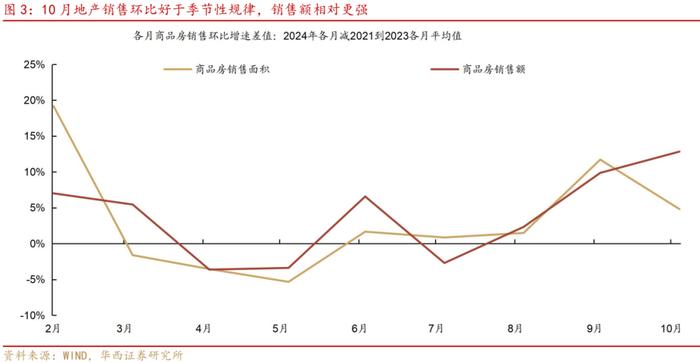

第四,地产销售延续修复,投资仍维持较低位。

地产销售环比继续超季节性规律。从10月商品房销售来看,当月销售面积7646万平,销售额7975亿元,环比分别为-21.0%、-12.9%。对比季节性涨幅,这一组环比增速较2021-2023同期高出约5-13个百分点。而且销售额环比强于面积,反映10月价格较高的房子销售占比提升(一线等热点城市销售反弹相对更多)。从累计同比增速来看,1-10月商品房销售额降幅收窄1.8个百分点,销售面积累计同比收窄1.3个百分点。

不过,房地产投资累计同比增速小幅下降0.2个百分点至-10.3%,销售到投资的传导仍需时间。房价方面,一线城市二手住宅价格环比从-1.2%反弹至0.4%,是13个月以来首次转涨,新建商品住宅销售价格环比也从-0.5%收窄至-0.2%。接下来重点关注一线城市11-12月销售及库存情况。

第五,基建投资、国有控股投资出现反弹。

1-10月固定资产投资累计同比持平于前月的3.4%;当月同比3.4%,也持平前月。拆分来看,制造业投资增速边际变化不大,维持在9%+。基建(不含电力)增速修复,累计同比反弹0.2个百分点至4.3%;当月同比5.8%,为七个月高点。与基建投资反弹相印证,国有控股投资也出现反弹,累计同比6.2%,较前月反弹0.1个百分点,较8月低点累计反弹0.2个百分点;而民间投资累计同比放缓0.1个百分点。

随着专项债资金的到位、使用,基建投资增速相应加快,接下来关注基建投资的反弹幅度。尽管专项债资金到位有助于基建继续修复,但今年用于偿还债务的新增专项债资金较去年多出5000多亿,以及北方地区逐渐进入霜冻期影响项目施工,可能会限制接下来基建投资的反弹幅度。设备更新方面,1-10月份设备工器具购置投资同比增长16.1%,较前月小幅放缓0.3个百分点,对投资拉动维持2.1个百分点。

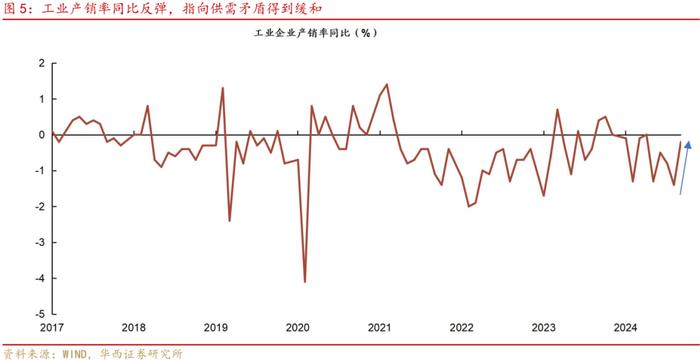

第六,随着内需提振,供需矛盾边际缓和。

10月工业产销率反弹至97.3%,是今年四月以来的高点,同比-0.2个百分点,较前月的-1.4个百分点明显修复(今年2-9月的平均值为-0.7个百分点)。与PPI环比跌幅收窄走势一致。内需修复是主要带动,前文分析提到,消费、服务业、地产销售和基建投资在10月均出现反弹。当前零售增速已反弹至4.8%,基建投资也反弹至5.8%,接下来关注地产链的修复幅度。

出口方面,10月出口交货值同比3.7%,略好于前月的3.4%,这指向海关出口反弹,可能主要是9月台风天气将部分商品报关延后至10月。面临出口阶段放缓,接下来经济仍然需要关注内需的反弹幅度。

整体来看,10月数据延续了9月转好的特征,且相对9月更为积极。具体表现为零售、服务业和基建投资增速加快,这可能受到促消费政策、专项债等财政资金加快使用、以及9月下旬政策提振信心的带动。在外需阶段放缓、且后续可能存在关税扰动的背景下,有必要继续提振消费,稳住投资,以内需支撑经济。

债市面临的流动性环境仍偏友好,等待供给落地。9月下旬政策加码以来,整体流动性环境较为宽松,降准之后,央行在10月投放的中长期资金规模也高于去年同期。今年10月央行通过买债投放2000亿元、买断式回购投放5000亿元,扣除MLF净回笼890亿元,共投放6110亿元中长期资金。而去年10月主要是净投放2890亿元MLF。11月下旬到12月,面临2万亿再融资债集中发行,央行可能再降准25-50bp,以及搭配买债、买断式回购投放资金。增量政府债供给集中在10年及以上期限的债券,一级市场面临的长久期供给压力较大,可能给债券市场带来短期扰动,债市整体偏震荡。12月中下旬,债市可能进入供给压力的缓和期,伴随配置盘出动,利率有望出现一轮下行行情。

权益市场后续或逐渐定价基本面改善逻辑。一方面,10月经济数据传递出积极信号,在政策发力带动下,四季度完成5%目标的概率在上升,这有利于维持权益市场的风险偏好。另一方面,在经济数据修复的趋势下,后续市场可能更加关注既受益于政策提振、又持续受益于基本面改善的行业。消费和科技或许是接下来市场聚焦的两大方向。

风险提示:

货币政策出现超预期调整。如国内经济超预期放缓、或海外货币政策超预期变化,国内货币政策可能出现超预期调整。流动性出现超预期变化。如国内经济数据持续超预期,流动性相应可能出现超预期变化。