方正证券:以史为鉴,历次宽信用周期的股市表现如何?

1、宽信用对股市的影响

盈利周期在行情演绎中扮演着非常重要的角色,但也必须承认,“政策底”、“市场底”、“基本面底”三者之间存在明显的时滞关系,一般情况下,“政策底”先于“市场底”出现,而“市场底”先于“基本面底”出现。换言之,权益市场往往具有一定的前瞻性,并不是说一定非得等到基本面底确凿无疑了才会探得底部,大多时候市场在看到未来基本面有望企稳的信号出现时就已然开始反弹。

信用周期的扩张往往就是这样一个可以预示基本面或将企稳的有力信号。需要说明的是,常见的度量信用扩张和收缩指标主要是信贷增速和社会融资规模增速。但社会融资规模指标是2010年以后才有的,2016年之后央行开始公布月度社融数据,之前市场关注的信用指标主要是信贷增速。考虑到当前市场投资者普遍更加关注社会融资规模指标的变化,且社会融资规模中信贷占比高达75%左右,本文在后续讨论中,度量信用扩张的指标选择的是社会融资规模(历史数据经我们回溯得到),在此特别说明。

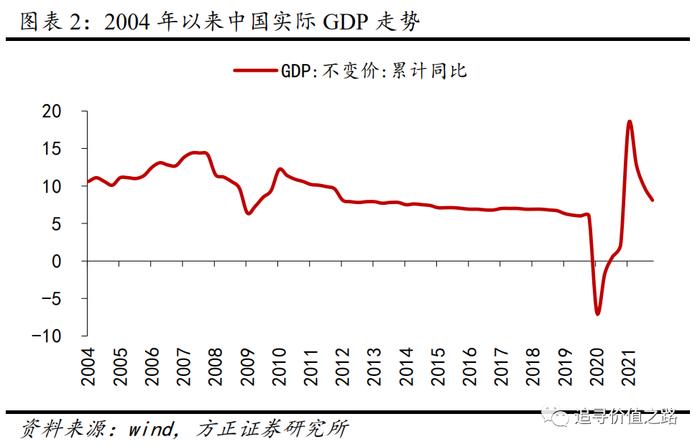

从历史数据来看,社融同比增速与贷款余额同比增速的向上拐点要领先于GDP增速的向上拐点。中国经济过去六次的信用扩张分别发生在2005年4月、2008年10月、2012年4月、2016年7月、2018年12月以及2020年2月,GDP增速随后则分别在2005年三季度、2009年二季度、2012年三季度、2016年四季度以及2020年一季度止跌回升。也就是说,在每一轮经济周期启动之前,我们都能看到实体经济融资的回暖。

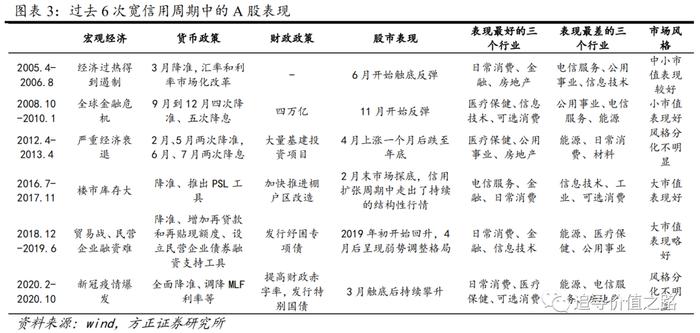

因此可以看到,在过去6次信用扩张周期中,货币政策和信用的宽松短期内都会使A股明显反弹,但反弹是否构成反转,核心的变量是信用扩张后能否确认出现经济增长指标的好转,2005年、2008年、2016年以及2020年这四次信用格局宽松之后的股市反转都是看到经济见底回升之后才开始的,而2012年的经济衰退就严重拖累了A股的反弹行情,2019年的行情也仅持续到4月份。

但结构上来看,信用扩张期间市场行情的表现并没有绝对的定论,以往的宽信用周期中既出现过房地产等顺周期板块表现更好,也有科技股表现更为优异的情况。我们认为这当中的核心决定因素同样在于信用扩张周期中是否出现了名义经济的上行,名义经济上行周期社融上行,顺周期价值表现更好,比如2016到2017,名义经济下行周期社融上行,成长股表现也会更好,比如2019年一季度。总之,在判断股票市场的结构性行情的时候,不仅要看货币政策和信用环境,还要结合宏观经济和财政政策的大背景去看。

站在当前时点往后看,短期内在宽信用周期下,我们看好市场整体的表现。但由于我们判断今年整体名义经济增速将会下行,顺周期板块未必会有更好的表现,结构上我们看好新兴产业朱格拉周期逻辑下的科技成长公司表现。

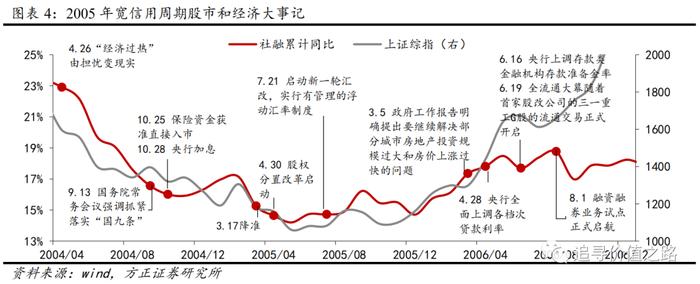

2、2005.4-2006.8:全面遏制经济过热后的政策宽松

2004年伴随着全球经济的复苏,中国经济在强劲上升的过程中出现了过热,遏制经济过热成为2004年宏观调控的重中之重,货币政策9年来首次加息,严格控制过度投资等等。在财政和货币的双紧政策下,经济的过热状态得到了很好的控制,2005年开始经济增速继续上行但通胀和固定资产投资增速都保持平稳运行。

2004年的持续紧缩政策导致社融增速迅速下行,而2005年3月开始央行下调超额准备金意味着这一轮货币紧缩周期的结束,社融随即在4月开始企稳回升。从管理层的政策意图上看,这一阶段的政策重点是放在汇率改革和利率市场化上的,因为经济整体运行状态良好,经济增速仍在上行区间,因此我们并没有看到货币政策的大幅宽松和相关财政政策的配套落实,这也是和后两次社融企稳的经济政策背景完全不同的地方,社融回升的速度和幅度较后两次也是明显不及的。

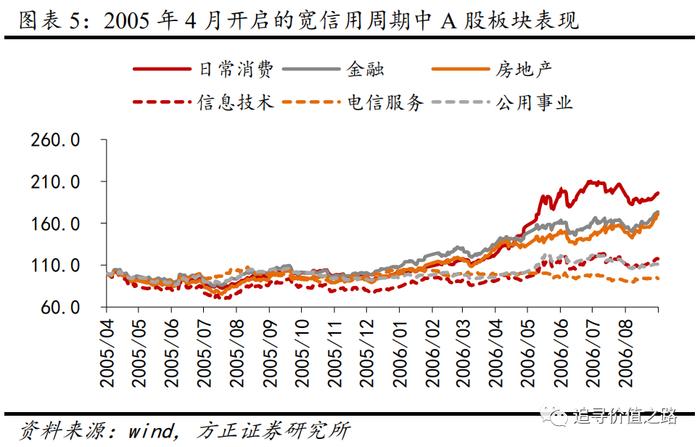

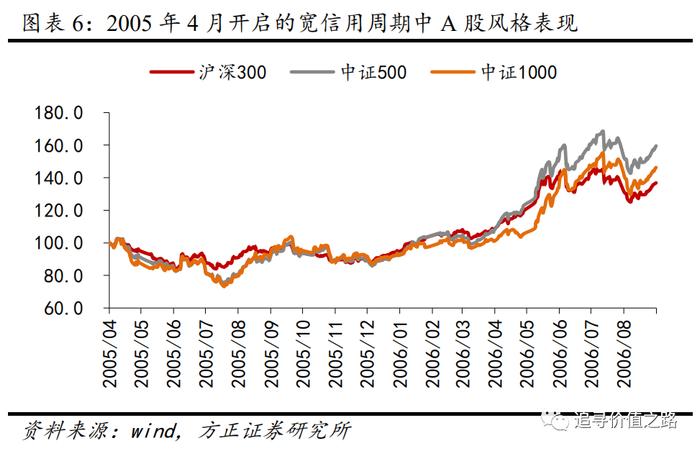

2005年的社融企稳之后,股市又经历了大概两个月的持续下行,随后开始反弹。如果我们看这一轮宽信用周期内各行业的表现,按照Wind行业的分类方法,表现最好的三个行业分别是日常消费、金融、房地产,表现最差的三个行业分别是电信服务、公用事业、信息技术。从风格表现来看,中小市值公司表现较好,中证500>中证1000>沪深300。

3、2008.10-2010.1:四万亿后的天量信贷时代

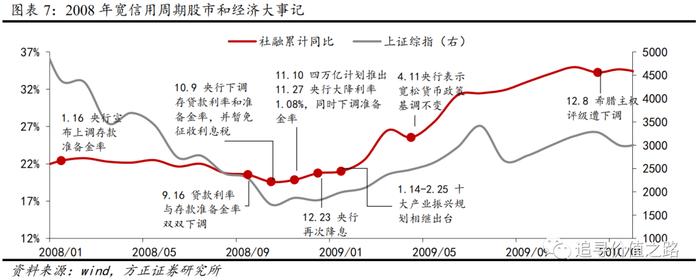

2008宽信用周期的到来伴随着全球金融危机的来临。2008年年初,所有经济政策的首要任务都是“双防”,即防止经济增长由偏快转为过热、防止价格由结构性上涨演变为明显通货膨胀,货币政策是严格从紧的、财政政策是稳健的(不积极的)。2008年上半年,中国人民银行五次上调存款准备金率,共计提高存款准备金率3%。

下半年以后,随着雷曼兄弟倒闭,国际金融环境的实质性恶化,我国监管层的政策发生明确转向,2008年9月16日,央行下调贷款利率与存款准备金率,这也是自2006年4月以来的首次降准,随后10月15日、12月5日和12月25日央行又接连金融机构人民币存款准备金率,其中,大型存款类金融机构累计下调2%,中小型存款类金融机构累计下调4%。

我们注意到在货币政策发生明确转向的同时,信贷数据随即出现了大幅快速反弹,也就是说,彼时宽货币到宽信用的传导机制是十分顺畅的,虽然一系列的货币政策并没有立竿见影的让A股即时反弹,但没过多久,11月过后财政政策放出“四万亿”的政策大招之后,A股便止跌企稳了。

宽松的货币政策以及积极的财政政策共同作用下,2009年出现了天量信贷的货币大放水。2007年和2008年一季度的新增人民币信贷分别是1.4万亿元和1.3万亿元,全年的新增人民币信贷一共是3.6万亿元和4.9万亿元。但到了2009年一季度,这个数字到达了惊人的4.6万亿元,是2008年一季度的3.4倍,几乎也达到了以往全年投放的量。2009年全年新增人民币信贷最终结果是9.6万亿元,比上一年增加96%,M1增速达到36%左右、M2增速达到了27%左右。

2008年的股市企稳发生在财政四万亿之后,在社融反弹之后的一个月左右。从行业表现来看,按照Wind行业的分类方法,表现最好的三个行业分别是信息技术、医疗保健和可选消费,表现最差的三个行业分别是公用事业、电信服务和能源。从风格表现来看,中证1000>中证500>沪深300,小公司明显跑赢大市值公司。

4、2012.4-2013.4:金融危机后的“二次刺激”计划

2012年中国经济出现了显著的超预期下滑,对中国经济而言,真正意义上的“衰退”应该是2012年而不是2008年。市场还会在谈论GDP增速是否要“保八”的问题,形势的变化发展远比想象得要快,“保八”根本没有来得及过渡,GDP增速就已经进入到“7%”的运行区间。2012年从一季度起经济增长速度就出现明显下滑,一季度GDP同比增速8.1%,比2011年四季度大幅下降0.7%,二季度GDP增速7.6%继续下滑,三季度到了7.5%,四季度在一系列刺激政策下回升至8.1%。2012年随着经济增速的快速下行,中国政府采取了“新一轮”的经济刺激政策,包括两次降准、两次降息,批复大量投资项目,基建投资增速快速拉升。

货币政策转向发生在2011年底,2011年12月5日下调存款准备金率0.5%,后又于2012年2月24日和5月18日两次下调存款准备金率各0.5%。6月8日、7月6日央行又两次下调金融机构人民币存贷款基准利率。

从货币政策的宽松到社融的见底回升用了大概四个多月,期间我们看到财政也在2012年一季度开始发力。2012年国家发改委审批通过了一大批投资项目,主要靠财政政策拉动的基础设施建设投资同比增速快速升起,累计增速到2013年初时达到了25%。货币和财政双管齐下之后我们看到2012年4月开始社融开始企稳,政策的宽松终于传导到信用端,但股市小幅反弹之后仍持续下跌了半年之久。

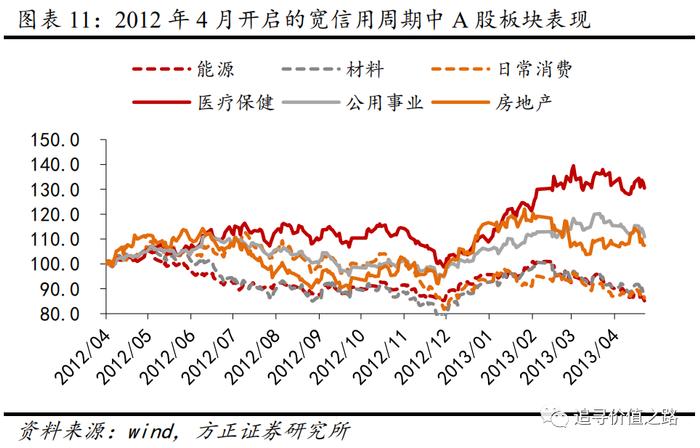

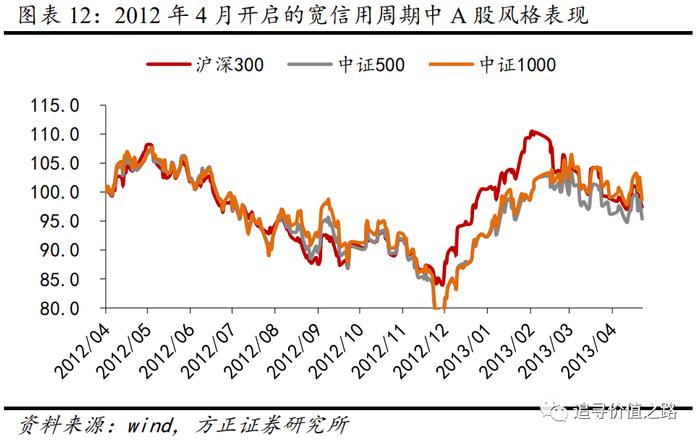

2012年社融企稳之后上证综指上涨一个月左右随即持续下跌到年底。在“二次刺激”带来的信用扩张周期中,表现最好的三个行业分别是医疗、公用事业、房地产,相对指数有明显的超额收益,抗跌性显著,而表现最差的三个行业分别是材料、能源、日常消费。这段时间市场在风格上的分化并不大,中证1000>沪深300>中证500。

5、2016.7-2017.11:新一轮地产周期下的信用扩张

2015年的货币政策实际上在2014年的基础上还进一步放松,包括五次降准、五次降息,但由于汇改后央行抛售外汇维稳汇率、对非标资金的监管、以及地方政府债务置换等影响下,信用扩张速度显著放缓,社融增速持续下降。2016年初整体延续了15年的趋势,特别是在信用债违约的影响下,社融增速持续下行。

2016年下半年开始的信用周期是在新一轮地产周期的带动下大幅扩张的。2015年提出的“供给侧结构性改革”主要涉及产能过剩、楼市库存大、债务高企三个方面,针对楼市库存大的问题,2015年中央经济工作会议提出了房地产去库存,棚户区改造加速。2015年6月,国务院发布《关于进一步做好城镇棚户区和城乡危房改造及配套基础设施建设有关工作的意见》,提出了积极推进棚户区改造货币化。央行为支持“棚户区改造”推出了PSL创新性政策工具,在棚改过程中起到了重要作用。从2015年到2017年,PSL规模扩张态势明显,2015年5月的6459亿,在不到一年的时间内,已增加至2017年初2万亿以上的规模。

在货币棚改化的推进下,地产行业出现了新一轮的上行。到2016年4月,商品房销售面积同比增速由2015年初的-16%上升至了36.5%的高点,2017年虽然销售增速出现了下降,但是房地产开发投资表现相对平稳,表现出了较强的韧性。社融增速在地产周期扩张的带动下也出现了回升,人民币贷款和非标资产快速扩张,社融增速到2017年上升至了16%,较此前的低点提升了近5个百分点。

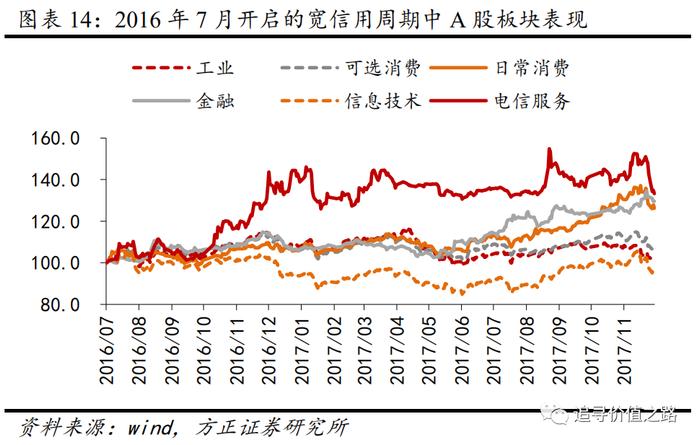

2016年1月后监管层在制度革新方面的动作明显放缓,维稳措施陆续出台,包括2月底开始的包括央行降准以及3月初恢复中金公司两融业务等等在内的一系列宽松的货币政策,2月末市场探底后震荡回升,信用扩张周期中市场走出了持续性的结构行情。从行业表现来看,这一轮信用扩张周期中,表现最好的三个行业分别是电信服务、金融、日常消费,而表现最差的三个行业分别是信息技术、工业和可选消费。这段时间市场出现了显著的风格分化,大市值公司表现更好,沪深300>中证500>中证1000。

6、2018.12-2019.6:支持民营企业与宽信用

2017年开始,金融监管便不断趋严,到2018年去杠杆政策更是持续收紧。伴随着去杠杆的持续推进,实体经济和资本市场在2018年都出现了不同程度的融资难问题,年初以来债券市场信用违约事件频频发生,东方园林事件直接导致信用风险的全面爆发,社融大幅回落和信用利差飙升成为压制股市和经济的两座大山。

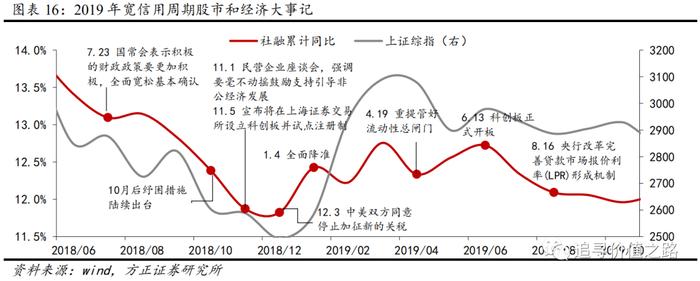

从2018年下半年开始,整体去杠杆节奏放缓,政策频繁吹起暖风。7月23日国务院常务会议表示“积极财政政策要更加积极”,全面宽松的政策态度基本确认,7月底中央政治局会议再一次指出“财政政策要在扩大内需和结构调整上发挥更大作用”。

三季度后,实质性政策开始落地,10月7日,央行宣布降准一个百分点,10月22日,国务院常务会议决定设立民企债券融资支持工具,10月25日,深圳市拟发行10亿元纾困专项债,各地的民企纾困行动陆续展开,到11月25日,据不完全统计,各地政府、券商、险资等成立或拟成立的纾困转向基金规模超5000亿元。11月1日,民营企业座谈会召开,会议强调要毫不动摇鼓励支持引导非公经济发展。

尽管早在2018年年中全面宽松的市场信号便已经确立,但宽货币到宽信用的传导并不通畅,在此后相当一段时间内,社融增速仍在趋势下降,信用利差居高不下,直到2018年底社融增速才出现企稳回升迹象。A股市场在此期间出现过数次弱反弹,但也难改持续下跌的趋势,市场情绪低迷,行情在2018年底前没有任何起色。2019年初的央行全面降准彻底扭转市场颓势,2月份公布的超预期社融数据释放出“宽信用”格局初现的积极信号,市场做多热情被全面点燃,行情加速上涨,4月份政策重提“管好流动性总闸门”后整体呈现弱势的调整格局。

事后来看,A股的反弹出现在社融企稳后一个月左右。从行业涨跌幅来看,表现最好的三个行业分别是日常消费、金融和信息技术,表现最差的三个行业分别是能源、医疗保健和公用事业。从风格表现来看,沪深300>中证1000>中证500,大市值公司表现略好。

7、2020.2-2020.10:新冠疫情下的全球宽松

2019年4月12日央行在一季度例会上提出要“把好货币总闸门,不搞大水漫灌”,相比于2018年四季度,“货币总闸门”提法再次出现,4月19日中央政治局明确提出“一季度经济运行总体平稳、好于预期,开局良好”,货币政策更多的从需求侧“稳增长”转向供给侧“调结构”,因此2019年下半年社融增速再次下降,走势上基本保持平稳。

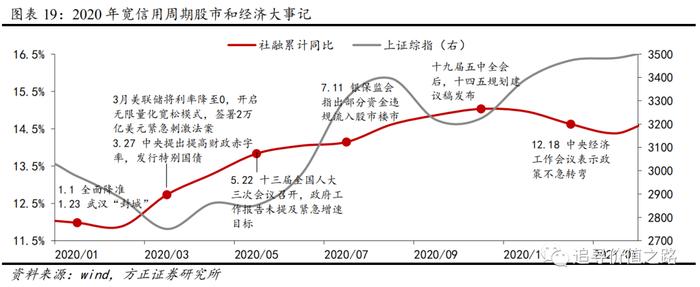

然而2020年初新冠疫情的爆发彻底改变了货币信用格局。先是春节期间由于疫情防控,国内经济活动基本停止,2月1日央行等五部门联合印发《关于进一步强化金融支持防控新型冠状病毒感染肺炎疫情的通知》,为市场提供充足的流动性,并鼓励银行机构适当下调贷款利率。2月底开始新冠疫情在海外爆发,引发海外市场的连续暴跌,全球各国掀起熔断潮,3月3日,美联储紧急降息,并在同月16日将利率降至0。3月23日,美联储宣布开启无限量化宽松模式,并将采取六大措施拯救经济。3月27日,中央政治局召开会议,提出要适当提高财政赤字率并发行特别国债。3月28日,特朗普签署2万亿美元的经济刺激法案。4月3日,央行宣布对中小银行定向降准一个百分点。

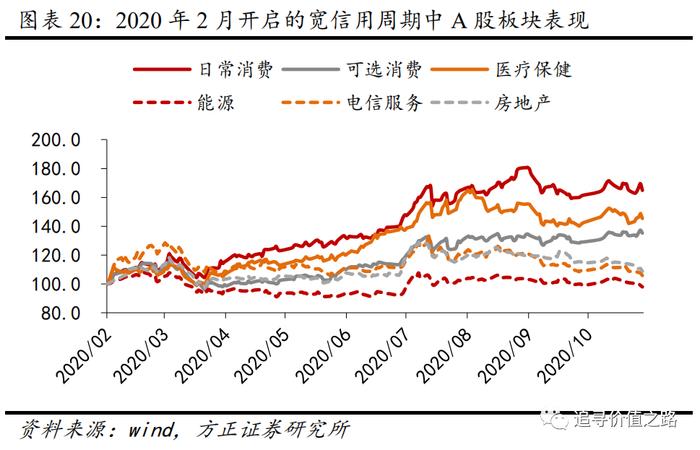

在极度宽松的货币政策以及大力度的财政刺激下,国内信用周期随即出现了快速扩张。2020年2月,社融增速降至低点,此后便开始了快速拉升,A股市场跟随全球股市从3月底开始在犹犹豫豫中走出了V型反转的走势。

此轮市场的企稳回升大致晚于社融企稳回升后一个月左右。按照Wind行业的分类方法,2020年社融增速回升的过程中,表现最好的三个行业分别是日常消费、医疗保健和可选消费,表现最差的三个行业分别是能源、电信服务和房地产。从风格表现来看,沪深300、中证500以及中证1000指数涨幅基本相当,风格分化不明显。