两个指标 帮你选出波动小的“高性价比”基金

在平时购买商品的时候,我们除了看我们自己是否喜欢,是否有品牌价值等,还会关注这个商品的性价比。而在投资中,也是这样,追求“高性价比”的基金也很重要。

理性的投资者,既不会有人因为哪只基金名字好听就买了,也不会因为哪个基金经理长得帅就买了。一定要买能让我们赚钱,最好是长期赚钱的基金,而且波动要尽可能小的基金。

在几千只名字起得差不多,投资范围每个资产类型也差不多的基金里,如何挑选出我们觉得最具有性价比的基金就尤为重要了。这个时候就不得不说到两个神奇的衡量基金投资性价比的指标——夏普比率和卡玛比率。

夏普比率

关于夏普比率,可能很多基民不太了解。举一个简单的例子:

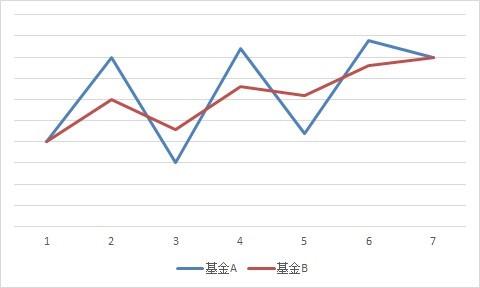

在A、B两只基金同期业绩表现相近的情况下,A基金波动较大,就像过山车,而B整体基金波动较小,稳步攀升,你会怎么选?

相信大部分理性的投资者都会选择B基金来降低波动风险,毕竟两只基金虽然收益相近,但期间承受的心理压力则完全不同。所以说,B基金的“性价比”更高。

这也就是夏普比率的核心思想:

收益率相近的两只基金,风险越小越好;而风险水平相近的基金,收益则是越大越好。

夏普比率的计算方式也比较简单:

夏普比率=/投资组合标准差

无风险利率通常会选1年期定期存款的收益率或者1年期国债收益率

所以,简单来说就是收益风险比,每多承担一分风险,能够获得几分的超额收益。比如夏普比率是2,则表示投资者每承担1分风险,预计会获得2分的投资回报。

夏普比率越高,那在承担固定风险的情况下,所获得的超额回报越高。反之,则说明承担一定风险所获得的超额收益很小甚至没有。

从概念上来说,夏普比率确实是越高越好。但是很多工具并不是一劳永逸的,在使用夏普比率的时候也要注意以下几点:

1)夏普比率要在同类基金产品中进行比较

如果拿债券型基金和股票型基金进行比较,那就没有可比性了。毕竟夏普比率考虑的两个主要因素是预期收益和风险,若债券基金的夏普比率高,可能只是因为其风险较低,并不代表它的收益风险比就比股票基金高

2)基金产品一段时间带来较大超额回报时,此时夏普比率反而会变小

这也不难理解,比如某基金年化收益率是10%,但是受一系列利好因素影响,最近几个月的收益率都达到了20%。收益上涨,对投资者来说是好事,但是由于处于分母位置的投资组合标准差变大,所以此时的夏普比率反而会变小。

卡玛比率

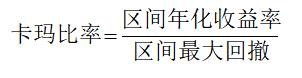

卡玛比率表示基金收益和最大回撤之间的关系,也叫做“单位回撤收益率”。它的公式是:

公式非常简单,也很好理解,它代表的是每单位回撤能获得的收益率。简单来说,卡玛比率数值越大,代表基金业绩和最大回撤的“性价比”越高。

和夏普比率不同的是,卡玛比率是用最大回撤衡量风险,用年化收益率衡量收益。相比标准差,最大回撤能更准确地衡量基金的风险,尤其控制回撤的能力,因此这个指标又被称为夏普比率的“进阶版”。

卡玛比率越高,说明基金的收益回撤性价比越高,持有体验越好。但注意了,这个数值只有在同类型基金之间比较才有意义,比如股票基金和债券基金就不能比较。

说到这里,也要提一下近几年大火的“固收+”产品,如果要挑选波动小的高性价比基金,可以用卡玛比率筛选固收+基金。因为固收+追求的就是在“走得稳”的基础上,再要“跑得快”,与卡玛比率反应的收益回撤比本质上一致。同时,业内一般认为卡玛比率高于2的固收+基金,展示了一定的风险收益比,持有体验感相对不错。

没有一个指标是完美的,可以多个指标结合起来看。比如可以参考在夏普比率相似的情况下,选择卡玛比率更高的基金,两个指标如果都好的话,那就更值得选择。当然投资者也要注意,这个指标也是只反应过去表现,不代表未来会如何。

另外,除了指标筛选基金以外,还要提一下从投资风格上,我们也可以大致排除掉一些波动大的基金。比如这几年大火的赛道投资,医药、新能源、科技等板块大热,吸引了不少投资者的注意。但是由于行业主题基金的波动比较大,更加适合那些风险偏好较高、有一定专业投资知识的投资者,作为卫星基金来进行阶段性配置,而对于风险偏好较低的投资者,想要选出波动小的高性价比基金,结合夏普比率和卡玛比率,在价值型或均衡型中挑选,可能是更好的选择。

(责任编辑:93)