美的、格力、海尔:谁是最后的老大?

来源:花椒财经

文|鸟叔

不久前,孟羽童的离职,让格力电器在热搜上坐了好几天。

如今的格力电器,频繁引发关注的并不是产品和业绩,而是各类花边新闻。在整体行事风格相对低调的家电行业,格力也算是独一份了。

不过,流量之外,资本市场看家电企业,还是会回归经营层面。

去年,国内家电市场状况并不如意,但越是行业艰难时刻,越考验行业巨头成色。

结合2022年年报,我们选择了多个维度,看看美的集团(000333)、海尔智家(600690)、格力电器(000651)三大家电巨头,去年的经营到底如何。

01

整体经营:格力电器失速

——

先来看整体经营情况。

2022年,房地产市场下行、消费意愿低迷,再加上大宗原材料成本上升,对家电行业形成了明显冲击,行业整体表现低迷。

根据Wind信息,去年A股家电行业整体收入同比下滑了0.52%,这是自2018年以来,A股家电企业收入首次整体滑坡。

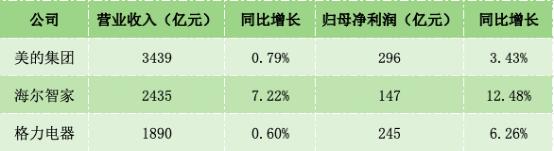

作为行业龙头的美的、海尔、格力也难免受到影响。去年,美的、格力收入增长都不足1%,只是勉强保持了正向增长。

唯一不同的是海尔智家,去年收入实现了7.22%的增长。

在利润方面,去年A股家电板块收入虽然下降了,但净利润仍然保持了9.49%的同比正增长,且增速高于2021年。

遗憾的是,去年格力和美的净利润都跑输了“大盘”。

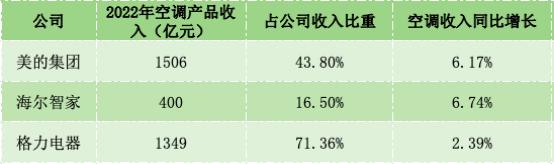

如果要挑选一样产品来对比3家公司去年的表现,空调无疑是最佳选择。

去年虽然其他家电产品有涨有跌,但三家公司的空调收入都还在增长。海尔和美的的空调收入增幅都超过6%。

(2022年报)

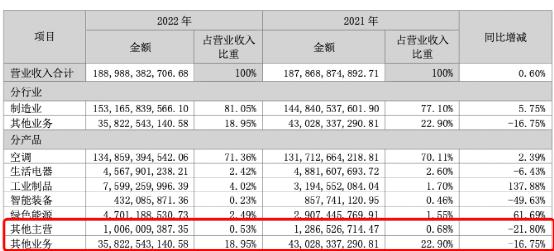

反倒是长期以空调产品为核心的格力,去年空调的表现最差。去年格力空调收入只增长了2.39%,增速明显低于另外两家。

当然,去年国内的空调市场销量整体其实是下滑的。这意味着,三大巨头的增量其实是从其他厂商手里抢过来的。

这也意味着,厂商的增速越高,代表其抢到了更多的增量。对空调最依赖的格力,却只抢到了2.39%的增量,不知道格力的投资者能不能接受。

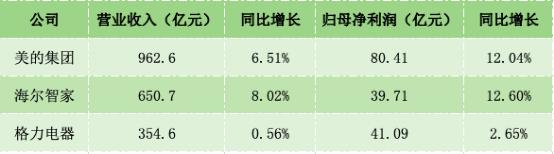

令人忧心的是今年一季度,格力的情况并没有明显好转,收入只增长了0.56%,净利润只增长了2.65%,扣非净利润甚至出现了下滑。

同一时期,美的和海尔的净利润增速都已达到两位数。

和去年不一样的是,今年一季度疫情影响基本消退,消费正在复苏,房地产市场也有所回暖。根据中怡康预测,2023年国内家电行业零售额预计将同比增长5%左右。

失速的格力,需要拿出有效的对策。

02

多元化:三家公司差异明显

——

这几年,国内家电市场存量化发展趋势明显。仅有的增量,基本来自此前普及率较低的洗碗机、小家电等少部分领域,存量需求则来自更新、换代、升级。

蛋糕不够大,多元化就更重要了。

这几年,美的、海尔、格力都在多元化上下了很大功夫,但效果差别很大。

多元化最成功的,首先是海尔。

但海尔集团旗下的生物、健康、金融等板块并没有装入上市公司体系中。A股上市的海尔智家,主要以家电业务为核心,不具备可比性。

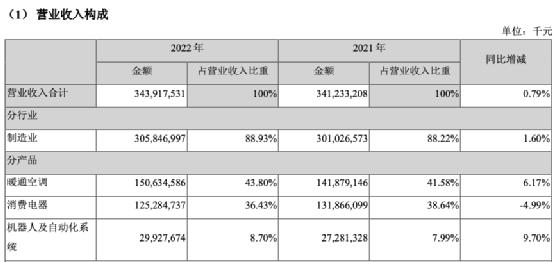

美的的家电产品线最丰富,但整体上只分为暖通空调和消费电器两大类,再加上美的一直非常重视的机器人业务,构成三大核心业务板块。

2022年,机器人业务只占了美的收入的8.7%,其余全部来自空调和家电。这么算,美的的多元化很难算得上成功。

不过,美的本身家电品类齐全,多元化的压力和动力都不大。没有理由硬要一家优秀的家电企业在跨界领域做出花来。

但放到格力身上,事情就完全不一样了。

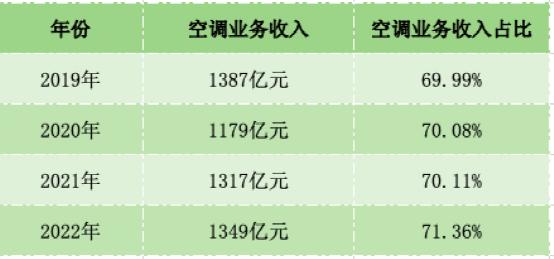

去年,格力的空调收入占比70%以上。而且从2019年到2022年,格力空调的收入占比不降反升。

格力财报里列出了生活电器、工业制品、智能装备、绿色能源等多项其他业务,但单项业务占公司收入比重均在5%以下。

2022年,格力电器生活电器、智能装备、其他主营等三项多元业务收入都出现了下滑。再加上空调收入停滞,导致格力的整体收入规模徘徊不前。

值得注意的是,格力年报中,不仅单列了“其他主营”,还有一项“其他业务”。2021年,格力的“其他业务”规模高达430亿元,2022年也有358亿元。

据悉,格力的“其他主营”主要包含除空调、生活电器、智能装备产品以外的其他主营业务,如公司再生资源板块、医疗健康板块等业务。2022年,这块业务收入规模只有约10亿元,且出现了22%的下滑。

而“其他业务”主要涉及大宗原材料集采与调拨,包括钢板、塑胶原料、铜材和泡沫等。2022年,格力这块单列的业务也出现了约17%的下滑。

单列的这块业务,确实影响了很多人对格力业务经营状况的判断。这么大的体量和下滑,如果分散到具体业务中,会明显拉低数据。

03

国际化:格力美的进步缓慢

——

国际化水平,可能是最能评价一家家电企业实力的指标了。

对于家电企业而言,国际化水平不仅仅是印证自身产品力和品牌力的重要标准,也是国内市场增长陷入瓶颈下的现实需求。

从近4年的情况来看,三大家电巨头的国际化走出了截然不同的“行情”。

海尔的国际化可谓让人眼前一亮。2018年,海尔的海外收入占比还只有42%,与美的基本持平。

但这几年,海尔的海外收入占比稳步提升,尤其是2021年首次超过50%。2022年,海尔的国际化收入已经接近52%,美的却仍徘徊在40%左右。

国际化进展最慢的还是格力,几年时间只提升了不到2个百分点。再加上格力本身收入规模明显低于另外两家,格力的国际化进程的确是慢了点。

根据公开数据,2022年,家电行业国内销售规模为7307亿元,出口规模为5682亿元。

简单对比,家电企业至少要有40%以上的产品卖到海外,才能赶得上行业平均水平。格力距离这一标准尚有差距。

除了最直接的海外收入规模,考量一家公司的国际化水平,还要看它在海外卖的是什么,具体卖到哪些市场去了。

从年报中各家公司对海外业务的表述,就能很直观地看出差距。

格力的表述很简单,按公司自己的说法,它的空调已经卖到190多个国家和地区,而且在南美和亚洲建有海外生产基地。

美的自称是一家全球运营的公司,在全球拥有约200家子公司、35个研发中心和35个主要生产基地,员工超过16万。其中,在海外设有20个研发中心和18个主要生产基地,海外员工约3万人,结算货币达22种。

美的的海外业务看似庞大,但其中相当一部分来自海外并购。根据相关媒体报道,仅美的全资收购的机器人公司德国库卡,员工就超过了1.4万人。

海尔是对海外经营数据披露最详尽的一家。在北美、欧洲、澳大利亚和新西兰、南亚等海外市场的具体收入规模,具体销售产品,都有详尽的披露。

这也是目前大多数跨国公司的通行财报披露方式。某种意义上,当前国内勉强称得上国际化的家电企业,只有海尔。

04

经营效率:海尔高费用率问题难解

——

评价一家公司经营效率的指标有很多,比如库存、存货周转、应收账款等。

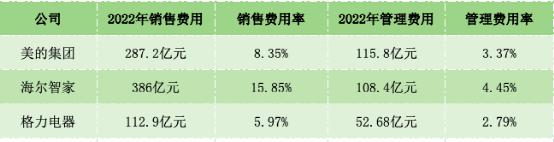

对于家电巨头来说,最直观的指标可能是销售费用、管理费用的变化情况。在这方面情况反过来了,表现最好的是格力,表现最糟糕的是海尔。

先看格力,2022年,格力销售、财务和研发费用均有所下降,但管理费用大增了30%。不过格力解释称,这是受非同一控制下企业合并的影响。

格力也是三巨头里唯一一家销售费用率下降的公司。美的和海尔去年销售费用同比分别增长了0.24%、5.5%。

海尔的销售费用率过去一直明显偏高。2022年,海尔销售费用率仍然接近16%,远超美的和格力。

海尔4.45%的管理费用率,也明显高于其他两家。

费用率超过竞争对手,不是什么好事,但好在海尔去年的增速还算不错。而格力和美的的销售、管理费用率虽然更低,但也要看到两家公司去年的收入增长都慢了下来。

如果“降本”的同时不能实现“增效”,也就失去了意义。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。