这次会不一样吗?市场周期与基金投资

不平凡的岁月里,内外部发生的众多事件甚至是危机会影响市场表现和投资心态,面对悲观的信息,我们会问,这次会不一样吗?这次会不会走出危机?对于这个的回答,我想谈一谈周期。

“分久必合、合久必分”、“日中则昃、月满则亏”、“否极泰来”,我们耳熟能详的成语,无论是自然现象还是历史规律,其背后则是最朴素的周期律的体现。为何会有周期出现?日月晨昏的更迭,是由于天体运动的物理学规律,社会、经济发展,由于含有人的主观意志,显得更为复杂,但依然围绕生产力进步、制度进步的大方向发展,这一发展的过程,由于人的参与出现更多的变动,这就使得过程出现周期性变化。那么回到经济、资本市场,如果我们相信经济会进步、市场会发展,那么同样的,这一周期律同样会生效,作为投资者,我们需要做的是认识周期、感受周期甚至“驾驭周期”。

典型的周期类型

在经济社会运行过程中,根据时间长度和周期运动对象不同,可以划分为生产与销售周期(基钦周期)、制造业投资周期(朱格拉周期)、房地产开发投资周期(库兹涅茨周期)和技术创新周期(康德拉季耶夫周期),不同周期运动驱动因素不尽相同,因此周期的长度也不相同,当长中短周期发生共振时,则会导致经济社会基本面发生巨大变化,例如新技术的诞生引发生产力快速提升,从而使得短期内设备投资量大额上涨,社会需求旺盛使得企业主动补库存,便会产生在某些年份经济欣欣向荣的景象。

周期的运动影响着经济基本面,经济基本面又影响着大类资产价格与价值的变化:对于基金投资而言,需要识别企业在不同周期阶段的性价比;对于个人投资者来说,则是认识到周期的类型与位置,做出符合自身情况的投资行为。

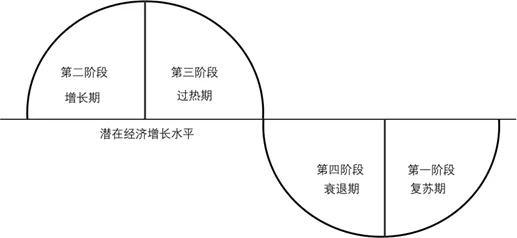

根据GeorgeDagnino博士在《驾驭周期-自上而下的投资逻辑》中的研究,一般情况下,工业化国家的经济长期增长率保持在2.5%左右。例如1982年以后,美国经济的长期平均增长率为2.3%~3.0%,然而,2.5%~3.0%的平均增长水平在实际中却很少能够出现。例如,经济增速有时候会高于这个平均值,而在有些情况下则低于该平均值。这个变化的过程由不同的经济周期驱动,其波动过程可以分为四个阶段:

横坐标:潜在经济增长水平

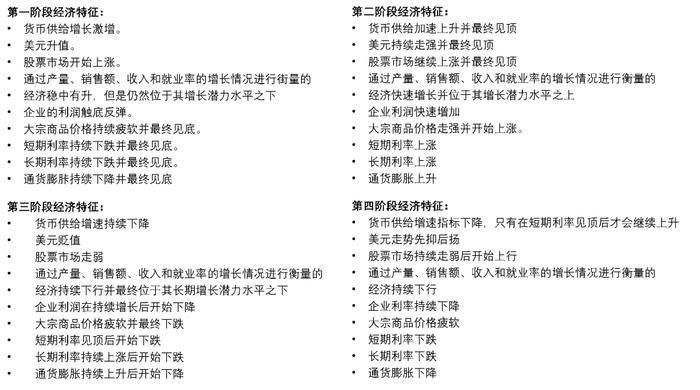

需要注意的是,经济周期的产生前提是经济将有一个长期向上发展的基本趋势和稳定的长期增速(当然这个增速测算角度较多)。经济波动之所以变化,正如长跑一样,如果慢跑者以正常速度前进,那么任何试图增加速度的做法都会导致脉搏加速、体温升高、呼吸短促以及疲劳感增强。很快,慢跑者就会被迫放慢速度,待体力恢复之后再回到原来的节奏中去。GeorgeDagnino博士经过总结研究,可以将四个阶段的特征概括如下:

经济周期就像钟摆一样,围绕着经济增长长期来回运动,所以当我们相信科技进步、社会发展、经济增长的大前提时,不妨在低谷时保持冷静乐观,在顶峰时保持从容。

周期对投资的影响

通过一系列经济特征指标,我们可以判断目前所处的周期阶段。那么下一步,需要了解周期对投资的影响。具体到基金投资上,经济周期的运动变化主要会反映企业的经营状况、货币的价格等因素之上,从而影响大类资产的价格。而基金投资多数以股票、债券、大宗商品为投资对象,其净值表现也受到经济周期的影响。GeorgeDagnino博士同样做了以下概括:

第一阶段:经济增长缓慢、货币供给加快,通胀水平较低,企业盈利开始改善,对于股票、债券等金融资产投资友好。由于通胀水平较低,大宗商品、“硬资产”(能源黄金类股票、大宗商品、房地产、艺术品)投资价值较低。

第二阶段:通胀底部出现,货币增速放缓,经济强劲增长,企业市盈率上升,股票和债券风险加大,硬资产受益。

第三阶段:领先指标开始下降,美元由于经济减速开始下行,通胀具备下行条件,对于金融资产表现利好条件不充分,适合“硬资产”。

第四阶段:非常重要,之前下跌的指标在这一阶段出现反转走势,产生新的投资机会。通胀见顶后下行,债券收益率见顶,投资价值增长。股票则由于债券收益率较低、通胀较低盈利改善投资价值增加。流动性、货币增速的恢复会推动经济向第一阶段转换。

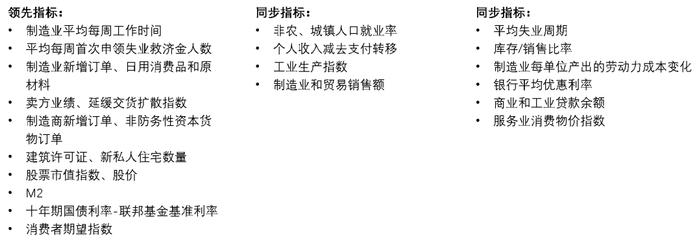

当然,在同一经济阶段,不同资产也可能会经历变动,尤其是在不同阶段转换的过程之中。对于周期阶段的转换如何判断,则需要引入领先、同步、落后指标这一组分析指标,用来刻画周期的位置。

常用的领先、同步、落后指标如下:

一般落后指标的变动,例如利率、失业率,会发生在领先指标变动几个月甚至几年之后,当落后指标出现拐点,往往预示着经济周期即将进入下一阶段,尤其是发生在第四阶段向第一阶段转化的过程中,经济波动相对剧烈,股票、债券都将呈现出较高的性价比,对于投资布局十分重要。

当然,上述指标在多数时候,哪怕对于同一客观真实的数据,不同投资者也会有不同的解读,也正因为有差异,买卖双方才会促成交易,形成资产的价格。但这也说明,经济周期并非是纯粹客观的存在,当人的心理和行为加入其中,市场在大的波动之中产生若干小的波动,这些波动组成了我们日常所见的市场表现。可以说,资本市场的周期是融合和经济周期与心理周期的产物。霍华德·马克斯针对这一有趣的人的参与形成的周期,也做了“牛市三阶段和熊市三阶段的划分:

牛市三阶段:

1、只有少数极具洞察力的人相信基本面会好转

2、大多数人都认识到基本面确实好转了

3、几乎所有人都得出结论,基本面会变得更好,且永远只会更好

熊市三阶段:

1、只有少数人认识到,即使经济形势一片大好,市场普遍看涨,但是基本面不会一直顺风顺水

2、大多数人都认为基本面正在变得更糟糕

3、每个人都相信基本面会变得更糟糕

可以发现,“牛市三阶段”和“熊市三阶段的划分”很好地将客观经济与主观认知结合统一。一是基于认知能力,二是基于心理素质,不同投资者会在不同阶段参与市场,客观来说,每一年都会有战胜市场的人,除了能力和心理素质,还会有一些运气成分,甚至运气占了多数。

但是长期来说,把握大周期的投资者,一定是在主观和客观上都具备过人之处的人,这也是专业投资人的价值。作为资产管理人,如果因为恐慌认为金融市场即将崩溃,那么无论买还是卖结果都是一样的;而如果,在市场一片恐慌时敢于坚持周期底线思维即相信最糟糕也不过如此,美好的事物会发生反而有可能穿越危机,体现出专业投资的价值。

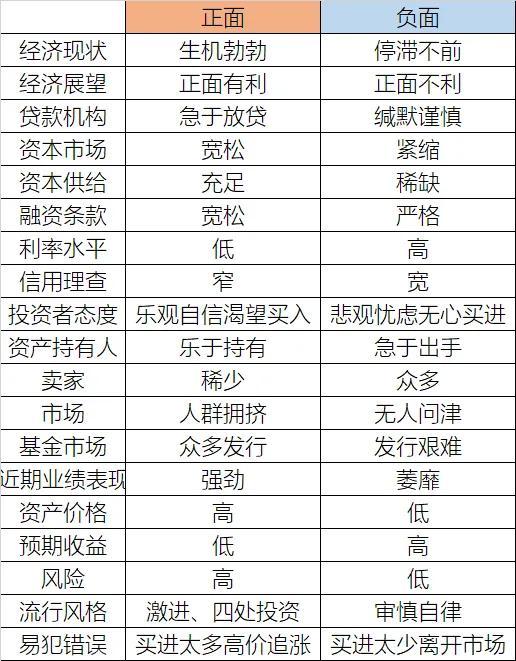

我们进行基金投资,就是希望找到合格的专业投资者,并能够基于自身情况形成自己对周期的判断,实现更好的“高抛低吸”,获取周期收益。如何判断周期,上文介绍了很多周期的类型、周期的意义和判断方法,有兴趣的读者可以进一步深入研究。当然,对于非专业客户,霍华德·马克斯也提供了一张简单的量表:

当我们思考基金投资应该如何决断时,可以用上表进行评估,如果发现大多数的选择都在左边,那么是时候谨慎;反之大多数在右边,大概率处在周期的底部区域,那么不妨乐观一点。

回到本文开始的问题,“这次会不一样吗?”,投资的关键在于,在应对千篇一律的坏消息时,甚至对未来的展望也依然悲观,哪怕大方向没有错误,但在程度上投资人仍然有可能过度悲观,因而资产价格就会过度便宜。哪怕卓越的投资者,也无法在客观描述经济周期后不为外物所动保持镇定,但是我们依然要做正确的事情,对于当前的周期进程保持冷静,对悲观主义多打一个问号,尽管我们无法精准预测周期的拐点,我们仍然可以做正确的事情,投资人能做的最好的事情,就是坚持底线思维,跟着希望与曙光去行动。