广金期货钢材周报:市场抛压较大,价格继续创低 20240812

来源:广金期货

核心观点

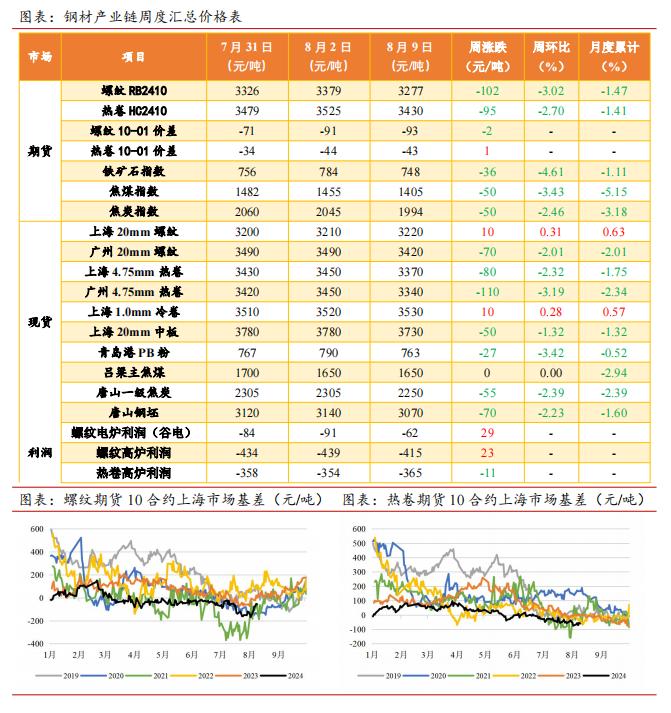

行情回顾:由于螺纹钢新旧国标临近切换,市场仍在主动去库存,因此现货抛压较大,导致成品钢材价格继续周环比走弱,截至周五(8月9日)下午收盘,期货主力2410合约螺纹价3277元/吨(-102/-3.02%)、热卷价3430元/吨(-95/-2.70%),价格继续创下本月新低。从基本面来看,近期炉料供给压力仍然较大,钢材原料价格承压下行,与此同时,目前建筑钢材市场抛压增大,施工需求进入淡季,钢材整体消费呈现弱势,压力自下往上传导,供需面延续双弱格局:

铁矿方面,铁矿供增需减,由于国内外供应维持高位,供应压力仍然较大,且钢厂高炉开工低于往年导致铁矿消费走弱,港口市场库存高企,其价格整体承压;煤焦方面,进口煤供应超预期增长,而下游煤焦消费增长不足,市场供应整体宽松,煤焦价格表现继续承压。从产业中下游来看,钢厂受利润不佳、销售同比偏弱影响,主动降低开工,但成品钢材库存压力仍然较大;终端方面,行业景气度分化,整体消费低迷,虽然车船订单增长支撑板材需求,但建筑行业下行拖累建材消费,导致成品钢材需求整体下行,市场需求仍处于偏弱阶段。

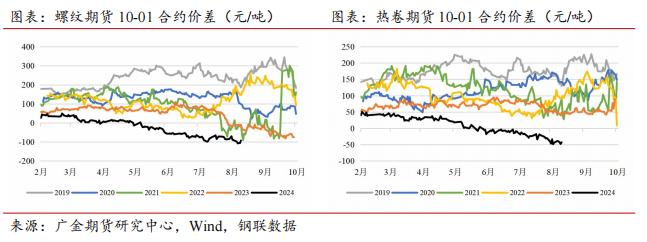

总的来看,近期钢材供给端压力仍然较大,需求整体低迷,短期钢价或继续承压运行。价差方面,卷螺差策略仍然值得关注,驱动上,由于建筑行业走弱,而汽车、造船业增长,行业分化导致热卷需求更强于螺纹;历史价差来看,热卷、螺纹两者生产成本相差50-100元/吨,卷螺差继续走弱的合理空间较小,可继续关注做多卷螺价差策略。

建议关注的风险事件:1、煤炭供给下行,煤焦现货紧缺超预期;钢厂亏损加剧,减产加速库存去化,进而支撑钢价企稳回升(上行风险);2、汽车、造船业订单下行,导致钢材需求持续走弱(下行风险)。

一

周度行情:进入淡季,产销双双偏弱

1、市场供需数据变化

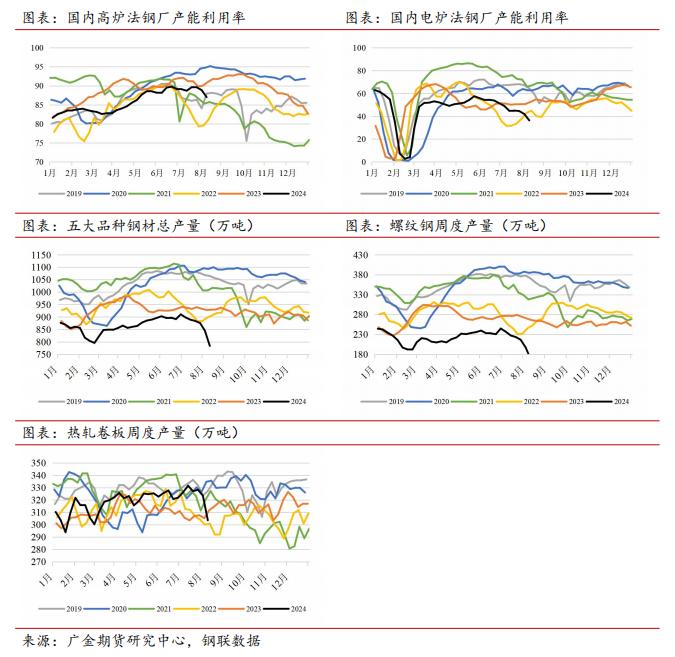

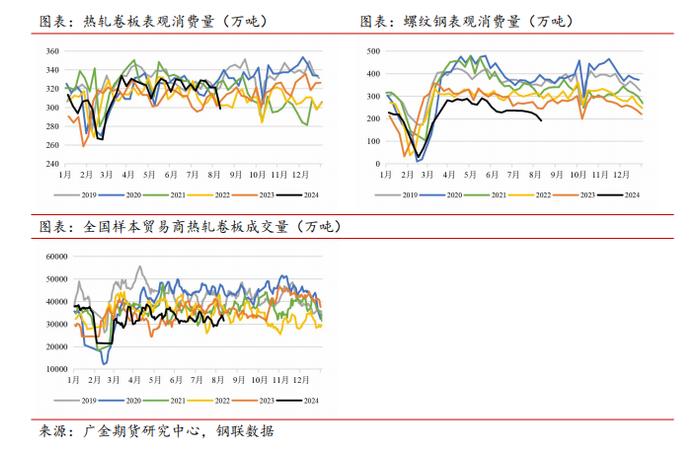

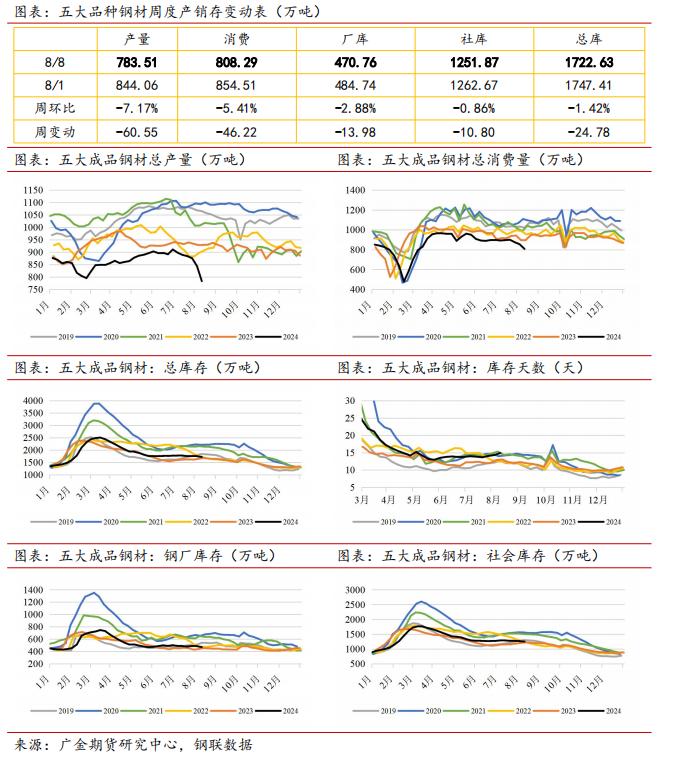

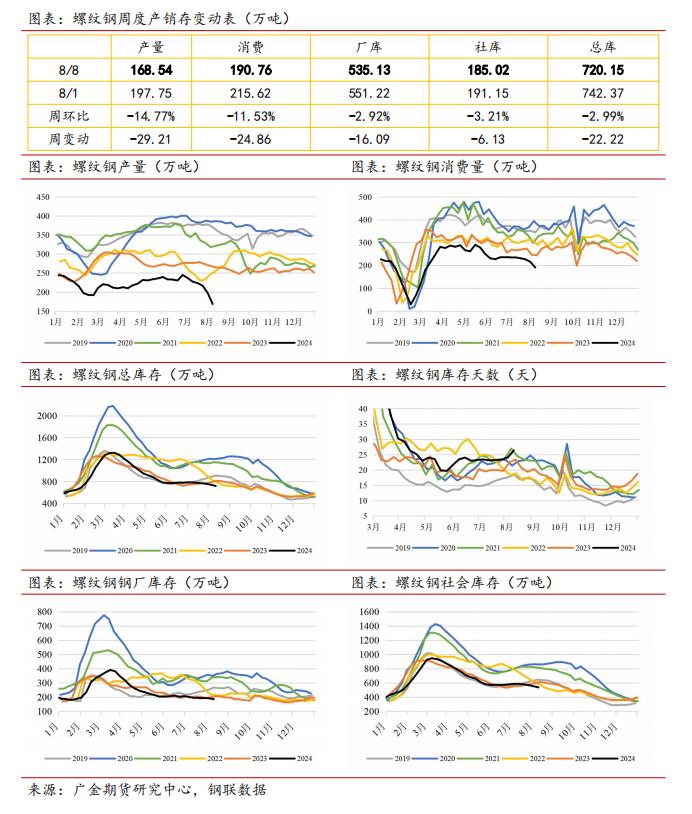

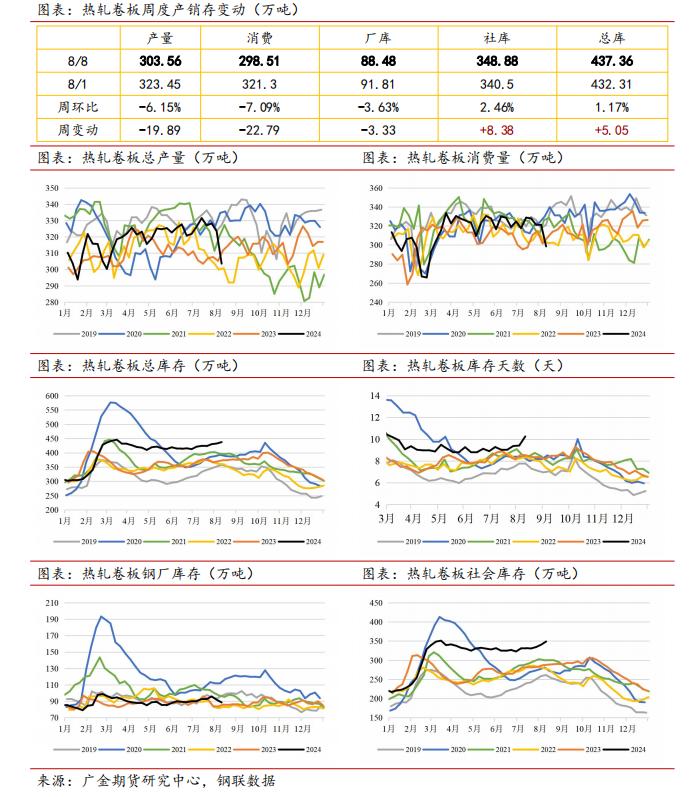

本周钢材产销环比双双走弱,整体消费不及往年同期水平,从本周数据环比来看,供应量方面,本周,五大品种钢材产量加总783.51万吨,环比-7.17%,其中样本钢厂螺纹钢产量168.54万吨,环比-14.77%,热轧卷板产量303.56万吨,环比-6.15%。

需求量方面,五大品种钢材消费量808.29万吨,环比-5.41%,其中螺纹钢消费量190.76万吨,环比-11.53%,热轧卷板消费量298.51万吨,环比-7.09%。

五大品种钢材产量加总同比-15.72%,样本钢厂螺纹钢产量同比-36.56%,热轧卷板产量同比-2.61%,需求方面,五大品种钢材消费量同比-10.01%,螺纹钢消费量同比-21.85%,热轧卷板消费量同比-3.09%,受建筑施工季节性走弱和地产行业下行长期拖累影响,建筑钢材消费相较往年整体持续偏弱,而板材下游汽车、造船业景气度相对较高,板材需求相较螺纹需求状况更好。

2、价格价差情况

原料价格:煤焦方面,本周国内煤焦价格震荡下挫,焦煤期货指数价环比-3.43%,焦炭期货指数价环比-2.46%;铁矿方面,本周价格整体震荡走弱,铁矿石期货指数价环比-4.61%。

钢材价格价差:

1、期货主力2410合约价格周内继续下挫,截至周五下午收盘,螺纹价3277元/吨(-102/-3.02%)、热卷价3430元/吨(-95/-2.70%)。

2、螺纹、热卷基差本周有所走强,期货10合约来看,上海市场螺纹现货基差为-57元/吨,走强112元/吨,热卷现货基差为-60元/吨,走强15元/吨。

3、期货月差本周继续维持负值,螺纹期货10-01合约月差-93(-2),热卷期货10-01合约月差-43(+1)。

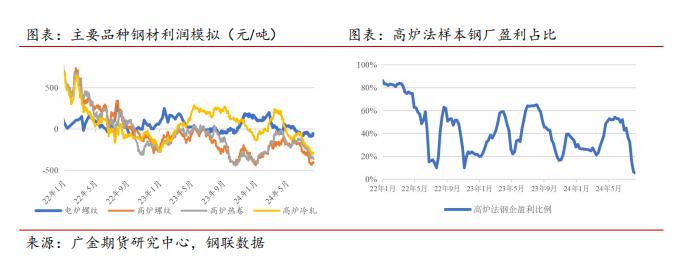

4、利润方面,目前螺纹、热卷高炉生产利润、电炉利润均出现亏损,高炉螺纹利润为-415元/吨,热卷利润为-365元/吨,电炉螺纹利润(谷电)为-62元/吨,亏损面较大。

二

供应端:钢厂开工仍偏低,炉料整体继续累库

1、钢厂产销:亏损有所扩大,产量环比下滑

钢材生产行业整体利润不佳,分工艺来看,高炉法生产利润、电炉法利润均出现亏损。截至周五(8月9日),高炉螺纹利润为-415元/吨,热卷利润为-365元/吨,电炉螺纹利润为-62元/吨,高炉法钢厂盈利占比约为5.19%。

受亏损影响,钢厂产量环比下滑,样本钢厂螺纹钢产量168.54万吨,环比-14.77%;热轧卷板产量303.56万吨,环比-6.15%。

相比去年来看,五大品种钢材产量加总同比-15.72%,样本钢厂螺纹钢产量同比-36.56%,热轧卷板产量同比-2.61%,由于当前钢材整体需求正处于淡季,为减少钢材供给压力,钢厂相比往年整体减少了钢材产量。

2、原料铁矿:供增需减,价格继续承压

受近期铁矿石供给压力较大、下游钢厂减产的影响,本周国内外铁矿价格继续下行,普氏62%铁矿石价格指数99.3美元/吨,环比-2.93%,国内铁矿石期货指数价环比-4.61%。

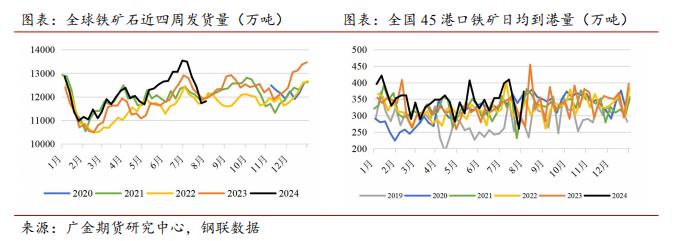

铁矿供需来看,铁矿供应维持高位,铁矿消费走弱,下游高炉开工低于往年,导致市场库存高企,供给压力较大。从数据环比来看,本周供应环比继续增加,45座港口铁矿到港量2610.7万吨,环比+43.29%,同比+39.80%,截至上周五的全球主要港口近4周铁矿石发货量11810.9万吨,环比+0.73%,同比-1.20%。需求小幅回升,同比不及去年,本周247家样本高炉企业铁水周度产量1621.9万吨,环比-2.08%,同比-4.89%。

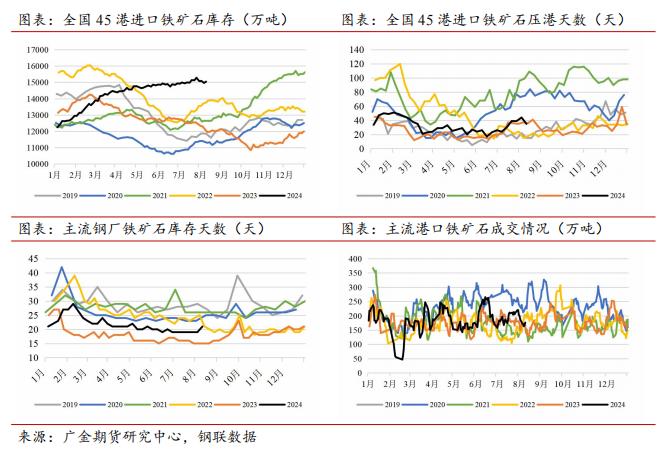

库存方面,整体压力较大,45座港口进口铁矿库存15043.96万吨,环比-0.31%,同比+25.93%;铁矿压港天数35天,较上周-9天;114家钢厂进口铁矿平均可用天数22.71天,较上周+1.96天。

从成交来看,市场成交量有所回落,国内主港铁矿周度总贸易成交量1232.7万吨,环比-5.68%,同比+29.87%。

3、原料双焦:进口超预期宽松,煤矿存货压力较大

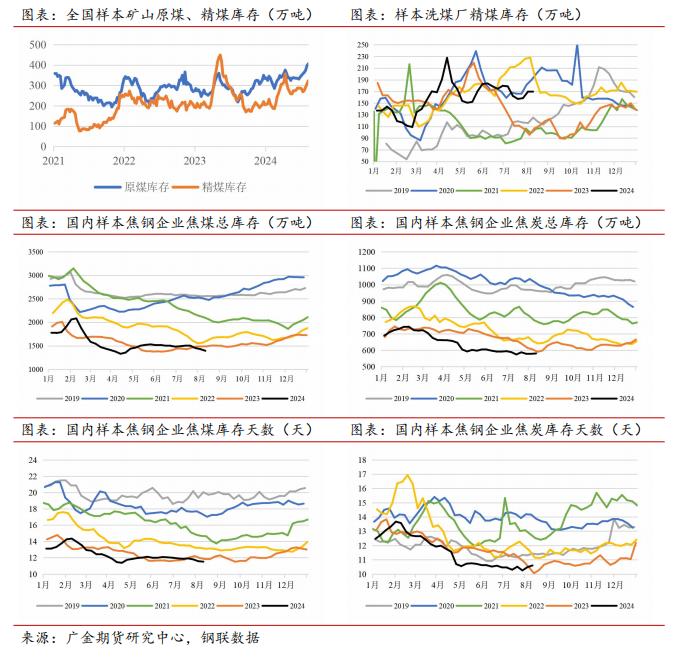

今年煤炭进口整体放量增长。在来自俄罗斯、蒙古、澳大利亚煤炭进口增量的带动下,1-6月我国煤炭累计进口量24957万吨,同比增长12.45%。主要区域煤炭社会库存高位运行,焦煤价格承压运行。本周煤焦内盘价格松动、外盘价格企稳,国内焦煤期货指数价环比-3.43%,焦炭期货指数价环比-2.46%;进口俄罗斯主焦煤价格周环比有所回落,本周俄罗斯K4主焦煤折人民币价1427元/吨。

从煤焦库存数量来看,主要区域煤炭社会库存高位运行,洗煤厂库存偏高,下游焦钢企业原料、成品库存持续处于往年同期偏低水平。国内焦钢企业焦煤总库存10.6万吨,环比+1.15%,同比+5.47%;企业焦炭总库存1394.19万吨,环比-2.45%,同比-6.35%。

三

需求端:下游整体偏弱,板材好于建材

1、建筑钢材:地产下行拖累,需求不及往年

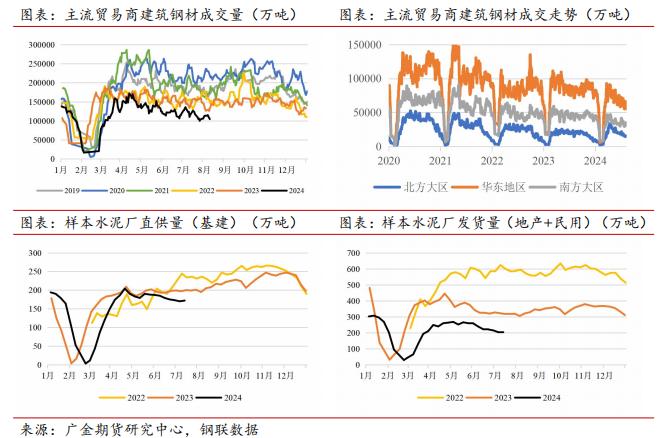

整体来看,本周市场现货成交处于淡季,全国主流贸易商建筑钢材成交52.2万吨,环比-7.98%,同比-26.44%,其中华东贸易成交27.63万吨,环比-16.59%,同比-30.03%,南方贸易成交16.85万吨,环比+4.64%,同比-23.49%,北方贸易成交7.72万吨,环比+2.99%,同比-18.33%。此外,受到地产建筑行业景气度低迷的拖累,加上建筑工地复工情况不及去年同期,建材终端消费偏弱,因此建筑钢材市场成交量表现仍然较差。

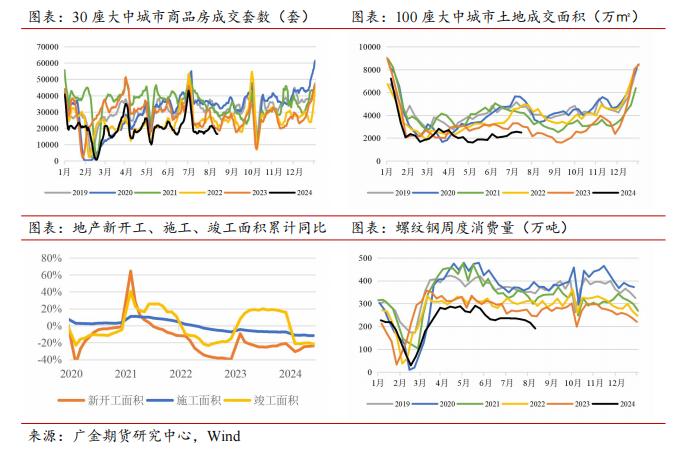

2、地产端:地产开工低迷,拖累螺纹消费

近日多部门就消化存量待售住房、保交楼等工作目标并推出了包括降低首付、降低公积金贷款利率在内的多项政策举措,长期或将有利于地产行业回暖。不过就现状来看,本周30座大中城市商品房周均成交套数16325套,处于近五年同期低位,反映当前地产市场低迷。

销售疲弱使得房企经营策略更加保守,减少土地购置,未来地产新开工面积将低迷运行。地产施工放缓,1-6月房地产施工面积累计同比增速下滑12.0%。进而拖累了偏向于地产前端消费的螺纹等钢材需求,从数据来看,螺纹钢周度消费量190.76万吨,环比-11.53%,同比-21.85%。

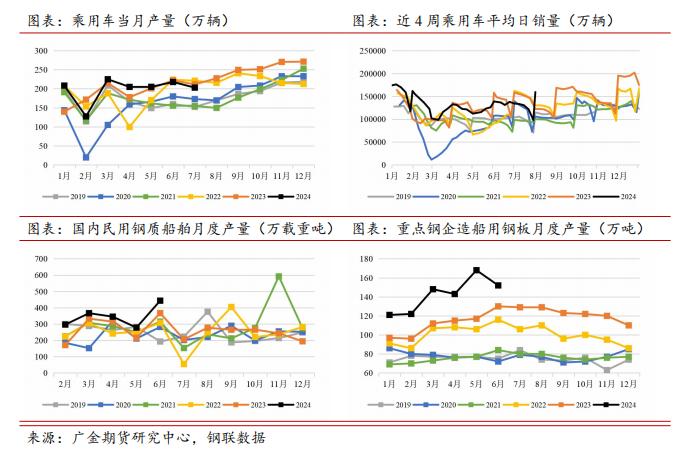

3、汽车、造船业:车船景气度分化,热卷消费有所走弱

汽车方面,随着国内汽车竞争进一步加剧,7月份国内汽车产销有所走弱。不过从总量来看,目前汽车产销仍处于近年同期较高水平。

造船方面,1-6月民用钢质船舶产量2025.76万载重吨,累计同比增13.3%,创下往年同期新高。在造船过程中大量使用钢板材,造船订单增长对热轧卷板的消费亦有明显支撑。造船订单增长对造船用途钢板消费有明显拉动,钢厂扩大造船钢板生产,1-6月重点钢厂的造船用钢板产量累计同比增长28.04%。

上半年汽车、造船业产销增长,在一定程度上对冲了制造业下滑对卷板消费的拖累,相对而言热卷需求状况更好于螺纹钢需求表现。但由于汽车景气度边际下滑,使得近期热卷消费量相比上半年高位有所走弱,本周热轧卷板消费量298.51万吨,环比-7.09%,同比-3.09%,全国样本贸易企业热轧卷板周度日均成交量3.15万吨,环比-0.51%,同比-9.94%。

四

周度产销与库存变动

1、五大品种钢材周度总产销存:

2、螺纹钢周度产销存:

3、热轧卷板周度产销存:

五

后市展望:供需压力较大,短期钢价承压

从基本面来看,近期炉料供给压力仍然较大,钢材原料价格承压下行,与此同时,目前建筑钢材市场抛压增大,施工需求进入淡季,钢材整体消费呈现弱势,压力自下往上传导,供需面延续双弱格局:

铁矿方面,铁矿供增需减,由于国内外供应维持高位,供应压力仍然较大,且钢厂高炉开工低于往年导致铁矿消费走弱,港口市场库存高企,其价格整体承压;煤焦方面,进口煤供应超预期增长,而下游煤焦消费增长不足,市场供应整体宽松,煤焦价格表现继续承压。从产业中下游来看,钢厂受利润不佳、销售同比偏弱影响,主动降低开工,但成品钢材库存压力仍然较大;终端方面,行业景气度分化,整体消费低迷,虽然车船订单增长支撑板材需求,但建筑行业下行拖累建材消费,导致成品钢材需求整体下行,市场需求仍处于偏弱阶段。

总的来看,近期钢材供给端压力仍然较大,需求整体低迷,短期钢价或继续承压运行。价差方面,卷螺差策略仍然值得关注,驱动上,由于建筑行业走弱,而汽车、造船业增长,行业分化导致热卷需求更强于螺纹;历史价差来看,热卷、螺纹两者生产成本相差50-100元/吨,卷螺差继续走弱的合理空间较小,可继续关注做多卷螺价差策略。

建议关注的风险事件:1、煤炭供给下行,煤焦现货紧缺超预期;钢厂亏损加剧,减产加速库存去化,进而支撑钢价企稳回升(上行风险);2、汽车、造船业订单下行,导致钢材需求持续走弱(下行风险)。