【银河通信赵良毕】行业月报|24H1通信业经济企稳,国产算网赋能增强

【报告导读】

1.月度通信指数回调,数据中心铜线、温控等子板块表现相对较好。

2.24H1通信业经济平稳运行,新基建有序推进,新兴业务保持两位数增长。

3.算网产业链供需双增,优选子行业景气度边际改善优质标的。

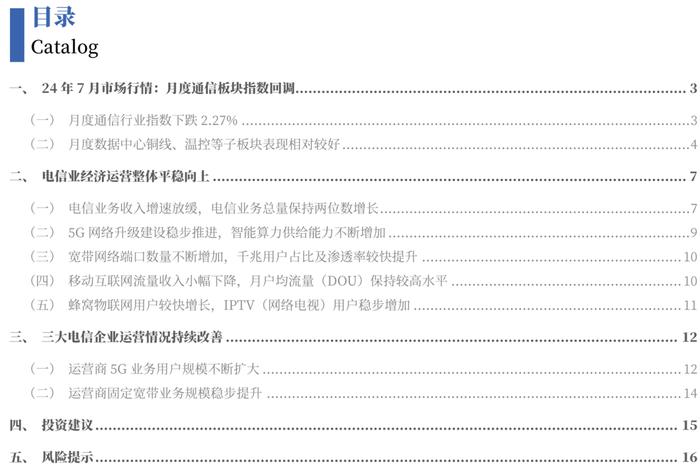

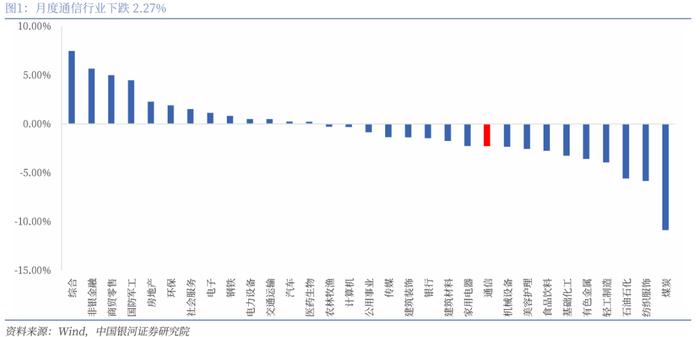

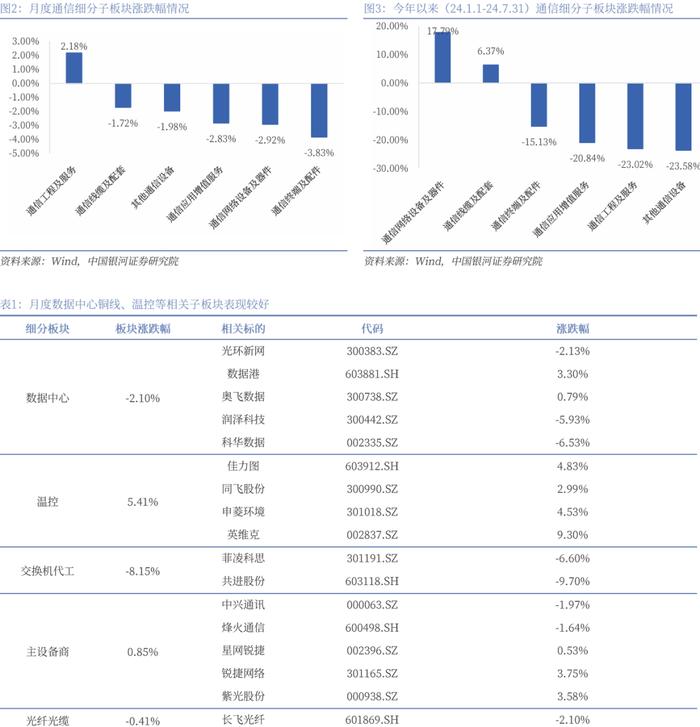

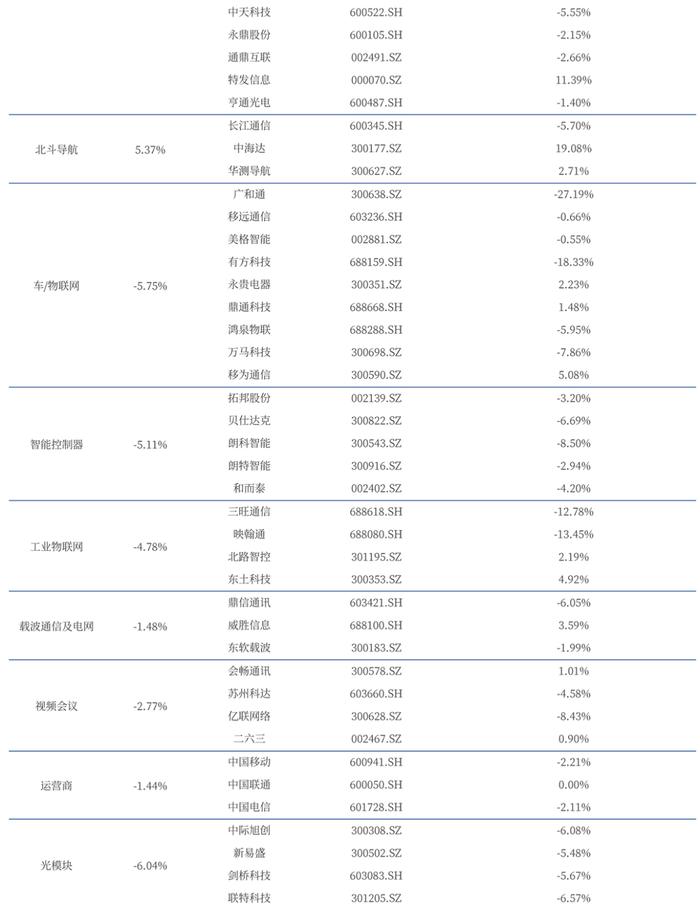

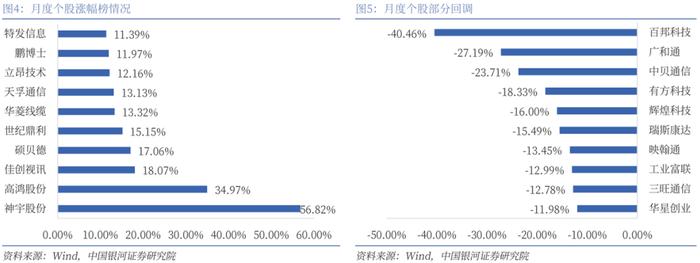

月度通信指数回调,数据中心铜线、温控等子板块表现相对较好。本月上证指数跌幅为0.97%;深证成指跌幅为1.07%;创业板指数上涨0.28%;一级行业指数中,通信板块跌幅2.27%。根据我们对通信公司划分子板块数据,本月数据中心铜线、温控等子板块相关标的表现较好,板块涨幅分别为5.62%、5.41%。通信板块个股中,上涨、维持、下跌的个股占比分别为42.97%、2.34%和54.69%。

24H1通信业经济平稳运行,新基建有序推进,新兴业务保持两位数增长。根据工信部最新数据,截至24上半年,电信业务累计总量达8992亿元/+11.1%;电信业务累计收入8941亿元/+3.0%,量收保持稳步增长。新基建建设方面,5G基站总数达391.7万个,比上年末净增54万个,占移动基站总数的33%,5G网络建设稳步推进。全国互联网宽带接入端口数量达11.65亿个,比上年末净增2943万个。光纤接入(FTTH/O)端口11.3亿个,占互联网宽带接入端口的96.6%,具备千兆网络服务能力的10GPON端口数达2597万个,比上年末净增295.1万个,千兆光纤宽带网络建设持续推进。新基建建设规模总体不断提升,已有基建持续扩容升级。电信业务使用情况来看,移动互联网用户数达15.49亿户,比上年末净增2460万户。6月当月户均移动互联网接入流量(DOU)达18.15GB/户·月(同比+8.1%),比上年同期提升1.37GB/户·月。新兴业务方面,24上半年累计完成新兴业务收入2279亿元/+11.4%,占电信业务收入的25.5%,拉动电信业务收入增长2.7pct。其中云计算、大数据收入分别同比增长13.2%和58.6%,物联网业务收入同比增长12.5%。总体来说,我国加快构建促进数字经济发展体制机制,完善促进数字产业化和产业数字化政策体系,数字中国等产业结构政策持续发力,科技行业大发展有望延续。随着未来AI的发展、国产化程度提升、6G的推进以及卫星相关业务的普及,以高新技术为突破、培育发展新质生产力有望赋能数字经济增长,为我国经济发展持续注入新动能。

算网产业链供需双增,优选子行业景气度边际改善优质标的:算网产业链供需双增,优选子行业景气度边际改善优质标的。数字经济“AI+”行动不断加码、新应用赋能产业的背景下,全国一体化算力体系新基建有望夯实。通信+AI新基建产业链有望率先预期上修,ICT基石光网络产业链供需双增,液冷新技术赋能数据中心建设,子行业经营业绩有望边际改善;海缆出海大机遇,龙头厂商有望优先收益;运营商提质增效重回报,高派息带来价值凸显,国央企改革有望估值重构;5G应用工业互联网亦是未来政策及需求关注重点,建议关注:

ICT相关标的中际旭创(300308),新易盛(300502),天孚通信(300394),华工科技(000988),光迅科技(002281)等;设备出海亨通光电(600487)等;应用板块卫星互联网华测导航(300627);工业物联网映翰通(688080)等;量子信息突破国盾量子(688027)等;看好高分红+成长新空间的通信运营商:中国移动(A+H),中国电信(A+H),中国联通(A+H)。

AIGC应用推广不及预期的风险;国内外政策和技术摩擦的不确定性的风险;5G规模化商用推进不及预期的风险等。

正文

一、 24年7月市场行情:月度通信板块指数回调

(一)月度通信行业指数下跌2.27%

根据工信部最新数据,截至2024上半年,通信行业呈现平稳运行态势。电信业务量收保持增长,5G、千兆光网和物联网等新型基础设施建设有序推进,网络连接用户规模稳步增加,移动互联网接入流量保持较快增势。

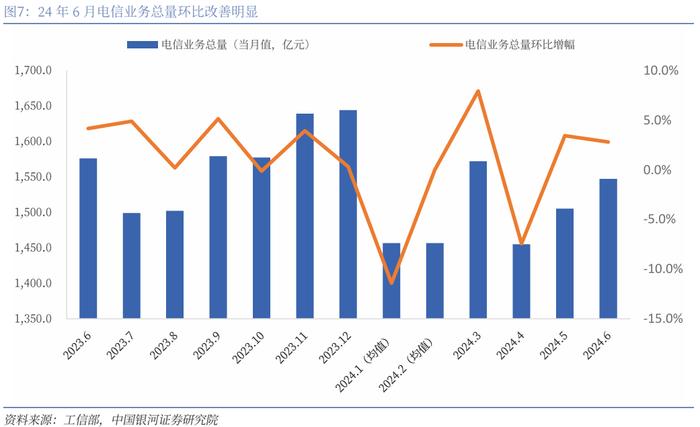

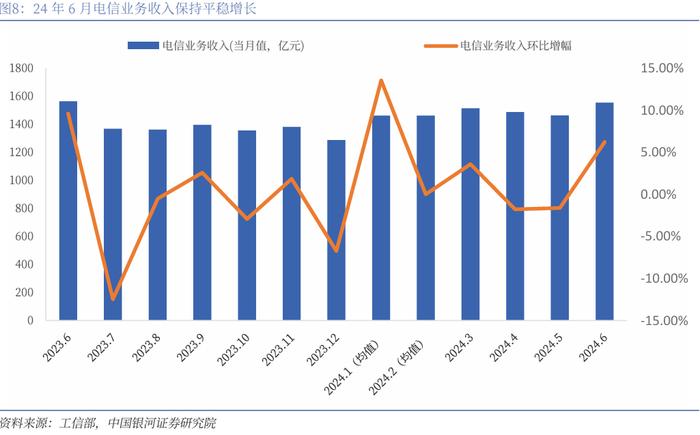

电信业务收入企稳增长,电信业务总量保持两位数增长。截至2024H1,电信业务收入累计完成8941亿元/+3%,增速较24Q1回落1.5pct。电信业务总量累计完成8992亿元,按照上年不变价计算的电信业务总量同比增长11.1%。

固定互联网宽带业务收入平稳增长。截至2024H1,电信运营商完成互联网宽带业务收入1365亿元/+5.4%,占电信业务收入的15.3%,占比较24Q1提升0.4pct,拉动电信业务收入增长0.8pct。

移动数据流量业务收入小幅回落。截至2024H1,电信运营商完成移动数据流量业务收入3280亿元,同比下降2.3%,占电信业务收入的36.7%。

新兴业务收入保持较快增长。电信运营商积极发展IPTV、互联网数据中心、大数据、云计算、物联网等新兴业务,24H1共完成业务收入2279亿元/+11.4%,占电信业务收入的25.5%,拉动电信业务收入增长2.7pct。其中云计算和大数据收入分别同比增长13.2%和58.6%,物联网业务收入同比增长12.5%。

语音业务收入持续下滑。截至2024H1,电信运营商完成固定语音和移动语音业务收入96.3亿元和552.4亿元,同比分别下降0.8%和3.4%,共占电信业务收入的7.3%,同比回落0.4pct。

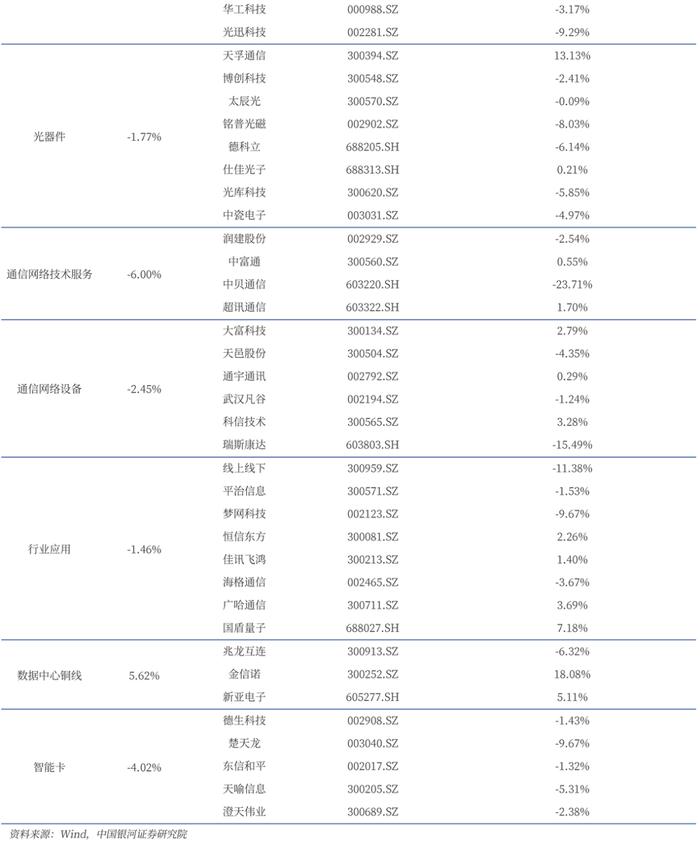

(二)月度数据中心铜线、温控等子板块表现相对较好

根据通信板块三级子行业,通信网络设备及器件、通信线缆及配套、通信终端及配件、其他通信设备、通信工程及服务、通信应用增值服务,本月(2024年07月01日-2024年07月31日)通信三级子行业中,通信工程及服务上涨。细分子板块数据来看,本月数据中心铜线、温控等子板块相关标的表现较好,板块涨幅分别为5.62%、5.41%。

月度(2024年07月01日-2024年07月31日)通信板块个股中,上涨、维持、下跌的个股占比分别为42.97%、2.34%和54.69%。

二、 电信业经济运营整体平稳向上

(一)电信业务收入增速放缓,电信业务总量保持两位数增长

电信业务量收增速略有放缓,总体保持向好发展态势。根据工信部最新数据,截至2024上半年,电信业务收入累计完成8941亿元/+3%;电信业务总量累计完成8992亿元,按上年不变价计算同比增长11.1%,维持较快增长。

电信总量环比增速改善,同比小幅回调。6月我国电信业务总量完成1547亿元,环比增长2.79%,同比下降1.84%。

电信收入稳中有升,环比增速改善明显。6月电信业务累计收入为1554亿元,同比下降0.58%,环比上升6.22%。

(二)5G网络升级建设稳步推进,智能算力供给能力不断增加

5G、千兆光纤宽大网络建设持续稳步推进。截至2024年6月,我国5G基站总数达391.7万个,比上年末净增54万个,占移动基站总数的33%,占比较一季度提高2.4pct。全国互联网宽带接入端口数量达11.7亿个,比上年末净增3354万个。其中,光纤接入(FTTH/O)端口达到11.3亿个,比上年末净增3542万个,占互联网宽带接入端口的96.6%。截至6月末,具备千兆网络服务能力的10GPON端口数达2597万个,比上年末净增295.1万个。

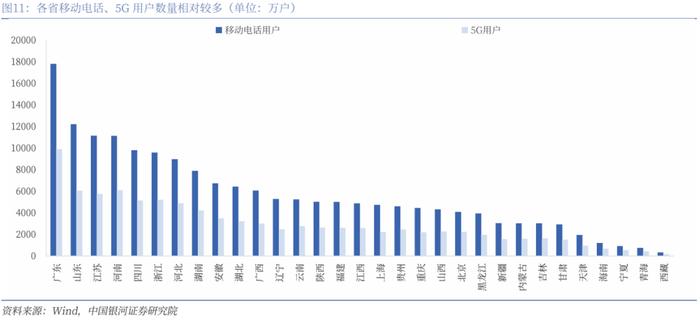

中部地区5G建设和应用领先。截至6月末,东、中、西部和东北地区5G基站分别达到174.1万、88.7万、104.3万、24.5万个,占本地区移动电话基站总数的比重分别为34%、34.6%、30.5%、31.6%;5G移动电话用户分别达4.06亿、2.19亿、2.41亿、0.61亿户,占本地区移动电话用户总数的比重分别为52.9%、52.9%、52%、49.5%。截至6月末,京津冀、长三角地区5G基站分别达到36.7万、76.7万个,占本地区移动电话基站总数的比重分别为35.4%、34.5%;5G移动电话用户分别达8105万、16689万户,占本地区移动电话用户总数的比重分别为54%、51.8%。

(三)宽带网络端口数量不断增加,千兆用户占比及渗透率较快提升

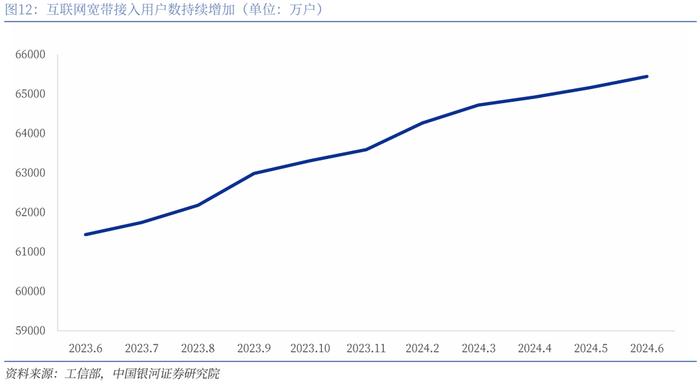

固定宽带接入用户持续向千兆转移。截至6月末,三家基础电信企业的固定互联网宽带接入用户总数达6.54亿户,比上年末净增1810万户。其中,100Mbps及以上接入速率的固定互联网宽带接入用户达6.2亿户,占总用户数的94.8%;1000Mbps及以上接入速率的固定互联网宽带接入用户达1.87亿户,比上年末净增2416万户,占总用户数的28.6%,占比较上年末提升1.2pct。在高速率用户持续增长拉动下,家庭户均接入带宽达487.6Mbps/户,同比增长17.9%。

各地区千兆用户渗透率稳重有升。截至6月末,东、中、西部和东北地区1000Mbps及以上固定宽带接入用户渗透率分别为28.9%、28.7%、28.2%和19.4%。京津冀、长三角地区1000Mbps及以上接入速率的宽带接入用户渗透率分别为29.4%、27.9%,较1-4月份分别提升0.1pct和0.5pct。

(四)移动互联网流量收入小幅下降,月户均流量(DOU)保持较高水平

移动数据流量业务收入小幅下降。截至2024上半年,三大运营商完成移动数据流量业务收入3280亿元,同比下降2.3%,占电信业务收入的36.7%。

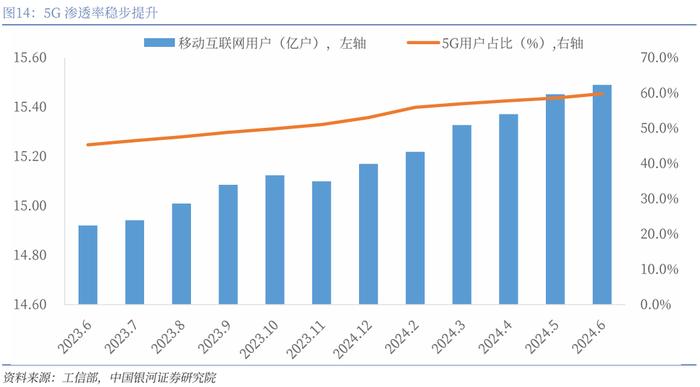

数据流量消费保持活跃。截至2024上半年,移动互联网累计流量达1604亿GB,同比增长12.6%。截至6月末,移动互联网用户数达15.49亿户,比上年末净增2460万户。6月当月户均移动互联网接入流量(DOU)达到18.15GB/户·月,同比增长8.1%,比上年同期提升1.37GB/户·月。

移动电话用户规模稳中有增,5G用户数超9亿户。截至24上半年,三家基础电信企业及中国广电的移动电话用户总数达17.68亿户,比上年末净增2401万户。其中,5G移动电话用户达9.27亿户,比上年末净增10456万户,占移动电话用户的59.81%,占比较上年末提高6.75pct。

(五)蜂窝物联网用户较快增长,IPTV(网络电视)用户稳步增加

蜂窝物联网用户规模快速扩张,IPTV(网络电视)用户稳步增加。截至24上半年,电信运营商发展蜂窝物联网终端用户25.29亿户,比上年末净增1.97亿户,占移动网终端连接数(包括移动电话用户和蜂窝物联网终端用户)的比重达58.9%。IPTV(网络电视)总用户数达4.05亿户,比上年末净增387万户。

三、 三大电信企业运营情况持续改善

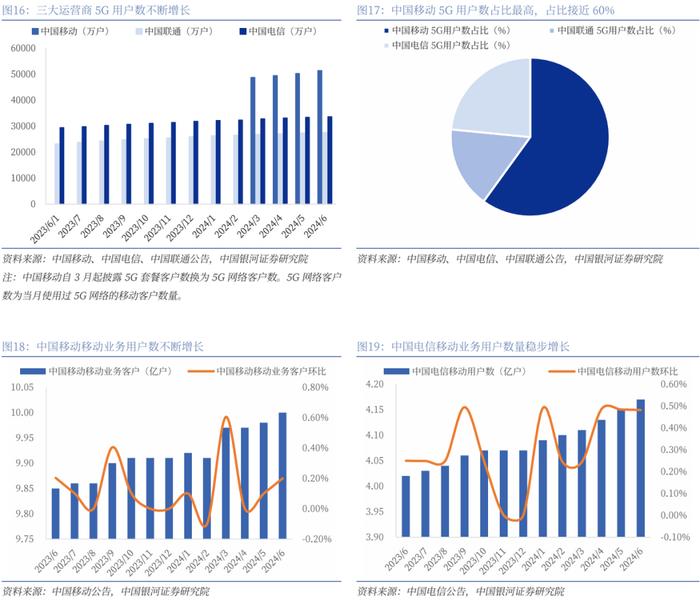

(一)运营商5G业务用户规模不断扩大

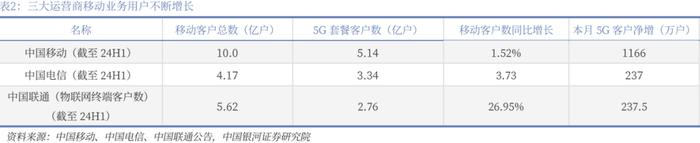

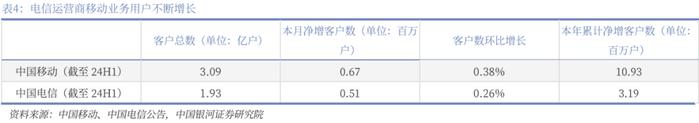

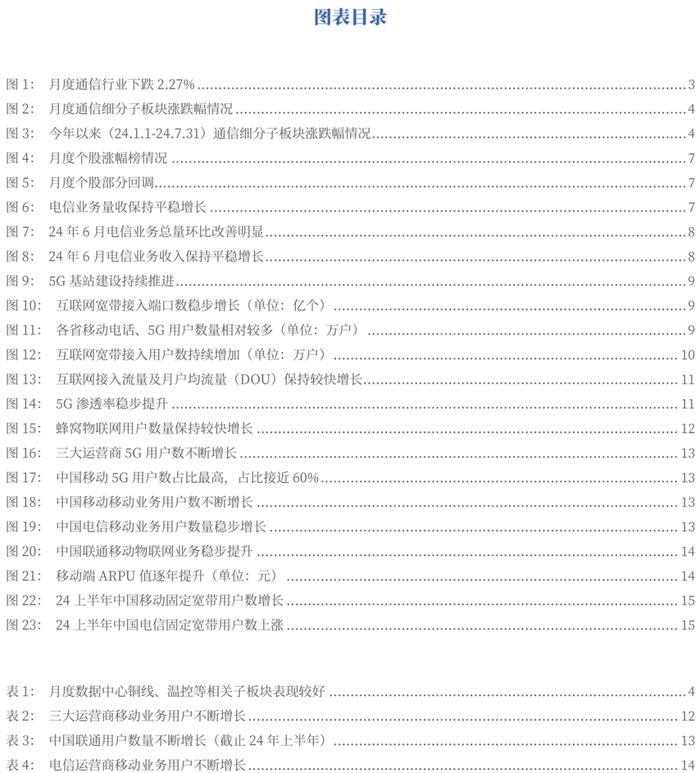

运营商移动业务用户不断增长。截至2024上半年,中国移动披露移动业务客户总数达10亿户,其中5G网络客户数为5.14亿户,本月累计净增客户数为1166万户。中国电信客户总数达4.17亿户,其中5G套餐客户数3.34亿户,本月净增客户数为237万户。中国联通物联网终端客户总数达5.62亿户,6月客户数增加1154.9万户。总体来说,运营商5G业务用户规模不断扩大,5G用户渗透率持续提升。

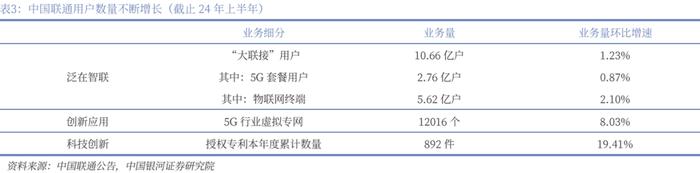

中国联通运营数据稳定增长。截至2024年上半年,中国联通运营业务披露分为“泛在智联”、“创新应用”、“智慧服务”与“科技创新”。“泛在智联”业务中,“大联接”(包括移动、固网宽带、固网本地电话、物联网终端、组网专线)用户数达10.66亿户,环比增速1.23%,其中5G套餐用户累计达2.76亿户,物联网终端连接累计达5.62亿户。创新应用5G行业虚拟专网服务客户数达12016个;智慧服务2024年6月智慧客服客户问题解决率达98.7%,智慧客服智能服务占比84.6%;此外,公司授权专利本年累计数量为892项。

基本盘个人及家庭市场根基坚实,5G渗透率有望持续提升。截止2024年上半年,移动业务方面,运营商整体5G套餐渗透率达70%+。中国移动ARPU为49.3元/+0.6%,中国联通2023年实现收入2446亿元/+3.1%,占营收比约为75%。其中移动用户全年净增1060万至3.33亿户,5G套餐渗透率达50%以上,移动ARPU44.0元,稳定增长。中国电信2023年移动通信服务收入达到1957亿元/+2.4%,用户规模达4.08亿户,移动用户ARPU值达45.4元/+0.4%。

(二)运营商固定宽带业务规模稳步提升

运营商宽带业务稳步增长,中国电信增速相对较快。截至2024上半年,中国移动有线宽带用户达3.09亿,环比增长0.38%;中国电信有线宽带用户达1.93亿,环比增长0.26%,均保持平稳增长态势。

运营商宽带业务发展良好,客户数稳定增长。中国移动持续挖掘“全千兆+云生活”价值空间,推进千兆宽带发展提速,做大智慧家庭价值贡献。家庭市场23年全年收入达到1319亿元/+13.1%,家庭宽带客户达到2.64亿户,净增2012万户,净增规模连续多年领跑行业。公司有线宽带客户总数持续增长,家庭客户综合ARPU为39.9元/+1.8%。中国电信固网及智慧家庭服务收入达1231亿元/+3.8%,智慧家庭价值贡献持续提升。产业数字化业务保持快速发展趋势,收入达到386.79亿元/+10.6%。中国联通固网宽带用户净增规模创近十年新高,全年净增979万至1.13亿户,宽带用户融合渗透率达76%,固网综合ARPU值47.6元,较2022年降低0.2元。

四、 投资建议

算网产业链供需双增,优选子行业景气度边际改善优质标的。数字经济“AI+”行动不断加码、新应用赋能产业的背景下,全国一体化算力体系新基建有望夯实。通信+AI新基建产业链有望率先预期上修,ICT基石光网络产业链供需双增,液冷新技术赋能数据中心建设,子行业经营业绩有望边际改善;海缆出海大机遇,龙头厂商有望优先收益;运营商提质增效重回报,高派息带来价值凸显,国央企改革有望估值重构;5G应用工业互联网亦是未来政策及需求关注重点,建议关注:

ICT相关标的中际旭创(300308),新易盛(300502),天孚通信(300394),华工科技(000988),光迅科技(002281)等;设备出海亨通光电(600487)等;应用板块卫星互联网华测导航(300627);工业物联网映翰通(688080)等;量子信息突破国盾量子(688027)等;看好高分红+成长新空间的通信运营商:中国移动(A+H),中国电信(A+H),中国联通(A+H)。

报告1:行业月报:运营商高派息价值凸显,相关公司出海带来业绩边际改善

本文摘自:中国银河证券2024年8月14日发布的研究报告《行业月报_24H1通信业经济企稳,国产算网赋能增强》

分析师:赵良毕

评级标准:

推荐:相对基准指数涨幅10%以上。

中性:相对基准指数涨幅在-5%~10%之间。

回避:相对基准指数跌幅5%以上。

推荐:相对基准指数涨幅20%以上。

谨慎推荐:相对基准指数涨幅在5%~20%之间。

中性:相对基准指数涨幅在-5%~5%之间。

回避:相对基准指数跌幅5%以上。