比恒大更劲爆的雷,炸了

“

第三方财富公司三巨头全军覆没

”

来源 | 不良资产头条

编辑 | 罗培平张媛

9月11日,上海市公安局奉贤分局通报,依法对海银财富管理有限公司涉嫌非法集资犯罪立案侦查,公安机关正全力推进案件侦办、追赃挽损等各项工作,最大限度保护投资人合法权益。据悉,海银财富实控人河南永城首富韩宏伟及其儿子以及20余名高管被带走。

海银财富是与中植系、诺亚财富齐名的第三方财富公司。号称“国内最大的房地产固定收益产品提供商”。随着其全面爆雷,中国第三方财富公司三巨头已全军覆没。

2006年,海银财富成立于上海陆家嘴核心区域,是国内首批获得财富管理牌照的专业机构,并在2014年1月获得公募基金销售牌照。截至2023年6月30日,其在全国91个城市拥有185个财富管理中心,1749名理财师,46627名活跃客户。

但在2023年12月中旬,在几乎没有任何征兆的情况下,驰骋市场超过18年,作为行业头部的海银财富,一夜之间轰然崩盘——停止兑付所有理财产品。

据了解,海银财富所售的产品起投金额为30万元或100万元,年化收益率在7%—10%区间,产品资金用途大多用于给企业融资。

过去几年,海银财富和五牛控股通过注册投资公司、伪金交所公司,编造虚假投资项目,设计包装了大量应收账款类、城投债类等投资理财项目,随后由海银财富在全国各地下设的170多家分公司进行销售,诱导了上万名投资人购买,合计募资金额上百亿元。

调查发现,海银财富所销售的理财产品全数违规,并操控数十家空壳公司构筑了规模超过700亿元的“嵌套资金池”。

700多亿,什么概念?如果是面值100元的钞票,堆叠起来,可以堆满大约45949750平方米的房子。

那海银财富是怎么运作的?

在销售端,海银财富依靠分布于90余个城市的上百个线下财富中心,聚集了4万余名高净值人群。

在募资环节,数十个空壳公司以独立第三方的面目出现,投资人的投资款打入这些公司的账户,并构筑出一个双层嵌套结构的庞大资金池。

作为募资工具的理财产品,借道“伪金交所”登记备案,全数涉嫌非法金融。

在投资环节,资金所投向的底层资产,与募集说明书宣称的严重不匹配,大部分资金去向不明。

调查进一步发现,该等资金池所投向的底层资产,相较于募资额普遍出现严重缩水,大量底层资产甚至被证实完全捏造、虚构。

据投资人反馈,海银财富的理财师在向客户销售产品时,声称是经过登记备案合法的金交所产品,对投资人构成重大误导。

作为河南永城首富,韩宏伟1987年退伍转业,放弃铁饭碗,在货运领域收获第一桶金。1997年他走出河南永城、迈向省会郑州,做的还是汽车、医疗健康相关的商贸生意。

2004年堪称转折之年,韩宏伟发起成立上海市河南商会,后来以此为基础成立豫商集团。地域商会形成类似信用平台,以民间借贷的形式拆借互助,这让韩宏伟体验到了金融生意的复利“魔法”。

2021年,海银财富在纳斯达克上市,根据招股书,海银财富为中国第三大且增长最快的第三方财富管理服务机构。

韩宏伟逐步建立起集实体投资、金融服务和商贸为一体的海银集团,最终形成知名金融资本“海银系”。巅峰时期,韩宏伟、韩啸父子通过“海银系”控制近千家公司,涉足领域则包括私募、基金销售、小贷、期货、担保、保理等非核心金融牌照类的业务。旗下拥有美股上市的海银财富和A股上市的岩石股份。

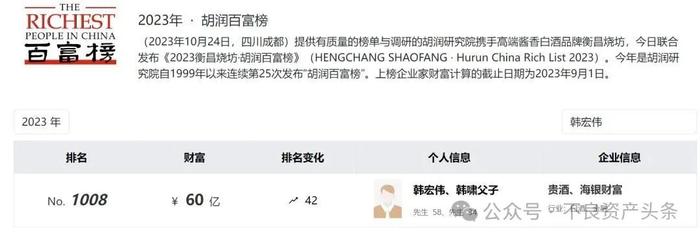

在2023年《胡润百富榜》上,韩宏伟、韩啸父子仍以60亿元身家上榜。

房地产惹的祸?

海银财富在招股说明书中披露其为“国内最大的房地产固定收益产品提供商”,“提供的产品投资于恒大、融创等知名、信用评级良好的大型开发商的房地产项目,期限一般为6-36个月”。

2021年,海银财富分销的地产相关理财产品总成交额,占比曾一度达到58.2%。近三年,其在私募领域每年分销卖出的地产类理财多达300-450亿。而海银财富能分得的佣金收入,高达9亿-14亿元/年。

也就是在2021年,海银财富出现延期兑付事件。据新华财经报道称:海银系曾深度涉入互金业务,随着监管收严格,集团深陷借贷纠纷之中;随着房地产调整,2021年后,旗下知名的私募股权基金五牛股权不断暴雷,7月更是被取消私募基金管理人资格;2022年10月,“海银系”另一家私募基金海银资产也因异常经营被注销。

财富公司为何频频爆雷?

细数近年来第三方财富管理出现的乱象,诸如违规吸储、员工诈骗、私募产品逾期、高管负责人跑路……第三方财富管理市场风险不断显现。

有专家直言,这些乱象是第三方财富管理平台发展的严重错位。

不同于银行、保险等金融机构,第三方财富管理平台应该是责任和权利界限清楚的独立中介服务者,以其专业能力,从客观中立的角度高效匹配资产端和资金端。

然而现实是,部分第三方财富管理平台在成立之初就与母公司或集团的主营业务高度关联,中植系、恒大系、海银系等就是典型的例子。

“第三方财富公司与母公司或集团系高度关联,甚至成了母公司或集团的‘钱袋子’,部分业务是自融行为。”招联首席研究员董希淼表示,“这就从根上埋下了风险,母公司或集团的风险极易传导到财富管理公司。”

可以看到,与母公司业务高度关联的财富管理平台往往具有传统金融机构以及房地产企业背景,经营风险不断外溢最终形成集团系风险。

不仅是脱离了“独立”初衷,部分第三方财富管理平台的资金投向也埋下了风险隐患,成了“销售掮客”的活跃之地。

首先是多数第三方财富管理公司员工素质和能力参差不齐,往往基于销售人员向投资者违规承诺保本收益,甚至代销虚假投资产品。

其次,设立门槛比较低,只需要一般的工商资质即可成立,然后按照其经营业务的不同,再向金融管理部门机构申请相关资质或牌照,准入宽松甚至没有准入标准。

当前,第三方财富管理市场整顿、风险防范和化解问题已得到了相关部门的高度重视。中国人民银行行长潘功胜在2023年10月作《国务院关于金融工作情况的报告》时强调,严厉打击非法金融活动。深入推进“伪金交所”、第三方财富管理公司等风险整治,严厉打击非法集资,坚决遏制境内虚拟货币交易炒作。

截至目前,全国已有26地宣布取消金交所。