市场虚惊一场?美股上演史诗级“V型反转” 美债涨跌不一

伴随着俄乌边境的军队不断集结,全球金融市场在隔夜经历了惊魂一夜:美国三大主要股指均上演了史诗级的“V型反转”,而美债在当天尾盘则涨跌不一,华尔街的避险情绪似乎来得快去得也快……

行情数据显示,截止周一收盘,道琼斯工业股票平均价格指数收于34364.50点,全天上涨99.13点涨幅0.3%。该指数在早盘一度下跌1100点以上,但尾盘奇迹般地收复了全部跌幅,这创造了一个史无前例的纪录——道指此前还从未在下跌至少1000点后最终收出阳线。

标普500指数和纳斯达克指数当天盘中的反转走势也同样惊人:标普500指数周一早盘一度跌超4%,进入自历史高位下方10%的技术修正区域,纳指盘中的最大跌幅更是接近5%。然而到当天收盘,两大指数也同样双双收涨——标普500指数收盘时上涨12.19点,涨幅0.28%,报4410.13点。纳指收盘时上涨86.21点,涨幅0.63%,报13855.13点。

与本周早些时候的美股抛售,更多源于美联储加息前景和市场板块轮动不同的是,周一美国股市最初的抛售更多受到了地缘紧张局势引发的避险情绪影响。美国官员当天表示,美国军方已下令多达8500名美军待命,可能部署到东欧,这意味着以美国为首的北约军事介入乌克兰局势的升级。

在美债市场上,周一各周期美债收益率也曾一度流露出避险买盘涌现的迹象。受避险需求的推动,10年期美债收益率当天最深一度下跌4个基点触及1.71%,刷新近一周低位。30年期美债收益率也一度触及2.0330%的逾一周最低水平。

不过,随着美股此后反弹,债市的避险买盘也并未持续涌现。截止周一纽约时段尾盘,指标10年期美债收益率最终上涨1.34个基点报1.776%,30年期美债收益率上涨4.29个基点报2.117%。中短期美债收益率则仍维持当天跌势,2年期美债收益率跌3.05个基点报0.983%,5年期美债收益率跌1.06个基点报1.553%,但这更多是受到美国两年期美债标售需求强劲的影响。

债市在地缘避险与美联储决议间艰难抉择

不少业内人士表示,尽管隔夜美股经历了剧烈的过山车,但美债市场其实并没有完全进入恐慌状态,收益率总体上陷于区间,投资者正在地缘避险与美联储决议间艰难抉择。

摩根大通首席股票策略师MarkoKolanovic在周一的一份报告中表示,股市最初的抛售可能被夸大了,近期风险资产的回调似乎过度。

Longbow资产管理公司的首席执行官JakeDollarhide则表示,“标普500指数周一盘中触及修正区域往往是投资者的一个心理舒适点。他们看到了修正,并认为这是市场一个健康组成部分,当全面抛售开始出现时,它引起了很多人的注意,所以我认为市场中出现了我所说的日内溃退,让一些低成本资金离开市场。”

对于美债市场而言,尽管眼下的俄乌紧张局势确实有触发避险买盘的潜力,但美联储即将到来的1月议息会议也同样利剑高悬,依然可能导致年初的债市抛售行情再现。投资者目前正密切关注美联储周二开始的为期两天的政策会议,市场预期联储可能将发出信号,暗示计划在3月加息25个基点,这将是自近两年前疫情爆发后不久美联储将隔夜指标利率大幅下调至近零以来首次收紧政策。

U.S.BankWealthManagement固定收益研究主管BillMerz表示,近期股市波动可能会让美联储周三发布政策声明时的鹰派基调有所软化,但不一定会彻底改变做法。

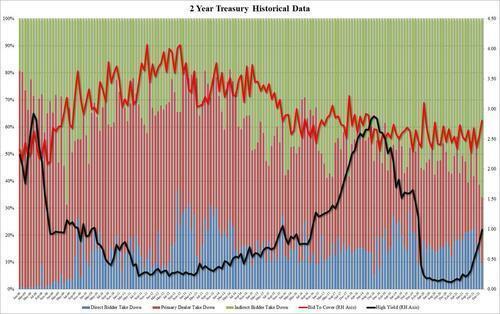

在美债标售方面,受助于债券价格自12月初以来的下跌,美国财政部周一进行的两年期美债标售结果强劲,获得良好需求。此轮标售的得标利率为0.99%,投标截止时二级市场的收益率为1.004%,表明投资者愿意以更低的利率购买该周期美债。衡量需求的投标倍数为2.81,创2020年4月以来最高,此前的平均水平为2.5。

根据ActionEconomics的数据,此次标售中包括外国央行在内的间接投标得标率为66.0%,创2003年夏季有记录以来的第二多。