中信证券:这一轮利率下行会持续多久?

文:中信证券明明债券研究团队

当前货币政策仍然处于宽松周期之中,后续仍然有降息降准的空间;而且从货币政策宽松启动到宽信用效果显现至少还存在一个季度的时滞;此外,信用底的成色仍然有待确认。利率的下行趋势或未完结,预计底部在2.6%附近,调整风险可能出现在二季度。

货币政策仍有宽松空间。稳住宏观经济大盘的要求明确,历史上每一轮以稳增长为目标的时期内,货币政策取向都偏宽松,都有多次降准降息等宽松操作。2021年12月和2022年1月连续降准降息,是在货币政策回归常态后经济下行压力增大之际、海外宽松货币政策收紧之前,货币政策的靠前发力。美联储正式加息之前国内货币政策仍然有宽松余地,乃至于中美货币政策的短期分化也可以容忍。未来半年仍然存在降准降息窗口和必要性。

宽货币到宽信用仍存时滞。历史上从货币政策启动宽松到信用扩张效果显现存在一定的时滞,且时滞在不断拉长。实际上2021年7月降准后,社融增速已经在2021年10月见底,但从社融增速的表现看,目前仍然不确定社融增速回升能否持续。从基建领域带动的宽信用效果显现看,时滞至少仍需要3个月时间,房地产领域的宽信用还未见到拐点。

信用底部仍待验证。虽然社融增速已经见底,但需要观察社融底是V型底还是L型底,若后续社融增速反弹力度较弱则对债市影响有限。除了社融增速这一宏观指标外,需要关注中长期贷款的增长情况,后续中长期贷款占比下行的概率较大。此外,年初的信贷开门红可能会引发市场的博弈。从政策底-信用底(金融底)-利率底的逻辑出发,在二季度之前信用底仍然有待确认。

债市策略:当前市场对货币政策宽松的预期较强,可能削弱或扭转货币宽松预期的因素存在于两个方面:其一是国内政策底-金融底-经济底逻辑的显现,其二是美联储加息-中美利差收窄-汇率贬值和资金外流-国内货币政策宽松力度受制约。目前来看,第一个因素将主导市场,第二个因素更多是情绪影响。当前货币政策仍然处于宽松周期之中,后续仍然有降息降准的空间,这决定了利率可以继续看多的基础。而且,从货币政策宽松启动到宽信用效果显现,目前看至少还存在一个季度的时滞。此外,信用底的成色仍然有待确认,尤其在二季度的金融数据的成色。总体而言,我们认为在二季度之前债市仍然顺风,届时再观察宽信用的效果。利率的下行趋势或未完结,预计底部在2.6%附近,调整风险可能出现在二季度。

降息后国债利率持续下行,1月24日10年国债到期收益率下行突破2.7%,1年国债到期收益率下行突破2%。虽然降息落地当天债券市场投资者变得较为谨慎,但此后的6个交易日利率持续下行,其中10年国债到期收益率和1年国债到期收益率下行幅度分别为11.1bps和20.1bps。从头审视这一轮小牛市,从2021年2月至今,这一轮利率下行已经持续了接近1年时间,10年国债收益率从3.28%下行到2.68%,五年移动分位数从58.4%下降到3.4%。当前利率点位已经处于历史极低水平,“赔率低”也一直是部分投资者持谨慎态度的原因之一。那么这一轮利率下行能持续到什么时候?我们认为当前市场的主逻辑仍然是宽货币方向明确、宽信用效果存疑的利多环境,二季度之前不会有明显的走熊风险。

货币宽松决定了不能轻易看空

降息是开端,货币将继续宽松。从政策意图上看,2021年12月中央政治局会议和中央经济工作会议都明确提出了稳住宏观经济大盘的要求,稳增长目标下货币政策宽松周期都有持续的降准降息操作。2008年以来共经历了四轮稳增长周期,分别是次贷危机后宏观政策保增长(2008-2010年),欧债危机影响下的稳增长(2011-2013年),供给侧结构性改革背景下的努力保持经济稳定增长(2015-2016年),中美贸易摩擦、海外货币政策正常化背景下的稳字当头(2018-2019年),每一轮以稳增长为目标的时期内,货币政策取向都偏宽松,也有降准降息等宽松操作。

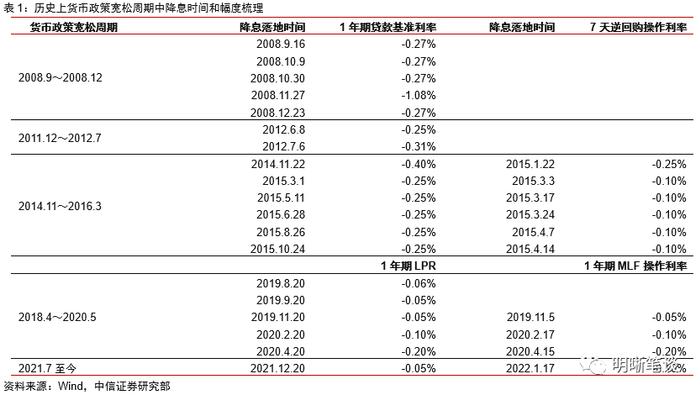

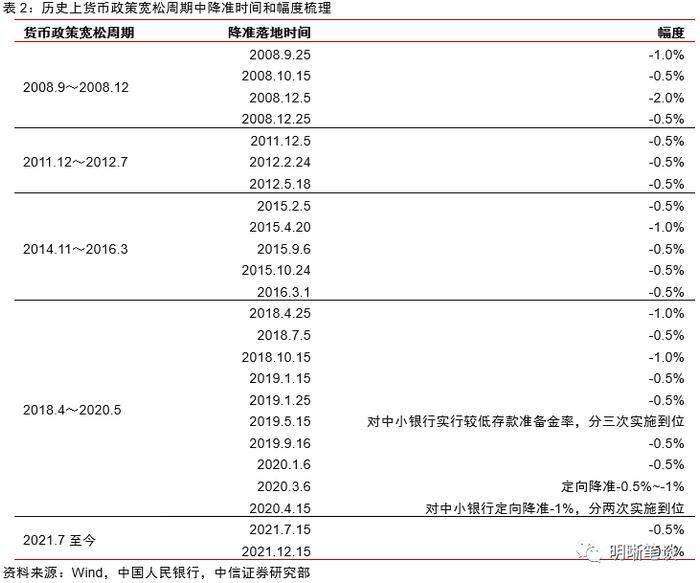

稳增长下的货币宽松周期中均有多次降息降准操作。首先是降息操作,2008年以来的几轮货币政策宽松周期中,降息次数最少为2011年12月~2012年7月的宽松周期中的2次,最多的是2014年11月~2016年3月的6次。从降息操作的时间间隔看,降息周期启动后,多次降息之间的时间间隔在1~3个月之间。其次是降准操作,2008年以来的货币宽松周期中,降准次数最少的是2011年12月~2012年7月的宽松周期中的3次,最多的是2018年4月~2020年5月的10次(含定向降准)。从降准操作的时间间隔看,降准周期启动后,多次降准之间的时间间隔在2~5个月之间。2021年12月和2022年1月连续降准降息,是在货币政策回归常态后经济下行压力增大之际、海外宽松货币政策收紧之前,货币政策的靠前发力。我们认为未来半年仍然存在降准降息窗口和必要性。

美联储正式加息之前国内货币政策仍然有宽松余地。内外均衡是国内货币政策的核心目标之一,虽然在稳增长目标下是以内为主,但也需要外部环境的配合。2022年国内货币政策仍然面临内外矛盾的权衡:(1)国内经济下行压力加大、经济增速下台阶,(2)海外货币政策宽松退潮,缩减QE乃至加息和缩表。2022年1月5日发布的2021年12月FOMC会议纪要提出更早、更快地提高联邦基金利率的必要性,也首次提及这一轮缩表的适当条件和时机,目前基准假设是2022年美联储加息三次并存在缩表的可能性。虽然中美利差已经缩窄至100bps左右,但是人民币汇率仍然处于6.4下方的较高水平,在美联储正式加息之前,国内货币政策宽松仍有空间,乃至于中美货币政策的短期分化也可以容忍。

宽货币到宽信用仍存时滞

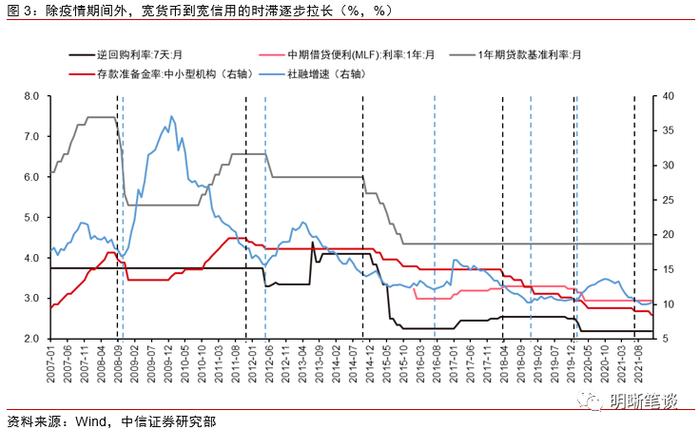

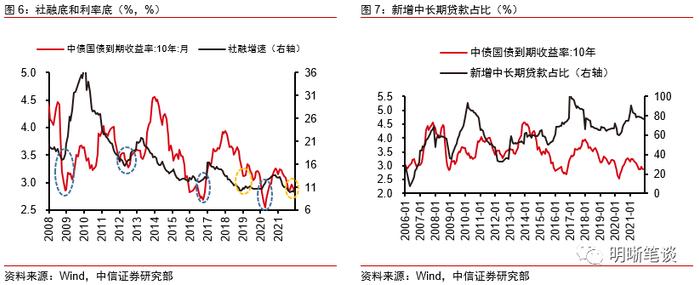

历史上从货币政策启动宽松到信用扩张效果显现存在一定的时滞。逻辑上看,政策底-信用底-利率底-经济底的传导过程需要时间,其中第一步从宽货币到宽信用的时滞在逐步拉长。回顾2008年以来的历次货币宽松和宽信用效果显现过程,(1)2008年9月降准落地后社融增速在2008年11月触底回升,时滞2个月;(2)2011年12月降准、2012年6月降息,社融增速也在2012年6月触底回升,2012年9月社融增速确立回升趋势,从降准至社融底的时滞有6个月;(3)2014年11月降息、2015年2月降准后,社融增速持续下行并低位运行,最终在2016年7月触底并缓慢回升,2017年1月起社融增速随着统计口径修改后跳升;(4)2018年4月降准后,社融增速仍然延续持续下行趋势,直到2018年12月社融增速触底但小幅反弹后维持低位运行,2018年4次降准、2019年3次降准都没有出现明显的宽信用效果;(5)2019年11月降息后,社融增速在2020年3月触底回升,时滞为4个月。总体而言,从货币宽松启动到宽信用效果显现之间的时滞在不断拉长,实际上2021年7月降准后,社融增速已经在2021年10月见底,但从社融增速的表现看,目前仍然不确定社融增速回升能否持续。

从基建领域带动的宽信用效果显现看,时滞至少仍需要3个月时间。2022年除了货币政策靠前发力之外,财政前置也是政策的应有之义,与之相对应的基建投资发力以发挥稳增长的作用,但历史上从基建资金来源增长到基建投资增速回升存在一定时滞。回顾2008年~2016年的三轮基建投资回升背后有不同的政策催化和资金来源,由于政策力度不同,从政策出台到基建增速回升存在的时滞也不同:2008年四季度中央投资快速跟进后基建在3个月后出现回升;2012年城投债发行放量后基建在6个月后回升;2016年基建回升在专项建设金融债和PPP鼓励政策密集出台后有所回暖,时间间隔超6个月。2018~2019年受制于非标融资监管严格、缺少了非标投资的参与,即便地方政府专项债提前放量且增量资金规模较大、城投债净融资回暖,但对基建的推升效果也较为有限。总体而言,2022年初财政发力后,基建投资回升至少需要约一个季度时间。

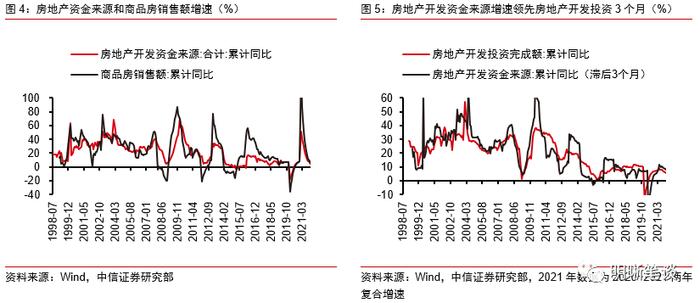

房地产领域的宽信用还未见到拐点。房地产政策出现了因城施策的小幅宽松,房贷利率也跟随LPR利率下调而下行。与房地产资金来源相对应便是房地产相关资产,而房地产开发资金来源增速领先于房地产开发投资约3个月,而房地产开发资金来源增速商品房销售增速趋势吻合,当前仍然未见商品房销售的拐点。从具体资金来源看,2020年以来国内贷款占比大幅下滑;而历史上与房地产开发资金来源增速走势更加吻合的是个人按揭贷款占比变化。从这两个角度看,房地产领域宽信用的拐点还需等待,预计二季度才能见分晓。

信用底部仍待验证

虽然社融增速见底,但需要观察社融底是V型底还是L型底。信用底部的特征之一自然是社融增速见底,正如前文所述,从货币政策宽松周期启动到社融增速见底存在时滞,且时滞有拉长的趋势,此外,社融增速见底后回升的力度也是影响利率走势的关键,即需要观察社融底是V型底还是L型底。从历史上看,社融底和利率底始终保持着较高的一致性,前后时滞也较短,但是核心是确定社融底部,2015年~2016年以及2019年社融增速触底后并没有快速反弹,而是呈现L型特征。当前社融增速短期的底部在2021年9~10月份,但是社融增速反弹的力度有限,这一特征类似于2015~2016年以及2019年,L型的社融底并不指向利率回升。因而,即便社融增速将有所回升,但若社融增速仍低于11%料对债市的宽信用冲击相对有限。

除了社融增速这一宏观指标外,需要关注中长期贷款的增长情况。中长期贷款的需求反映了经济内生需求,结合贷款增速和新增中长期贷款的占比则可以较好地刻画信用扩张的效果。从历史上看,新增中长期贷款的占比与十年国债到期收益率走势较为一致。如果从中长期贷款占比角度看经济内生需求强弱,2021年2月份起新增中长贷的占比就触顶回落,也对应了2021年2月起开始蔓延的资产荒行情。后续中长期贷款占比下行的概率较大,原因包括年初信贷额度充足和稳增长需求下的短期限信贷投放冲量、商品房销售拐点未至下居民中长期信贷需求较低等,虽然年初基建投资发力之下相关的中长期贷款可能有所增长,但难以支撑新增中长贷占比继续上行。

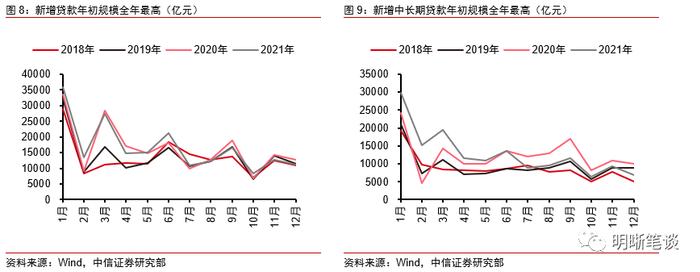

此外,年初的信贷开门红可能会引发市场的博弈。年初银行信贷都有早投放早收益的特征,一月份乃至一季度都可能出现信贷投放的脉冲。2019年年初信贷投放发力、信贷结构趋好,也导致了利率的快速回调。但是信贷投放和结构趋好并没有持续,社融增速也没有持续回升,导致利率的进一步回调。因而即便2022年一季度将出现信贷开门红,那么市场可能还是会继续博弈后续宽信用能否持续。

总体而言,宽信用效果和信用底部仍需多方面验证,其一是社融增速指标能否快速回升,其二是新增中长期贷款占比为代表的社融结构是否向好,其三是社融总量和结构的改善是否可持续。从政策底-信用底(金融底)-利率底的逻辑出发,政策底到信用底的时滞、信用底有待确认,预计在二季度之前债市仍然处顺风中。

债市策略

当前市场对货币政策宽松的预期较强,可能削弱或扭转货币宽松预期的因素存在于两个方面:其一是国内政策底-金融底-经济底逻辑的显现,其二是美联储加息-中美利差收窄-汇率贬值和资金外流-国内货币政策宽松力度受制约。目前来看,第一个因素将主导市场,第二个因素更多是情绪影响。当前货币政策仍然处于宽松周期之中,后续仍然有降息降准的空间,这决定了利率可以继续看多的基础。而且,从货币政策宽松启动到宽信用效果显现,目前看至少还存在一个季度的时滞。此外,信用底的成色仍然有待确认,尤其在二季度的金融数据的成色。总体而言,我们认为在二季度之前债市仍然顺风,届时再观察宽信用的效果。利率的下行趋势或未完结,预计底部在2.6%附近,调整风险可能出现在二季度。