宁夏银行旗下唯一村镇银行改制获批,能否打破业绩增长乏力僵局?

(来源:机构之家)

宁夏银行改制村镇银行,已获得监管批准。

近期国家金融监管总局宁夏监管局公布的一系列批复,有两则和宁夏银行相关。其中,《宁夏金融监管局关于隆德六盘山村镇银行股份有限公司解散的批复》(宁金复〔2024〕87号)内容为同意解散隆德六盘山村镇银行,要求该村镇银行严格按照有关法律法规要求办理解散相关事宜。同日,《固原监管分局关于宁夏银行股份有限公司收购隆德六盘山村镇银行股份有限公司设立分支机构开业的批复》(固金复〔2024〕50号)显示,同意隆德支行、隆德华天支行、隆德龙城支行开业。

从行业来看,今年已有超过200家中小银行机构进行合并或改制,而村镇银行被主发起行吸收合并并改制为分支机构是其中重要方式之一。此举一方面有助于增强村镇服务能力和抗风险能力,另一方面对于母行而言,可以推进业务范围深化和泛化。

上月已实现全资控股

宁夏银行改制旗下隆德六盘山村镇银行,早有端倪。

早在去年,宁夏银行出资597.14万元受让自然人冯某持有的隆德六盘山村镇银行423.5万股,受让完成后,宁夏银行持股比例为33.75%。

今年10月,固原监管分局曾发布两则批复,一则为同意宁夏银行收购隆德六盘山村镇银行设立宁夏银行隆德支行,另一则为同意宁夏银行受让隆德六盘山村镇银行除宁夏银行以外的其他44名股东持有的3206.5万股股份,受让完成后,宁夏银行持股比例将由33.75%增至100%。

公开资料显示,隆德六盘山村镇银行成立于2011年,注册资本4840万元,是宁夏银行唯一旗下村镇银行。其法定代表人及董事长为张根东,由宁夏银行委派。该行市场定位为“立足地方、支持三农、服务中小企业和社区民众”,从业人员50人。根据宁夏银行年报披露内容显示,截止2023年末,其投资的隆德六盘山村镇银行资产总额10.9亿元,负债总额10.1亿元,所有者权益0.8亿元,净利润500万元,各项存款余额9.3亿元,贷款余额7.5亿元,资本充足率13.24%,拨备覆盖率2.29%,拨备覆盖率200.43%,不良贷款率1.14%。

宁夏银行业绩多年弱恢复,且存不稳定性

宁夏银行成立于1998年,前身是银川市商业银行。作为一家位于西北地区的城商行,该行设分支机构共97家,员工为2521人。截止今年6月末,该行资产总额2053亿,贷款1075亿,存款1516亿。

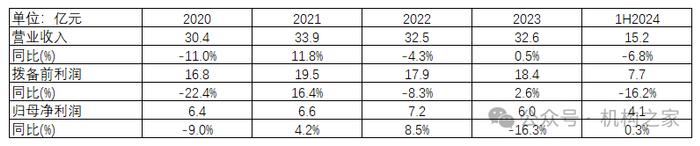

资料来源:wind

从近几年宁夏银行业绩来看,尽管有所增长,但似乎充满“波折”。以收入来看,2020年该行受公共卫生事件等因素影响,同比下降11.0%至30.4亿,在2021年恢复增长,同比增11.8%至33.9亿。2022年,同比下降4.3%至32.5亿,2023年略增长至32.6亿。也就是说,2020年至2023年期间,其收入增长几乎反复波动,规模累计增长2.2亿,年化增长率不到3%。到了今年上半年,同比下降6.75%,对应收入15.2亿。该行拨备前利润在2020年至2023年期间,从16.8亿上升至18.4亿,累计增长1.6亿。其中2021年增长16.4%,2022年下降8.3%,2023年增长2.6%。今年上半年,拨备前利润同比下降16.2%至7.7亿。从净利润表现方面,2021年至2023年增速分别为4.2%、8.5%和-16.3%,今年上半年转为正增长,增0.3%至4.1亿,也表现不稳定。

若把时间线拉长,则会发现该行收入和利润实际上均在谷底。收入高峰是在2015年,当年实现41.9亿。2016年至今一直未有太大的起色,基本上是在30亿至35亿区间徘徊不前。2014年,宁夏银行实现净利润13.9亿。但目前来看,已经较2014年的水平“腰斩”。

不过该行资产质量有所改善。2020年该行的不良率高居3.54%,远高于行业水平。到了今年上半年末,已经下降至2.41%,3年半时间下降1.13个百分点。2020年,该行关注类贷款更是高企,为6.66%,到了2024年上半年末,已经降至5.81%。此外,逾期类贷款占比从2020年的5.38%降至2023年的1.89%。

整体来看,在目前降风险和村改支趋势大潮下,宁夏银行也顺利将其旗下唯一村镇银行改制成其分支行。作为村镇银行而言,合并至母行之后有了更强大的“靠山”。而对于母行而言,也有利于增强管控能力并提升之后业务开展的广度和深度。宁夏银行近几年业绩整体处于弱恢复之中,波动大,尚不稳定。拉长时间来看,远未恢复至十年前辉煌时刻。在网点和分支机构逻辑逐渐理顺之后,该行应将重心放在如何提升业绩增长稳定性之中。