中国光伏行业展望:供需再平衡

(来源:瑞银全球研究)

我们对光伏行业的资产负债表进行了压力测试,发现低线公司或面临持续压力。这或将推动行业整合、出清和扩产放缓。我们仍对需求持建设性观点,尤其是新兴市场需求。总体而言,我们认为供应增长将放缓,需求增长趋于稳定,有望推动2025下半年出现行业拐点。

经历几个季度的亏损后,许多厂商都面临资产负债表压力,这可能会影响其扩产决策,而净负债高甚至会使市场进一步整合或出清。我们基于对价格和资本支出的悲观假设进行了压力测试,以筛选整个供应链上厂商的现金头寸,以及哪个板块或更早地削减过剩产能。我们同时构建了一个互动模型以展示基准和乐观情景下厂商的净现金头寸。

主要结论

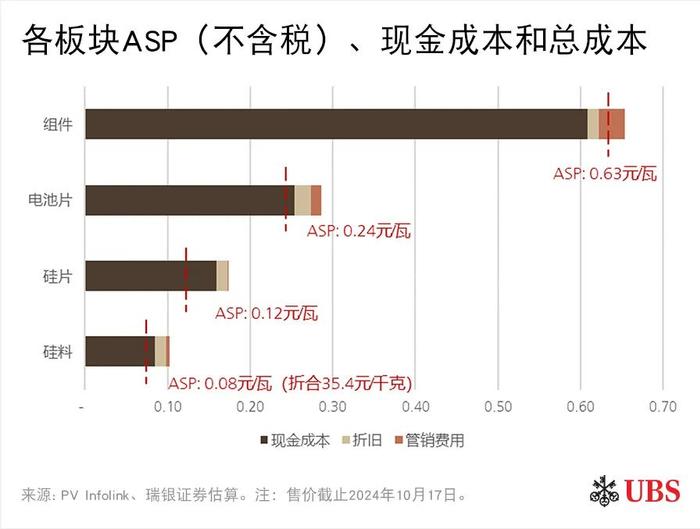

1)组件和电池片板块的现金储备最弱,而硅料板块的现金储备最充裕。这意味着小组件/电池片厂商未来几个季度或难以在亏损状态下继续经营,从而导致提前削减过剩产能。

2)鉴于净负债高、资产负债率上升且营运资本持续恶化,若当前价格持续,我们预计许多小厂商未来6-12个月或难以在亏损状态下继续经营。若厂商进一步减产或出清使供需改善,行业有望触底回升。

尽管资本支出可能会放缓,但技术对于公司在下一个周期中保持领先地位仍然至关重要。虽然大多数公司可能会因为资金有限而放慢研发速度,但我们相信那些拥有更多现金的公司可以引领技术发展,带来更好的效率和成本优势。

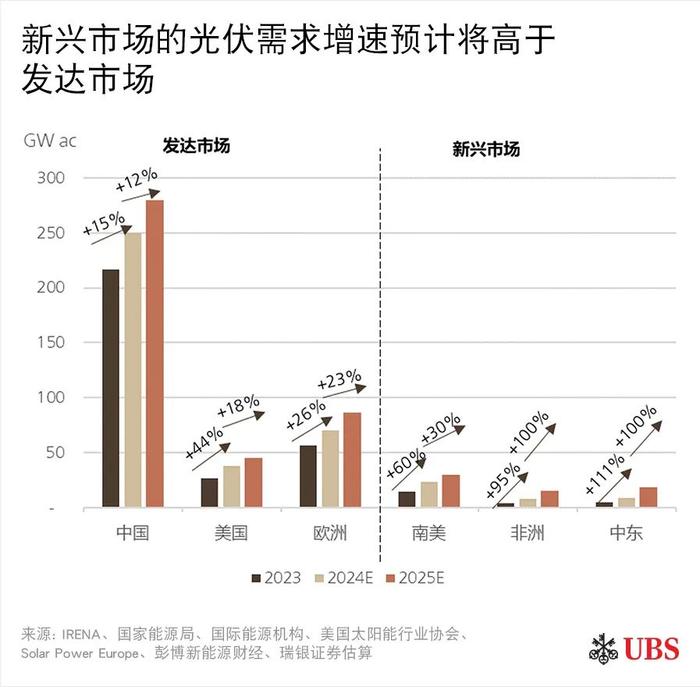

鉴于美国地缘政治风险加剧、欧洲增长放缓,我们预计2025-30年全球光伏需求的复合年增长率将达到20%,新兴市场将成为新的增长动能。

根据国际可再生能源机构(IRENA),欧美的光伏装机份额从2022年的31%下降到2023年的23%。而我们估计中东/拉丁美洲/非洲的份额将从2023年的1%/4%/1%增加到2024年的2%/5%/2%。

美国市场

我们认为需求依然强韧,我们预计2025年光伏装机将达到45GW,同比增长18%,主要由集中式市场拉动,但地缘政治风险使中国公司难以抓住需求,需要关注的重点是双反关税。

欧洲市场

集中式需求也可能保持坚挺。但由于电价较低,户用市场仍面临挑战。由于天然气价格和电价可能长期处于低位,我们认为未来几年户用市场需求可能持平。我们估计2025年欧洲整体需求将同比增长23%至86GW。

新兴市场

这些市场光照资源丰富,但光伏的渗透率不足,约占拉丁美洲/东南亚/非洲/中东总发电量的6.1%/3.1%/3.1%/2.2%,大多低于全球市场5.5%的平均水平。此外,这些地区的电力需求高于发达市场。2023年拉丁美洲/东南亚/非洲/中东的电力需求同比增长3.0%/3.7%/0.3%/4.1%,而全球电力需求增长2.4%。因此,我们预计由于光照资源丰富、电力需求强劲增长,光伏在新兴市场的潜在份额增长空间可观。

可再生能源装机增长需要部署储能设施,这能够增加电力系统的灵活性,提供稳定性保障。我们发现新兴市场大部分地区的光伏+储能(配建率20%)平准化电力成本低于其基荷电力,拉丁美洲除外,因为当地水电资源丰富且便宜。这意味着光伏+储能在大多数新兴市场已实现电网平价,使其在与传统电力来源争夺份额时更具竞争力。

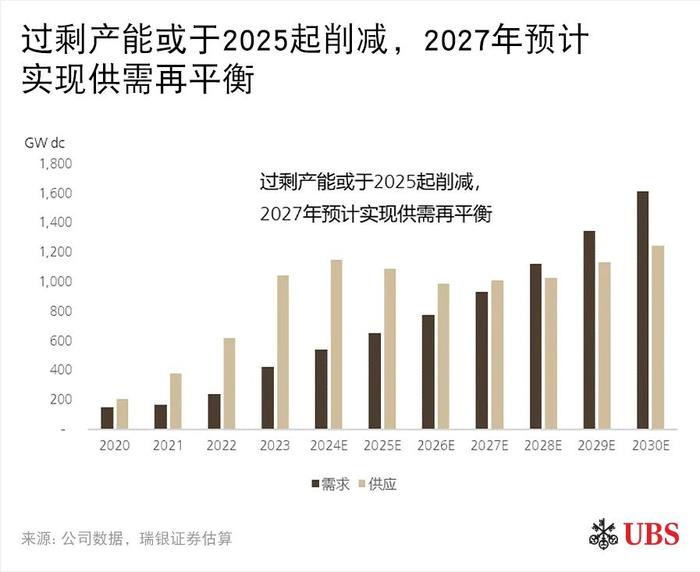

我们预计到2024-25年,全球光伏供应仍将超过1,000GWdc(直流侧),远高于全球光伏需求540GWdc/650GWdc。但由于盈利能力下降和融资限制,供应增长速度可能会大幅放缓,从2021-23年70%的复合年增长率,降至2024年的10%左右,2024-26年的复合年增长率将进一步降至-7%。

我们预计2025年年底硅料/硅片/电池片/组件产能将同比增长18%/3%/0%/-5%,较2021-23年106%/59%/70%/67%的复合年增长率有所放缓。我们认为,考虑到PERC(发射极和背面钝化电池)产能减值、潜在的退出和产能建设延迟,我们供应预测的下行空间可能大于上行空间。

虽然较前几年的高增速有所放缓,但我们预计2024-26年需求的复合年增长率将稳定在20%,仍超过供应增长。因此,我们预计2025年下半年开始供需格局将得到改善。不过,考虑到供给的高基数,真正的再平衡或将于3年后发生。