2024年大湾区金融机构环境信息披露现状分析——证券篇

在前几篇文章中,我们围绕大湾区这一特定区域,系统梳理并总结了金融机构环境信息披露的相关政策,重点分析了大湾区银行业和保险业机构的信披现状及未来发展方向。

本篇文章将聚焦于大湾区证券业机构,探讨其环境信息披露的现状,并选取优秀案例进行解读与分析。

一

研究方法

本报告采用综合性数据收集与分析方法。研究团队通过证券业机构官方网站、监管机构平台、行业协会报告和主流媒体公开数据,系统收集样本机构的环境信息披露内容,整理后提取关键定量与定性指标,并结合行业特性进行分类分析。在此基础上,开展案头研究和交叉分析,挖掘数据趋势与特征,形成针对性结论。基于研究结果,提供大湾区证券业环境信息披露现状的参考依据,为相关政策制定和行业实践提供科学支持。

二

基本情况

本次研究优先筛选31家设立在大湾区的证券业机构,遵循《金融机构环境信息披露指南》自2021年7月22日起实施的主体要求和《深圳经济特区绿色金融条例》自2022年1月1日和2023年1月1日起应披露的环境信息的主体要求,对样本机构的环境信息披露情况进行分析。

根据统计,2023年大湾区证券业机构的环境相关报告披露率超过60%,整体披露水平仍有较大提升空间。研究样本中,61.29%(19家)证券业机构通过官方网站、年报以及专题报告(如社会责任报告、ESG报告、可持续发展报告、环境信息披露报告)等形式披露了环境信息。本文将围绕这19家已披露环境信息的机构,分析其总体披露情况和特点。

从地区分布来看,深圳地区的证券业机构披露率超过90%,这一数据与《深圳经济特区绿色金融条例》的要求密切相关。这表明政策的实施在推动环境信息披露方面发挥了显著作用。然而,除深圳外,大湾区其他地区的披露率仍有较大提升空间,反映出环境信息披露的区域发展不平衡。

从披露形式来看,有52.63%(10家)证券业机构单独发布环境信息披露报告,表现出较高的专业性和独立性;63.16%(12家)证券业机构通过综合性报告(如ESG报告、社会责任报告、可持续发展报告)进行披露,满足披露要求的同时也增强了信息的整合性。其中,15.79%(3家)证券业机构同时采用单独报告和综合报告两种形式,进一步提升披露的全面性和透明度。

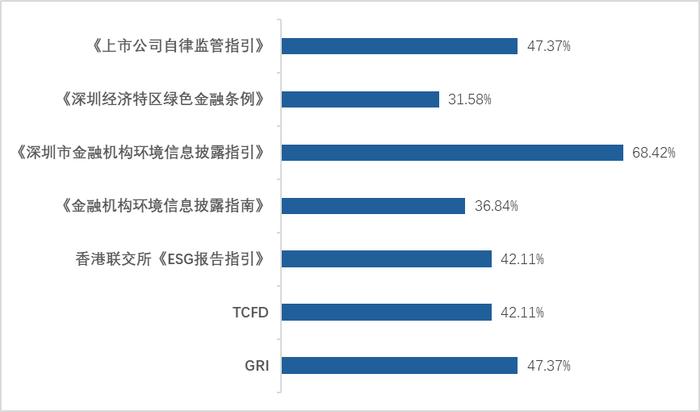

在报告编制过程中,证券业机构广泛参考国内外标准。统计显示,73.68%(14家)机构采用国际主流标准,如《GRI可持续发展报告标准》(GRIStandards)和《气候相关财务信息披露工作组(TCFD)建议报告》等;94.74%(18家)机构同时参考国内行业标准,如中国人民银行的《金融机构环境信息披露指南》、深圳市地方金融监管局的《深圳市金融机构环境信息披露指引》和《深圳经济特区绿色金融条例》以及各地证券交易所的《上市公司自律监管指引》。国内标准的高采纳率反映了其在证券业机构中的重要性和适用性,也表明国内标准在规范披露行为、推动绿色金融发展中正发挥更大作用。

三

分项披露情况

从披露报告的内容来看,证券业机构相关环境信息披露报告主要聚焦三个方面:环境治理体系建设情况、绿色运营管理情况和绿色业务实践情况。此外,披露内容还包括投资组合环境效益、社会贡献、客户权益保护等。

■ 环境治理体系

在环境治理体系建设方面,本研究从三个模块评估证券业机构的环境治理体系建设工作,组织架构、政策制度以及风险管理。

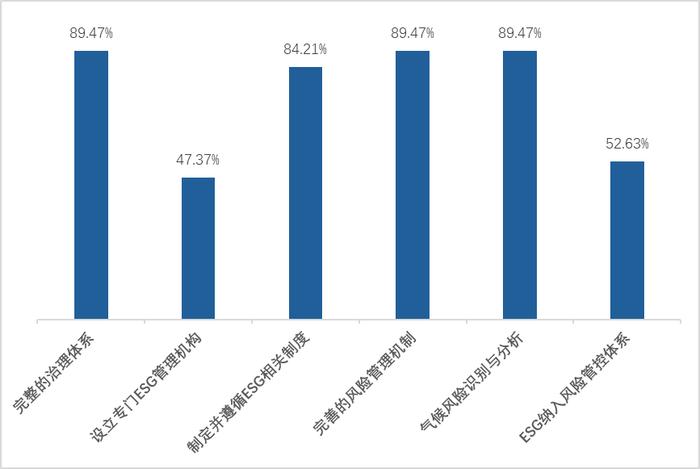

从组织架构方面来看,89.47%(17家)证券业机构披露了完整的公司治理体系,构建了涵盖董事会、管理层和执行层的环境治理框架,责任分工明确。相比之下,仅47.37%(9家)机构设立了独立的ESG治理机构,显示出行业在推动ESG治理常态化和制度化方面仍有提升空间,部分机构的治理工作仍依托于现有的通用管理框架。

从政策制度方面来看,84.21%(16家)证券业机构在遵循外部法律法规的基础上,结合自身运营特性,制定了与ESG相关的管理制度。这些制度主要聚焦于内部业务活动的规范化,为绿色发展和可持续发展提供政策支持。尽管覆盖率较高,但在制度细化和执行力方面,仍有进一步提升空间。

从风险管理方面来看,89.47%(17家)样本机构已建立较为完善的风险管理机制,并在环境风险管理方面开展了积极探索。这些机构通过识别环境相关的风险与机遇,逐步构建应对措施,为运营管理提供保障。然而,仅47.37%(9家)证券业机构将ESG因素全面整合进整体风险管理体系,这一现状反映出行业对ESG风险的理解与实践仍需深化,尤其是在系统性整合和量化管理领域。

总体来看,大湾区证券业机构在环境治理体系建设方面取得了一定进展,特别是在治理框架和风险管理的探索上具备一定基础。然而,ESG治理机构的设立比例偏低,政策制度执行的深度有限,风险管理的系统性融合水平不足,说明行业在推动环境治理体系全面落地方面仍有较大优化空间。

【实践案例】ESG及绿色金融相关治理架构:兴业证券股份有限公司

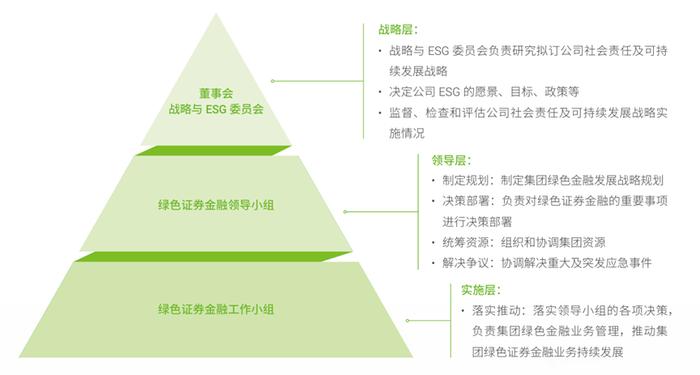

兴业证券不断完善环境相关治理体系,搭建了“战略层-领导层-实施层”三层级、自上而下的绿色金融管理架构,明确董事会战略与ESG委员会、绿色证券金融领导小组及绿色证券金融工作小组在环境相关议题方面的职责分工,持续推动公司绿色金融向综合化、体系化方向发展,切实提升绿色金融管理的有效性。

■绿色运营管理

证券业金融机构在自身运营的环境影响披露方面表现较为积极,基本实现了对能源使用、水资源消耗及温室气体排放情况的公开。具体来看,78.95%(15家)机构披露了经营活动中产生的温室气体排放总量。然而在温室气体排放核算的覆盖范围上,仅57.89%(11家)机构包含了范围一、二和三的排放。此外,89.47%(17家)机构披露了节能减排的具体举措。

总体来看,证券业金融机构在绿色运营管理方面的工作已取得一定成效,尤其是在能源与碳排放数据公开以及节能措施推进上表现突出。然而,温室气体排放核算范围的不全面以及部分指标数据的细化不足,说明行业在推动环境信息披露全面性和系统性方面仍需加强。

【实践案例】绿色运营活动:华泰证券股份有限公司

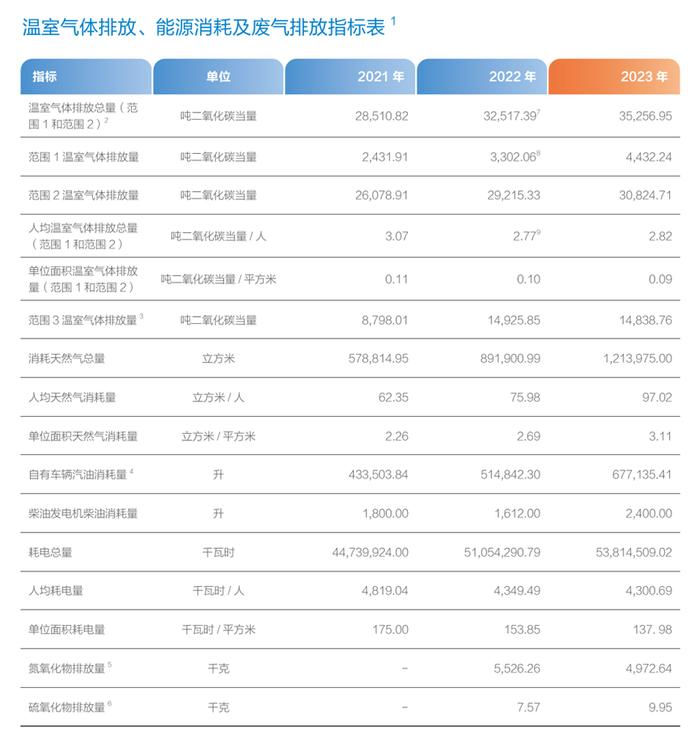

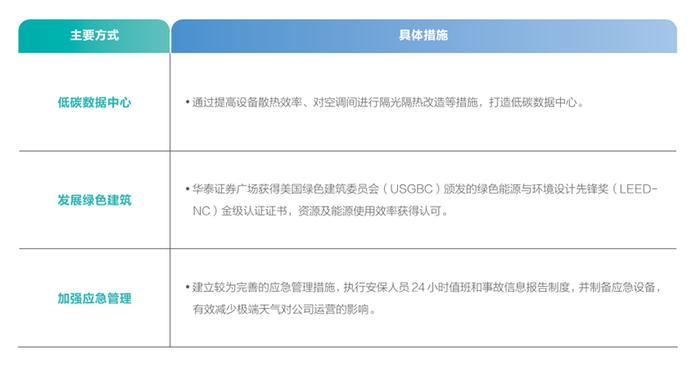

华泰证券披露了近三年的能源消耗和温室气体排放数据,并设定了碳排放与能源管理目标,推动低碳发展。通过采用清洁能源、优化能源管理、发展绿色建筑、提升数据中心能效和倡导绿色出行等措施,逐步实现节能减排和可持续运营。

■绿色业务实践

绿色债券承销与绿色基金产品开发已成为证券业推动绿色金融发展的重要领域。所有样本证券机构均参与了绿色债券的发行工作,展现出行业在绿色金融服务领域的广泛参与度和基础覆盖。部分机构更进一步,通过创新绿色投融资产品,积极探索多样化的绿色金融实践,为可持续发展提供了有力支持。然而仅31.58%(6家)机构披露了绿色业务的环境效益数据,缺乏足够的量化支持。这种披露不足不仅影响了外界对绿色金融实际成效的全面了解,也在一定程度上削弱了行业整体绿色成果的展示力度。

总体来看,证券业在绿色业务拓展方面表现出积极性和创新力,尤其是在绿色债券承销和产品开发方面成效显著。但环境效益数据披露的不足依然是当前的主要短板。

【实践案例】绿色股权与绿色债券:招商证券股份有限公司

招商证券在ESG实践中持续深化绿色金融布局,通过多维度服务推动经济向低碳与可持续方向发展。通过聚焦绿色投融资项目,积极支持绿色产业升级和企业可持续创新,其中绿色金融业务涵盖投行、股权和债权多领域,展现了招商证券在绿色金融服务中的整合能力与战略价值,为促进环境友好型经济发展发挥了重要作用。

四

总结与展望

总体来看,大湾区证券业在环境信息披露领域已经初步形成框架,但在环境效益数据的量化披露及风险管理整合方面仍有较大提升空间。随着《金融机构环境信息披露指南》《深圳经济特区绿色金融条例》等政策的深入实施,以及披露标准的进一步统一和技术工具的优化,证券业在环境治理体系、绿色运营管理及绿色业务实践等方面将逐步实现更高水平的协同发展,为区域经济的绿色低碳转型提供重要支持。

通过持续优化数据管理体系、强化风险管理能力、提升披露质量,并加强与监管机构及利益相关方的协同,证券业不仅能够更全面地展示其在绿色金融中的实际贡献,还将为推动大湾区绿色金融发展、实现“双碳”目标发挥更大作用。同时,绿色金融的深化实践也为证券业开拓新业务领域、提升核心竞争力创造了重要机遇。

(转自:商道纵横)