透视可控核聚变概念股辰光医疗:靠大客户谋增长,正值转型阵痛期

来源:钛媒体

11月22日,三大指数纷纷收跌超3%,与大盘行情相悖,可控核聚变概念依旧火热,但板块个股略有分化。

截至上周五收盘,东方精工(002611.SZ)已连获七连板、弘讯科技(603015.SH)四连板、永鼎股份(600105.SH)两连板,海陆重工、安泰科技、融发核电纷纷跟涨。此前频频现身这一概念的医械厂商辰光医疗(430300.BJ)当日高开低走,收盘仅微幅上涨0.93%。

11月21日,辰光医疗斩获30cm涨停板,公司在盘后发布异动公告称,股票最近3个有成交的交易日(2024年11月19日至2024年11月21日)以内收盘价涨幅偏离值累计达到50.02%,近期公司股价短期涨幅较大,存在市场情绪过热的风险,但公司基本面没有重大变化,也不存在应披露未披露的重大信息。

辰光医疗还在公告中明确表示,不存在可能或已经对本公司股票交易价格产生较大影响的媒体报道或市场传闻,不涉及热点概念事项。这一表述,似乎对公司多次在热门概念中出现作出了回应。

医械厂商缘何频现热门概念?

辰光医疗并非首次超越医疗器械产业链,被卷入热门概念之中。今年10月24日,辰光医疗斩获30cm涨停板,彼时就有可控核聚变、超导概念走热的加持。

可控核聚变是解决人类能源问题的终极途径之一,1952年第一颗氢弹试爆炸成功,其原理为不可控核聚变反应,不适用于能源供应,而随着各国启动可控核聚变研究,这一技术已经在产业化方面取得积极进展。在可控核聚变中,磁约束核聚变是开发核聚变能的有效途径。

在这一产业链中,上游是土地建设、第一壁材料、超导材料、结构材料等;中游主要为超导磁体、真空模块、第一壁相关结构等;下游包括核聚变电站运营及其相关设备应用,主要用途是发电,也涵盖工业加热、清洁能源等。

具体到辰光医疗与可控核聚变的关系,在产业链中游,略有关联。

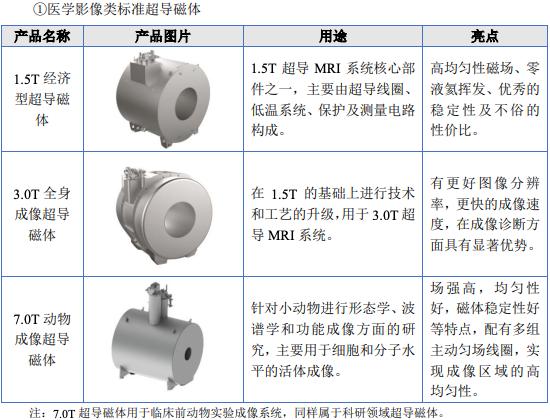

据同花顺数据,辰光医疗入选超导概念的理由是,公司主营业务是超导MRI系统的核心硬件及高科技领域特种磁体的研发、生产和销售,主要产品有射频探测器、超导磁体、梯度等超导MRI系统核心硬件。主要客户包括万东医疗、飞利浦等整机设备厂商。

超导磁体为MRI系统(核磁共振系统)中工艺最为精密、成本最高的核心部件,辰光医疗可以实现1.5T、3.0T、7.0T等应用于医学MRI系统上超导磁体的自主开发和商业化,在全球范围内,GE、Siemens和联影医疗也具备这一能力。在辰光医疗转型之前,超导磁体及磁体配件是第一大收入来源,2022年收入占比为60.32%。

而辰光医疗入选可控核聚变概念的理由是,招股书显示,公司产品无液氦回旋管超导磁体,能产生微波、毫米波波段高功率、高频率的真空广泛应用于受控核聚变中的ECHR和ECCD、雷达以及医学等领域。(注:ECCD即电子回旋加速器电流驱动,一种聚变约束模型。)

这也是辰光医疗唯一一次在公开资料中提及“核聚变”字眼。具体来看,其招股书中提及的无液氦回旋管超导磁体,主要是为科研院所提供的定制化的特种超导磁体产品,属于其主营业务之外延伸的特种磁体业务板块。该业务板块2021年收入2400万元,占总收入比重为12.24%,近三年未就该板块收入作单独披露。

不过,辰光医疗的特种磁体业务主要由子公司上海辰昊超导科技有限公司(以下简称“辰昊超导”)主导,根据历年财报,2022年、2023年,该子公司主营收入分别为2299.78万元、1085.79万元,净利润各为248.10万元、-631.19万元。自从去年盈转亏后,2024年上半年,辰昊超导的收入又降至267万元,净亏损达到345.02万元。

由此可见,与可控核聚变概念关联度最高的业务板块,在辰光医疗的业务体系中正加速萎缩。

正经历转型阵痛

而纵观辰光医疗的财务数据,也不容乐观。

2023年,辰光医疗营收同比下滑11.08%至1.66亿元,并首次录得亏损。当时,公司表示主因是海外客户飞利浦公司因阶段性成本控制措施收缩了供应链,受其影响,报告期内国外营业收入下降幅度较大所致。去年,辰光医疗国外市场营收1449.01万元,同比下降47.02%,而公司前五大客户中,飞利浦是第二大客户。

辰光医疗早在2006年就与飞利浦签署相关采购协议,约定飞利浦向其采购磁共振射频线圈,之后每年自动续展,双方合作一直持续至今,良好的合作之外也颇有“一荣俱荣,一损俱损”的意味。

2024年上半年,辰光医疗营收同比增长1.91%至5715.48万元,一个核心因素是国外市场收入增速较快,同比增长114.01%至877.37万元,主要系公司战略客户飞利浦公司经营情况得到改善,采购需求增加。

与此同时,另一大业绩影响因素在2024年逐渐显化。

考虑到长远发展,突破了MRI系统核心部件的卡脖子技术,辰光医疗将酝酿已久的转型计划摆上台面,2023年初开始对发展战略进行调整,从磁共振部件供应商向磁共振系统供应商的转型,进军磁共振整机市场。同年,还开展了自有品牌Farol1.5T超导磁共振系统销售,并增设医学影像设备营销中心和产品中心。

整机销售毛利更高,今年上半年,公司整体毛利率从上年同期的39.17%提升至42.84%,成果初显。

但转型非一蹴而就。一方面,投入更高,尤其是销售费用水涨船高,期内公司销售费用分别同比增加98.84%,到了三季度末,其销售投入已经超过研发投入,分别为2313.70万元、1772.98万元。公司称,主要是因为新增销售团队开展1.5T超导磁共振整机的销售,导致销售费用中职工薪酬、业务招待费、差旅费等增加。

这将在短期内侵蚀公司利润,2024年前三季度,公司归母净亏损1587.53万元,上年同期为亏损690.92万元。

另一方面,曾经的客户成为竞争对手,辰光医疗管理层在投资者活动中也表示,由于公司进入整机销售,原来的整机客户与公司存在一定的竞争关系,对后续的持续销售带来了一定的不确定性。

从已有的财报数据来看,2023年,国内营收同比下滑5.80%,因整机销售业务影响了磁体及磁体配件的销售;2024年前三季度,公司收入下滑13.44%,是因为公司参与下游客户1.5T整机市场,导致对原客户的整机零部件销售收入有所下降。

目前,辰光医疗还在继续布局整机销售,根据9月份披露的信息,公司的3.0T超导磁体样机试制已完成,已经在推进工艺及成本优化的进度,公司将按照既定计划安排3.0T其他核心部件的研发及系统集成和产品注册工作。随着其在整机市场更进一步,老客户流失和竞争对手增多的挑战都将迎面而来。

虽然辰光医疗身披可控核聚变、超导等热门概念,但其业务与之关系大有渐行渐远的势头。噱头之外,真正决定公司能走多远的主营业务,正遭遇切换增长引擎的艰难过渡期。(本文首发于钛媒体App,作者丨杨亚茹)

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。