见底就在眼前?以史为鉴,A股多在国外军事冲突开打一周内见底,目前还有三大利好加持,机构建议布局这资产

原标题:见底就在眼前?以史为鉴,A股多在国外军事冲突开打一周内见底,目前还有三大利好加持,机构建议布局这类资产

“情绪往往会在某些瞬间将长期的结果陡然放大,在一个工具完善的市场,这就能够创造出做空或者做多的绝佳机会。”面对市场恐慌情绪,一位券商分析师如是说。

俄乌地缘冲突持续引发全球金融市场剧烈震荡,但隔夜美股强势反弹,今日A股开盘亦明显冲高,市场恐慌情绪有所减弱。

在券商看来,单纯因避险情绪不加区分的抛售在一定意义上反而释放了A股在其他方面的压力,复盘历史,中国市场在多次战争开启后一星期内便见底;展望后市,稳增长发力、A股自身低估值优势以及外资出于“避险”加速流入均为行情企稳提供积极支撑,逢低精选估值合理绩优股成共识。

回溯历史:

A股多在开战一周内见底

受俄乌地缘冲突影响,昨日全球市场集体遭遇重创,A股三大股指放量下跌,日跌幅均超过1.5%,两市超4000只股票飘绿;而隔夜美股强势反弹,今日A股行情亦“大变脸”,三大股指集体高开,盘初一度超过4000只股票上涨。

军事冲突不可避免会引发权益市场的剧烈动荡,然而在机构看来,其长期并不改变权益市场的牛熊状态,更多是在开战前后的关键节点对权益市场形成负面冲击。

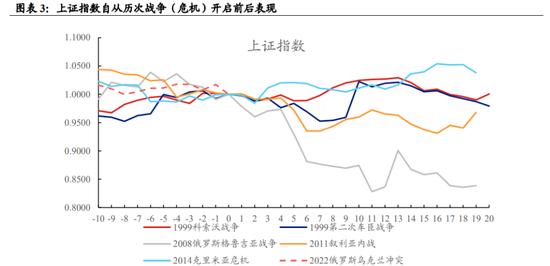

兴业证券在复盘1999年至今多次战争对股市影响基础上指出,从战争开始之后的20个交易日的表现来看,除了2008年格鲁吉亚战争(后接全球金融危机)、2011年叙利亚内战(欧债危机酝酿期)后,中国市场均在战争(危机)开启后一星期内见底。

具体来看,上证指数见底分别是1999科索沃战争开启第2天、1999第二次车臣战争开启第7天、2014年克里米亚危机第2天;恒生指数的见底时间分别是1999科索沃战争开启第4天、1999第二次车臣战争开启第6天、2014年克里米亚危机第2天。

图片来源:兴业证券研报

西部证券进一步指出,战争对A股的影响更多是通过美股→亚太市场→A股进行传导,中期趋势影响有限。近年来随着中国资本市场的开放以及人民币国际化进程,由美股向A股的传导链条更为直接,虽然短期冲击加剧,但是情绪修复时间相应也会缩短。

中金公司指出,对于基本面受直接影响不大的市场,单纯因避险情绪不加区分的抛售在一定意义上反而释放了在其他方面的压力,因此一旦局势缓和或提供更好再介入机会,尤其是估值已经很低的港股,中国自身政策力度才是关键。

三大积极因素不容忽视

与身陷通胀危机的欧美市场相比,在机构看来,A股市场当下还有三大利好因素将对后续行情修复提供积极支撑。

首先是独立的政策,尤其是市场持续关注的“稳增长”政策。在中金公司看来,《关于促进服务业领域困难行业恢复发展的若干政策》《关于印发促进工业经济平稳增长的若干政策的通知》等政策的发布,以及“东数西算”工程正式实施、十二部门发文要求组织实施光伏产业创新专项行动鼓励风电光伏基地建设等表明“稳增长”仍在发力,政策细节的持续落地和前瞻指标改善有利于增长预期的改善,对后续市场表现不必悲观。

其次是A股估值优势。兴业证券指出,截至2月24日,全部A股的市盈率TTM为18.53倍,盈利收益率(市盈率倒数)5.39%,接近2倍十年期国债收益率的5.58%,这一股债性价比水平在历史上都较为少见。恒生指数市净率再次破净至0.95。过去两周对于部分优质中国资产而言,已经经历了较为深度的回调。目前A股和港股的优质资产,从估值情况来说,都不存在系统性风险。

图片来源:兴业证券研报

最后,A股自身的“避险属性”也有望吸引海外资金持续流入。在中航证券看来,近期外资看好A股长期机遇并开始加速配置人民币资产,在全球开启紧缩周期、投资者避险情绪升温的背景下,基于中国的制度优势和经济韧性,A股有望对海外资金体现出一定的避险属性,且中国是唯一具有货币扩张空间的主要经济体,因此在度过短期风险事件扰动之后,趋势上看仍有望获得全球资金的流入。

逢低精选估值合理绩优股

对于A股后市布局,广发证券认为,如果俄乌局势有阶段性缓解,将提供控制组合风险的良机,继续看好三条主线:资源、材料当中的煤炭、铝、钾肥;低PEG“稳增长”和“双碳新周期”的交集的地产、建材、煤化工;PEG逐渐合意的科技赛道股,包括新能源整车、风电光伏、数字经济。

兴业证券建议,先以低估值“类债券资产”为底仓,精选优质国企央企的金融、地产、周期价值股,然后逢低精选估值合理的绩优股,包括:半导体、军工相关的“自主可控”的先进制造业,以及消费电子、跟数字经济相关的成长股;家电、快递物流、餐饮旅游、农业等行业景气度相比2021年改善的行业;长期发展空间非常向好的新兴消费,比如说物管、商管、职业教育。

西南证券认为需要持续关注三个方向:市场调整后估值回落的持续成长板块,包括新能源、半导体和军工板块;“稳增长”相关板块的困境反转,主要是新基建、资源品和房地产等板块;业绩预告当中业绩增长稳健,估值相对较低的板块。