小米5年投资超100家半导体企业,雷军造“芯”追苹果

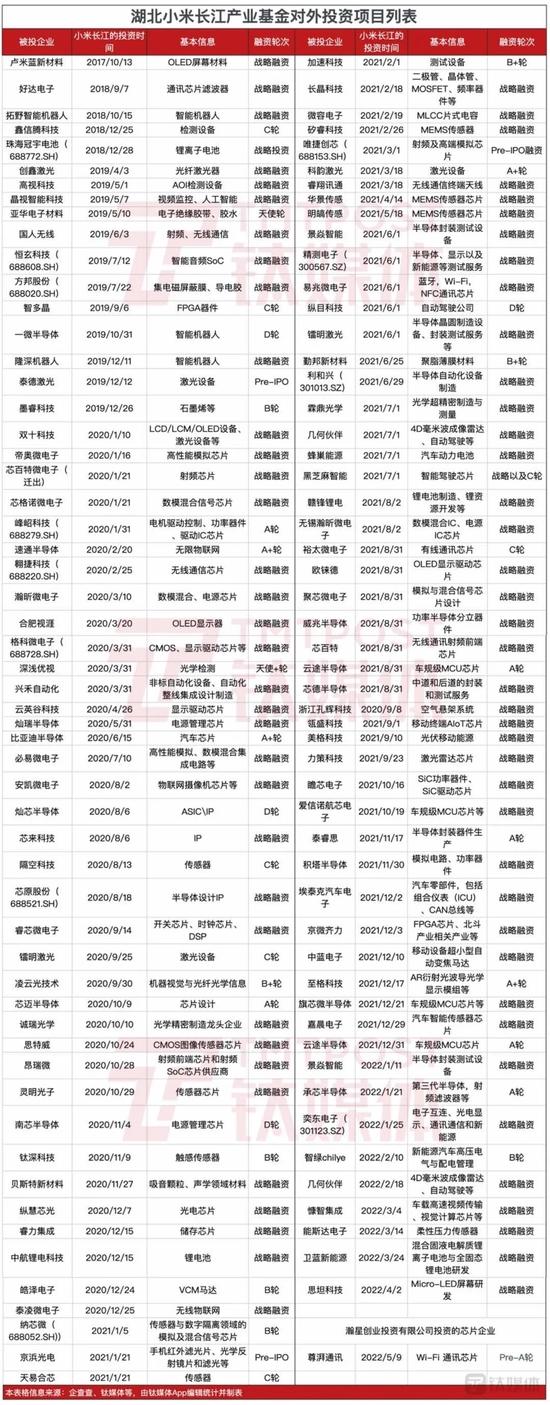

▎根据钛媒体App获得的独家数据显示,自2017年成立以来,小米产投共投资了110家芯片半导体与电子相关企业,仅2021年,小米产投就通过战略性投资47家芯片半导体与电子领域公司。

钛媒体编辑丨林志佳

钛媒体App推出产业报道专题「硅基世界」,长期关注全球半导体领域的技术与产业升级,洞悉产业一手资讯、深度趋势。

自2018年起,华为遭遇美国三轮出口管制和经济制裁,海思麒麟芯片被美国“卡住了脖子”,华为手机等消费电子业务发展受阻。

而华为手机的宿敌小米,此刻却悄悄通过旗下控股的湖北小米长江产业投资基金管理有限公司(以下简称“小米产投”),开始加速投资中国芯片半导体产业,以防重蹈覆辙。

5月20日,全球前十大CMOS图像传感器芯片企业“思特威”(688213.SH)正式登陆科创板,上市首日开盘大涨61.88%,市值超过人民币226亿元。

和很多半导体公司一样,这家科创板新贵的背后有小米产投的身影。早在2020年10月,小米产投联合国家集成电路产业投资基金,战略领投了思特威,该轮总额高达15亿元人民币。

同时,小米产投布局的另一家企业——年内最贵新股、A股弃购最高的“科创板车规芯片第一股”纳芯微电子(688052.SH)于今年4月22日登陆科创板,上市首日涨幅高达12%,如今市值超300亿元。

作为背后投资方之一,小米产投在纳芯微项目中投资短短一年半时间,收益翻了10倍多,持有股票超过1800万元。

实际上,过去五年间,小米通过“小米产投”布局了超百家半导体与电子相关的硬科技公司。

根据钛媒体App从企查查获得的独家数据显示,自2017年成立以来,小米产投共投资了110家芯片半导体与电子相关企业,其中包含光电芯片、汽车芯片、半导体制造设备等领域。仅2021年,小米产投就通过战略性投资47家芯片半导体与电子领域公司,包括纳芯微、黑芝麻智能等。

小米集团创始人、董事长兼CEO雷军曾对媒体表示:“硬件工业大量的技术门槛和技术积累,最后都是用芯片形式来体现的。小米想要进一步往前走,想要成为一家真正的全球技术领先公司的话,我觉得芯片这一仗势我们绕不过去的。”

随着自研手机芯片遇阻,同时雷军还在2021年12月宣布小米对标美国科技巨头苹果公司,改向苹果学习。而挥动投资大棒,在芯片半导体、造车两个产业链实施战略性布局,使得雷军更能够发挥小米在“硬科技”上的研发投入优势。

行业机构Canalys研究分析师刘艺璇对钛媒体App表示,小米加大对半导体领域投资,或是自研芯片,背后主要是高端差异化策略,品牌自身发展,供应链控制,以及竞争环境等共同决定的。而这种策略更多反映了小米在研发技术能力的提升,尤其华为Mate通过海思麒麟芯片成功开辟了高端手机品牌之路。因此,芯片研发和技术对于小米建立品牌的竞争壁垒至关重要。

雷军投资三步曲

相比华为哈勃,小米与雷军在投资领域的布局,显然要复杂的多。主要原因在于,雷军、小米投资、顺为等基金机构的投资存在间接持股、数十个主体等。

实际上,雷军不止创办了小米,更是圈内知名天使投资人。

早在2004年8月,亚马逊开价7500万美元收购了仅创办4年的卓越网,也就是亚马逊中国的前身。而卓越网的创始人正是还在金山的雷军。也就是说,卓越网是雷军在金山孵化投资的项目。

金山完成上市后,雷军宣布卸任金山软件董事长。

随后几年,雷军通过原始的资本积累,转身为天使投资人。

雷军第一单投资案是支付金融企业“拉卡拉”(300773.SZ),其于2019年登陆深交所,市值超200亿元,被称为A股第三方支付龙头股。在拉卡拉项目上,雷军获得投资回报超2亿元,投资收益高达900倍。

如果把过去十多年雷军的投资布局进行梳理的话,主要分为三个阶段:

第一阶段:从金山走出来,雷军以个人投资者方式,先后投资了何小鹏的UC浏览器(2014年被阿里巴巴收购)、李学凌创办的欢聚时代(YY语音)、大街网、逍遥网、凡客诚品、乐淘、可牛、好大夫等20多家公司,投资回报斐然,尤其雷军还再次投资了何小鹏二次创立了小鹏汽车。但近些年,雷军作为个人投资者的投资数量已明显减少。

第二阶段:创立小米的同年(2010年),雷军和金山投资人许达来一起创立了“顺为资本”,过去十年管理了50亿的美元基金,及50亿元人民币基金,投资了近500家优秀企业,其中包括50家市值超10亿美金的独角兽公司,被投企业包括全屋互联网家电公司云米科技、移动电源公司紫米、智能运动健康硬件公司云麦科技、即将上市的AI独角兽云从科技等。

那么,小米的投资、顺为资本的投资之间到底是什么关系?

此前钛媒体App关于顺为资本文章当中提到:小米是心脏,顺为是血液;小米更偏战略投资,顺为则属于纯财务性投资;顺为是小米寻找生态链投资标的基金机构,小米则替顺为财务投资做背书,顺为背靠小米和雷军系,拥有庞大的战略资源。

以爱奇艺为例。小米投资爱奇艺,看中了爱奇艺对小米电视和小米内容的战略帮助;而顺为投资爱奇异,看中其财务价值。

目前,小米生态链目前所投资的绝大部分公司,分布在各个产品线,均是顺为在最开始投资布局的,然后小米再通过生态链合作方式实现战略投资。

雷军曾在知乎上回答作为个人天使投资人的三点心得:一不熟不投、二是投资人而非项目、三是投资后帮忙不添乱。这是早期阶段雷军的投资模式。

而在创立小米之后,雷军的投资领域及逻辑发生了改变,主要在于小米曾提到的硬件、软件和互联网“铁人三项”商业模式,不断布局AIoT生态链硬件公司,实现与小米的战略协同。

“获投公司通常为本集团核心业务更广泛生态链之成员公司提供更有效率,为本集团用户扩大产品及服务范围,或以开发本集团互补之专利技术,或有助本集团进入新市场及拓展国际业务之能力。”小米集团在招股书中这样描述与被投企业的关系。

生态链、专利技术、扩大产品服务、拓展国际业务与新市场,这些是小米科技进行投资的重要目的。

雷军投资的第三阶段,就是本文重点要提及的——小米集团与湖北省长江经济带产业引导基金,共同发起设立的“小米产投”,主要投资芯片半导体、机器人等硬科技(IoT)技术公司。手机通讯及电子行业分析师孙昌旭和潘九堂担任小米产投合伙人。

刘艺璇对钛媒体App表示,小米布局产业投资的核心在于:一是与它自身品牌基因有关,尤其是AIoT上面有竞争优势,通过投资供应链、产业链,从而更好的放大自身优势,凸显比OPPO、vivo、三星等手机厂商更独特的布局模式;另一方面,对于小米这种科技公司来说,投资产业、掌握创新技术必不可少。

根据今年3月末小米集团(01810.HK)发布的财报,过去的2021年,小米共投资超过390家公司,总账面价值603亿元,同比增长25.7%;2021年,小米现金及现金等价物为235.12亿元,经营活动所得现金净额为97.85亿元。

钛媒体App注意到,财报提及的这390多家公司当中,其中半导体/新能源车产业链企业达六成以上。

2021年投资47家企业,小米“芯”布局加速

小米产投成立于2017年12月7日,由小米公司、湖北长江基金和武汉光谷基金共同发起,注册资本达120亿元,小米公司占比80%,投资主体主要是湖北小米长江产业基金合伙企业(有限合伙),雷军担任小米产投董事长。

根据钛媒体App从企查查方面获得的数据显示,过去五年间,小米产投共投资了110家芯片半导体与电子相关企业。

从投资时间来看,小米产投最早投资的公司为OLED材料公司卢米蓝新材,2020年投资较为频繁,共投了37家。

2021年,小米产投加快了投资步伐,布局了47家公司,同比增长27%,其中包括纳芯微、自动驾驶芯片公司黑芝麻智能等,其中半导体产业链企业有24家,新能源汽车产业链公司11家,手机相关的只有3家,其余则为光伏和人工智能企业。

从投资标的所处的领域来看,小米产投布局的110家公司当中,有89家设计公司,13家设备公司,以及其他共8家材料/测试/电子元件公司,所涉及的领域包括智能机器人、无线物联网、通讯芯片、滤波器、锂电池、存储、传感器、显示芯片、激光设备、测试设备、半导体材料等。

2022年前四个月,小米产投布局了8家芯片半导体公司,分别是半导体设备供应商“景焱智能”、射频滤波器厂商“承芯半导体”、激光雷达芯片厂商“几何伙伴”,以及新能源车核心的锂电池研发商“卫蓝新能源”等。

钛媒体App梳理了小米产投的布局特点,大体总结为以下三点:

1、80%被投企业中,小米产投以“战略投资、股权融资”入场,最近两年开始布局即将上市/已上市公司,从投资到上市不足两年。

例如,成立20年的半导体IP公司“芯原股份”,于2020年8月18日成功登陆科创板。根据其招股书显示,在2019年6月,为筹集上市发展资金,公司进行了新的股权融资,这时,小米产投首次投资,距离公布招股书只有半年多时间,距离上市只有一年零两个月。

孙昌旭此前接受采访时表示,小米产投的投资风格相对比较开放,相对于其他产业投资基金的排他性问题,小米产投一般持股比例较低,也不会形成“绑定”关系,不会在意友商的跟投或领投。

2、小米产投更注重早期布局、产业链协同,尤其小米会在公司成立时担任发起人,近两年也有退出,并非长期持有。

公开报道显示,小米产投曾投资灵动微电子、峰绍科技、伏达半导体、昂瑞微等半导体公司,但这些投资项目目前或已退出或尚未完成股权变更。其中伏达半导体(NuVolta)是小米手机的无线高功率充电芯片及解决方案提供商,战略协同性较强,但不会长期持有;而小米产投曾投资布局的南芯半导体,是小米自研充电芯片澎湃P1的代工商。

此外,晶视智能和国人无线是小米产投作为发起人成立的公司,涉足领域包括视频监控、人工智能和射频、无线通信,服务于包括小米的智能相机等产品当中。

3、小米产投布局领域较广,但相同领域的投资中基本不重叠,2020年起加大电动车产业链布局。

小米产投目前布局人工智能、新一代显示技术、集成电路、无线通信、工业自动化等数十个领域,但其中没有特别大重叠的投资标的。

其中设计领域较多,还包含第三代半导体、车规级MCU芯片等,近四成已进入小米产业链中。而且,小米对晶视智能、速通半导体、睿芯微电子、卢米蓝新材、芯来科技、一微半导体等标的也进行后续跟投。

自从2021年9月,雷军宣布“小米造车”以来,过去一年小米产投开始加大电动车产业链的布局。比如,去年小米两次投资黑芝麻智能和几何伙伴。

其中,黑芝麻智能是做自动驾驶计算芯片制造商,小米产投去年战略轮及C轮两轮领投了该公司,黑芝麻智能投后估值近20亿美元;而几何伙伴是激光雷达以及自动驾驶硬件产品研发商,也是小米、百度、经纬中国重点布局企业。

此外,小米产投还布局了珠海冠宇电池、赣锋锂电、蜂巢能源、中航锂电科技等重要的锂电池供应商,有望给“小米造车”提供燃料支持。

在头豹研究院分析师胡丹妮看来,小米在半导体领域的投资主要围绕自身核心产品供应链,被投资的企业研发生产的产品,大多可以和小米自身供应链形成协同发展,并配置到小米自己生产的产品中,完善小米的供应生态。而小米入局造车供应链,是在为其自身的智能电动汽车铺路,在全球“缺芯”问题严峻的当下,深化小米在车规级半导体产业链的布局和协同效应,通过获得产业链供应话语权,能在一定程度上抵御供应风险。

刘艺璇接受钛媒体App采访时表示,小米的IoT产品的用户,它的基础之一是智能手机这个核心入口,然后是电脑、音箱、路由器等家用智能设备,对于硬件价值、用户基础的积累、资本市场的信心,都是小米产投重要的布局策略。

“对自研芯片、造车、高端手机市场的重点投入,小米自己在3-5年前或许都没有预见到。所以小米产投更多是受品牌发展,以及整个行业的大环境,包括新能源车产业发展。厂商的产投布局常常是动态发展的。”刘艺璇对钛媒体App表示,手机作为大众人机交互的第一设备入口,但未来,这一角色很可能会更加分散,比如智能电动车也会考虑其中,对车上智能系统、自动驾驶的投资未来可能会对小米的生态链有所助益。

2021年12月,雷军宣布,在产品和体验上,小米集团正式对标美国科技巨头苹果公司,改向苹果学习。

“小米在产品和体验(战略)上,旗帜鲜明、正式提出对标苹果公司,改向苹果学习。一定要在未来一段时间里面,一步一步超越苹果。”雷军在演讲中表示。

要知道,苹果iPhone手机成功的核心在于软硬件统一体系,尤其是A系列(最新是A15)移动芯片采用全面自研设计、台积电代工方案,软件也全面调教。想要成为“中国的苹果”,自研SoC芯片半导体就成了小米绕不开的重要话题。

事实上,早在2017年2月,小米发布自研的28nm制程SoC芯片“澎湃S1”,用在小米5C手机上,但市场反馈不佳,后续澎湃S2芯片被传流产。

2021年,小米实现了澎湃回归,陆续发布了自研ISP图像处理芯片“澎湃C1”,内置于折叠屏手机MIXFOLD;以及充电芯片“澎湃P1”,小米自研设计、南芯半导体代工。

不过,小米最新发布的两款自研芯片,均不是核心的SoC芯片。所以采用高通骁龙8Gen1芯片的小米12,很难说是“对标”苹果。

“小米自研的澎湃芯片与苹果A系列产品还存在一定的距离。仅靠投资产业链不能解决其研发问题,仍需提升自主研发技术。”胡丹妮认为,在全球“缺芯”问题严峻的当下,深化小米在车规级半导体产业链的布局和协同效应,通过获得产业链供应话语权,能在一定程度上抵御供应风险。

随着国产芯片崛起,国内移动芯片潜在市场空间不容小觑。

刘艺璇表示,像苹果、华为这些手机厂商此前均攻坚高端旗舰策略,而小米、OPPO等厂商当时走的是性价比路线,包括大众市场的销量等,如今随着品牌自然发展,或是市场环境需求,更多的投入科研技术,包括芯片研发当中。

实际上,小米和华为在研发支出数额上差距超过十倍。

根据小米集团财报,2021年小米总营收达人民币3283亿元,同比增长33.5%;经调整净利润达人民币220亿元;年研发支出132亿元,5年复合增长率43%;而华为披露的最新数据显示,华为2021年研发投入就高达1427亿元人民币,占全年收入的22.4%,十年累计投入的研发费用超过8450亿元人民币。

小米对比苹果,作为一直是美国没有技术投入的科技公司,苹果研发投资不到90亿美元,约合人民币606亿元左右,几乎是小米2021年研发投入的五倍多。

在手机芯片的“军备竞赛”中,目前有苹果、三星、华为、小米、vivo等企业拥有手机相关的自研芯片技术。对当下的手机厂商来说,“芯片”是技术的制高点,掌握了芯片技术就拥有了一定的话语权,能为企业争取到持续生存的空间,规避了“卡脖子”风险。

小米不断深入投资半导体产业,不仅促进了小米在AIoT领域的生态链企业与芯片公司的业务协同和发展,也为小米自研芯片的技术积累提供重要动能。

胡丹妮对钛媒体App表示,中国虽然是全球最大的芯片市场,但在芯片自主研发生产技术方面仍和国际先进水平存在较大差距,高度依赖进口局面持续,在国际上容易被“卡脖子”。

“加速实现芯片国产化替代刻不容缓。”胡丹妮说。

(本文首发钛媒体App,作者|林志佳)