纽约联储预测缩表路线图:持续三年 规模降至5.9万亿美元

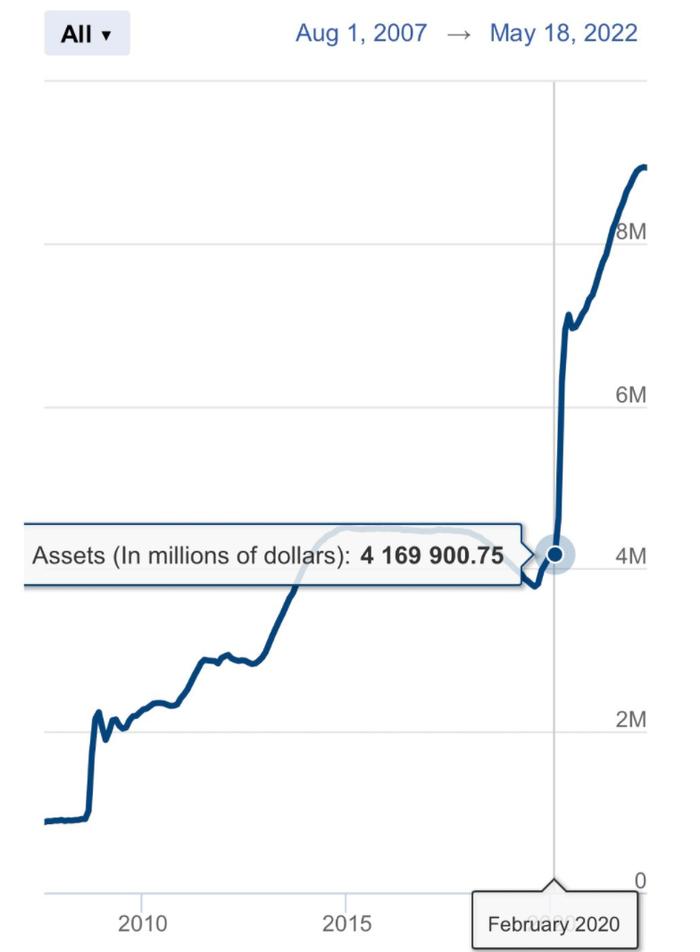

财联社5月25日讯(编辑潇湘)如果美联储决策者遵循他们本月发布的缩表指引,那么到2025年年中,美联储持有的证券组合规模可能会降至5.9万亿美元。

这是本周二纽约联储根据美联储5月4日宣布的缩表计划而发布的最新预测。这也预示着未来三年里,美联储持有的美国国债和抵押贷款支持证券(MBS)总额,预计将减少约2.5万亿美元。届时美联储可能会暂停缩表步伐,以维持充足的银行储备水平。

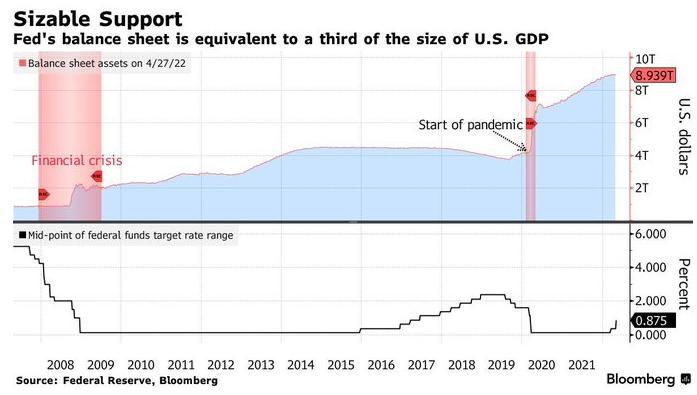

本月早些时候披露的数据显示,目前美联储资产负债表总规模已达到8.94万亿美元,其中,美联储持有的美国国债规模约为5.77万亿美元,占比为64.5%;MBS约为2.72万亿美元,占比为30.4%。两项合计高达8.48万亿美元,占了资产负债表总规模的95%。

本月初,美联储在议息会议上宣布将利率上调50个基点,并从6月1日开始渐进式缩表:减持国债和MBS的最初规模分别为每月至多300亿美元和175亿美元,合计475亿美元;后续缩表规模将在三个月的时间里逐步提升至每月至多600亿美元和350亿美元,合计950亿美元。

纽约联储的最新缩表路径

根据纽约联储的最新预测显示,到2024年底之前,美联储的缩表规模平均将为每月800亿美元。这一数字相较5月议息会议上宣布的单月950亿美元上限较为接近。

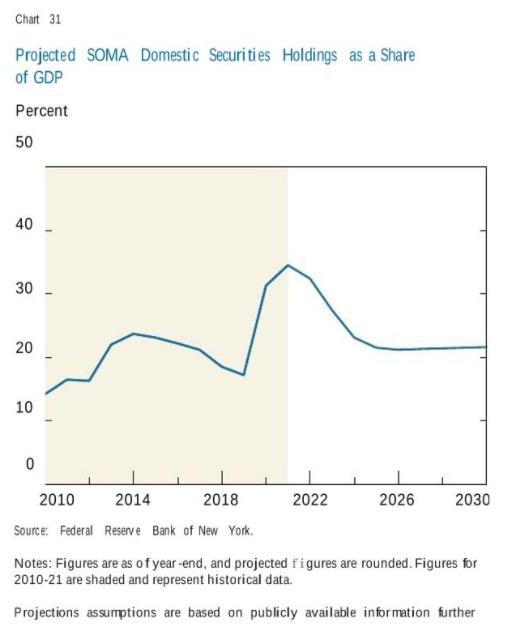

截止去年年底,美联储的资产负债表持仓规模约相当于美国名义GDP的38%(2020年底时这一数字为34%)。

纽约联储预计,通过持续三年时间的缩表,到2025年年中,美联储的资产负债表持仓可能降至相当于美国GDP约22%的水平附近,此后,资产负债表规模则会再度开始增加。

该报告还显示,在缩表期间,美联储的投资组合构成预计将基本保持不变。到2025年底,68%的构成将为美国国债,32%为MBS。

这些预测假设未来美联储储备管理中购买的任何债券都会是美国国债。这将使投资组合配置到2030年变成大约86%是美国国债,14%是MBS。

整体而言,纽约联储最新披露的上述缩表预测,与市场预期较为接近。此前,彭博经济研究在本月美联储的议息会议后曾预计,美联储今年的缩表规模将大约为5000亿美元,资产负债表占GDP比重将从2022年第一季度的36.6%降低至2024年底的23%,从而接近疫情前的水平。

不过,话说回来,即便美联储持有的证券组合规模在三年后真的如其当前设想的路线图那样降至5.9万亿美元,这一数字依然要比疫情前不到5万亿美元的规模明显更高。正如许多业内人士近年来所担心的那样,美联储资产负债表可能早已开启了易放难收的扩张之路。

罕见提及亏损风险

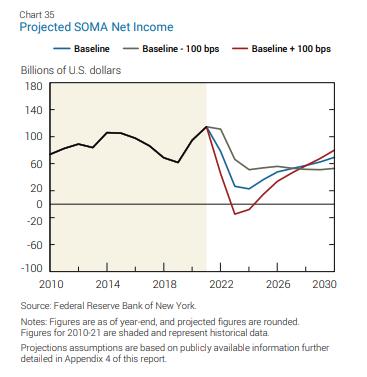

值得一提的是,在纽约联储最新披露的报告中,其还罕见提及了加息行动可能导致自身“亏钱”的风险。

纽约联储在报告中表示,如果美联储将利率提高到超出市场预期的水平,该央行可能会没有利润上缴给财政部。

加息意味着美联储将面临更高的成本来实现其货币政策目标,美联储从其持有的债券收入和提供服务来为自己提供资金,但联储也需要向把资金存放在美联储的银行、货币基金和其他机构支付利息费用。

今年3月,美联储从2021年度的收益中汇出了逾1000亿美元至美国财政部。但随着利率的上调,美联储将面临更高的支出,这些成本可能会消耗掉美联储的所有收益,乃至导致其面临损失的风险,而这将取决于短期利率的上升幅度。

由于证券的市场价格会随着收益率的上升而下跌,更高的利率也意味着美联储投资组合的市场价值已经下降,到明年,其持有投资组合的市场流通价值可能会比其面值少3000亿美元。美联储官员已经承认,如果他们选择在高利率环境下出售MBS,他们可能会蒙受损失。不过,他们的国债投资打算一直持有到期,届时全部债券面值将得到偿还。

美联储指出,更高的利率可能使美联储的负债成本更高,并增加美联储持仓的未实现损失,不过这些未实现的损失不会干扰执行货币政策的能力。