美股大变化!结算T+1来了

来源:证券时报

美股交易结算制度下周将发生改变。

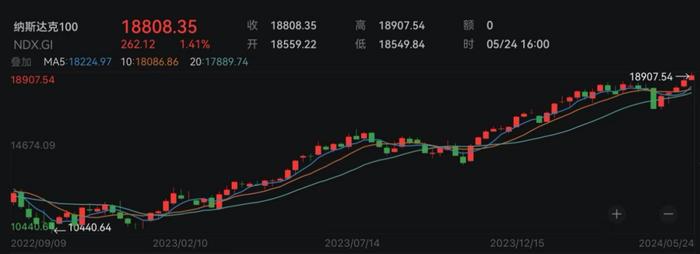

当地时间5月24日,美股三大股指集体收涨。截至收盘,道指涨0.01%,纳指涨1.10%,标普500指数涨0.70%。

从当地时间5月28日(下周二)开始,美股交易将在一天内(T+1)“结算”(完成美元与股票的兑换),而不是两天(T+2)。当前美股实行T+0交易制度,但实行T+2结算交割制度,投资者买入一只股票,当天可以卖出该股票,但是交易的结算并不是立即完成的。

纳斯达克100指数创新高

当地时间5月24日,美股三大股指集体收涨。截至收盘,道指涨4.33点,涨幅为0.01%,报39069.59点;纳指涨184.76点,涨幅为1.10%,报16920.79点;标普500指数涨36.88点,涨幅为0.70%,报5304.72点。

当日成交量为本周最低,标普500指数重回5300点大关,抹去了本周的跌幅。在英伟达和苹果等大型科技公司上涨带动下,纳斯达克100指数创下历史新高。美国10年期国债收益率下跌1个基点至4.46%。美元停止了四天的上涨势头,石油和黄金周五小幅上涨。

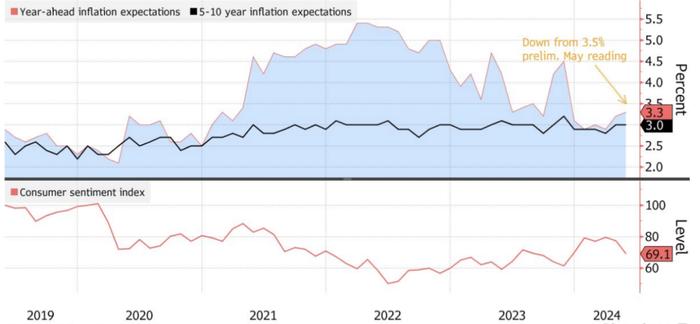

密歇根大学的数据显示,美国5月密歇根大学消费者信心指数终值69.1,预期67.5,前值67.4。消费者预计明年物价年增长率将达到3.3%,低于本月早些时候预期的3.5%。

LPLFinancial的杰夫·罗奇表示:“经过进一步审查,消费者对通胀轨迹并不那么悲观。消费者支出可能会放缓,从而缓解经济需求方面的通胀压力。”

经济学家认为5月份消费者前景黯淡,原因是劳动力市场基础的裂缝日益扩大,以及人们意识到利率可能会在更长时间内保持较高水平,从而影响了集体情绪。

美股交易结算T+2缩短至T+1

从当地时间5月28日开始,美股交易将在一天内“结算”(完成美元与股票的兑换),而不是两天。

据了解,对于“T+1”转变的原因,主要是因为2021年年初,以游戏驿站等廉价股票为中心的“迷因股”交易热潮突显了更新市场基础设施的必要性。由于社交媒体帖子的影响,业余交易者大量购入这些股票,导致像RobinhoodFinancial这样的零售交易平台运营商在两天的结算期内不得不为这些交易提供担保。随着股价及其交易量和波动性的上升,Robinhood开始限制购买这些股票,以确保有足够的资本覆盖担保金,这一行为引发了零售交易者的强烈反对以及监管机构和国会成员的审查,从而促使监管机构开始推行“T+1”的结算制度。

而关于“T+1”的好处,美国证券交易委员会表示,较短的结算窗口意味着买卖双方在交易完成前违约的可能性降低。这一转变意味着经纪商的保证金要求降低,并且高交易量或波动性迫使经纪商限制交易的风险也将降低。此前,美国国债和共同基金已经实现了“T+1”结算。

美国证券交易委员会还表示,“T+1”可能会增加一些操作风险。随着新规则的最终确定,美国证券交易委员会委员马克·乌耶达表示,结算时间减半将意味着投资者解决交易过程中的错误以及监管机构阻止欺诈行为的时间更少。

对于为何不实时“T+0”结算制度,美国证券交易委员会主席加里·詹斯勒表示,现代技术可以将交易流程缩短为“当天结算(T+0或T+晚间)”。这将进一步降低一方或另一方在结算前违约的风险。但证券业和金融市场协会表示,这种变化需要对市场运营进行昂贵的修改。该组织表示,“T+0”可能会导致更多“失败交易”和欺诈,因为修复不正确的结算指令或发现合规问题的时间会更少。

对于美国以外的投资者来说,也需要尽快适应这一变化。据彭博社报道,美国股票交易结算时间减半将使美国股市与每天交易额7.5万亿美元的全球货币交易市场脱节,而全球货币交易市场通常需要两天才能完成。许多试图购买美国资产的海外机构需要提前获得美元,以确保他们及时拥有美元来完成交易。如果不这样做,可能会导致某些购买完全失败。亚洲的经纪商和投资者也将面临着特殊的时间紧迫性挑战,他们需要在美国市场收盘前执行交易,以便满足时间上的要求。纽约时间是交易“确认”的最后期限,这是结算前的最后一步。

管理着28.5万亿欧元的欧洲基金和资产管理协会警告称,多达700亿美元的每日货币交易可能会因美国结算周期加快而面临风险。

不过,许多公司此前已提前做足了准备。巴美列捷福投资股份有限公司(BaillieGifford)等一些基金选择将交易员转移到美国。木星资产管理公司也提前购买了美元,而更多的公司则寻求外包其外汇交易。美国存管信托和清算公司(DTCC)去年赞助的一项调查发现,一半以上员工人数不足10000人的欧洲金融公司正计划将员工转移到北美或雇用夜班员工。

投资公司协会等金融贸易团体表示,他们的行业正在为转型做准备,银行已经制定了过渡计划,以应对任何潜在的问题。他们特别关注5月29日所谓的双重结算日——届时旧“T+2”周期的美股交易将与第一批“T+1”交易同时到期。

消息面上,“T+1”也正在改变一些银行的长期决策。例如,法国兴业银行的证券服务部门延长了部分员工的工作时间,而花旗集团则将其部分团队迁往吉隆坡并采用周二至周六的时间表,而不是典型的周一至周五的时间表,以更好地与美国交易周保持一致。

英伟达引发拆股趋势?礼来加投减肥药近400亿元

板块方面,标普500指数十一大板块10涨1跌。其中,通讯服务板块股票领涨,医疗保健板块股票下跌。

热门科技股多数收涨。超微电脑、高通涨超4%,特斯拉涨超3%,Meta、英伟达、美光科技、阿斯麦、英特尔涨超2%,台积电、奈飞、苹果、博通涨超1%,德州仪器、谷歌A、微软小幅上涨,礼来、亚马逊、思科小幅下跌。

礼来跌0.13%。据礼来周五表示,目前已在印第安纳州黎巴嫩的新制造工厂再投资53亿美元(约合人民币384亿元),这是之前投资的两倍多,以满足对其减肥和糖尿病药物不断飙升的需求。

礼来表示,新投资总额将达到90亿美元,将有助于提高礼来强效减肥药Zepbound和糖尿病治疗药物Mounjaro的产量。据了解,Zepbound和Mounjaro这两类药物在美国目前依旧短缺,预计到今年第二季度,大多数剂量的供应仍十分有限。礼来在上个月的投资者电话会议上也表示,预计随着产能的增加,Zepbound的供应在近期和中期将继续保持相对紧张的情况。

礼来公司首席执行官大卫·里克斯表示:“今天的公告是我们公司历史上最大的制造业投资,我们相信,这代表了美国历史上合成药物API制造方面最大的单一投资。”

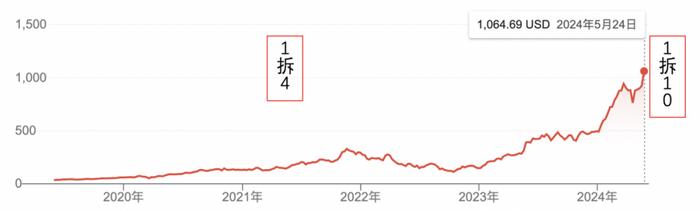

英伟达涨2.57%。最近,英伟达宣布了拆股计划——1拆10,此举可能引发科技行业内的类似趋势。根据美国银行的一份报告,目前有多家知名科技公司的股价较高,可能会采取相似的拆分措施。报告中指出,标普500指数中有36家公司的股价超过500美元/股,微软和Meta这些大型科技公司也接近这一门槛。此外,博通、S超微电脑、ServiceNow和奈飞等公司也可能是拆分的候选者。美国银行认为股票拆分虽然在基本面上并不改变投资者的持股价值,但心理上可能使股票显得更具吸引力,尤其是对零售投资者而言。过去的数据显示,股票拆分后的一年内,这些公司的股票往往会实现较强的回报。例如,英伟达在2021年拆股后(1拆4),股价即走出了上行的表现。

特斯拉涨3.17%。据媒体援引知情人士称,特斯拉自3月起在上海超级工厂减少了畅销车型ModelY的产量,减产幅度至少达到10%以上,由于电动汽车制造商之间的激烈价格战,特斯拉不得不调整其生产策略。根据中国汽车工业协会的数据,ModelY在中国的产量自去年同期以来已经大幅下降,3月和4月的产量分别比去年同期低17.7%和33%。今年前4个月,特斯拉在中国共生产了287359辆ModelY和Model3汽车,较2023年同期下降5%,其中Model3产量增长10%。

特斯拉在周四发布的最新报告中省略了到2030年每年交付2000万辆汽车的目标,分析师称这是该公司正在远离电动汽车、将重点转向机器人出租车的另一个迹象。该公司一直在加速转型,押注人工智能的突破以带来新的收入增长。

Meta涨2.67%。当地时间周五国竞争市场管理局(CMA)称,Meta已提议在其FacebookMarketplace平台上限制使用其他广告商的某些数据,这是其向CMA提交的提案修正的一部分。去年11月,CMA初步接受了Meta的承诺,这些提议包括让Meta平台上做广告的竞争对手能够选择不将他们的数据用于改进FacebookMarketplace。

英国的竞争监管机构已暂时接受这些提议的修改,并邀请利益相关方就此事发表意见。公众咨询将于6月14日结束。此外,关于Meta此前接受的提案的其他可能的变更,并未向外公布。

同样在去年11月,亚马逊也承诺不使用来自竞争对手的市场数据,以确保第三方卖家在其平台上能享有公平的竞争环境。

谷歌A涨0.83%。代表航空公司、酒店和零售商的游说团体敦促欧盟科技监管机构确保谷歌在做出改变以遵守科技规则时考虑他们的观点,而不仅仅是只听取大型中介机构的意见。包括欧洲航空公司集团、酒店集团Hotrec、欧洲酒店论坛、欧洲零售业协会、欧洲电子商务协会等早在3月份就曾表示担心新规则会给他们带来不利影响。

据这些团体表示:“我们的行业严重担心目前的DMA解决方案和要求可能会进一步影响到我们。初步观察表明,这些变化可能会严重损害我们的直接销售收入,因为中介机构将获得优惠待遇。”欧盟科技监管机构目前正在调查谷歌可能存在的DMA违规行为,据谷歌官方博客称,搜索结果的新变化给大型中介机构和聚合商带来了更多的流量,而酒店、航空公司、商家和餐馆的流量则减少了。

责编:刘珺宇