财报前瞻 | 薪酬增压、成本高企导致净收入“崩溃”,联合包裹的股息实力表现如何?

作者|PatrickDoyle

编译|华尔街大事件

摘要:在过去的几个月里,UPS的股价下跌了约20%,对于那些担心看涨股票的人来说,期权市场目前正在为看跌期权提供丰厚的溢价。

UPS目前代表着相当不错的价值,收入和净收入都大幅增长,资本结构也比以往好得多。

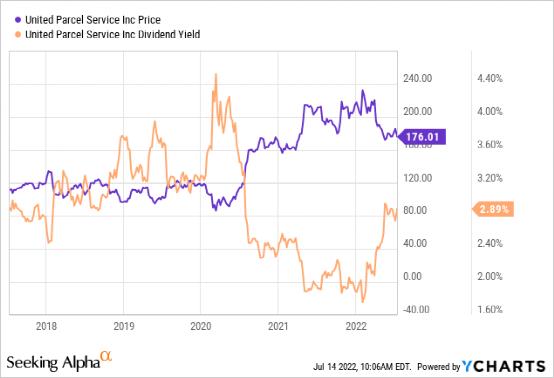

例如,手头现金代表大约3.5年的股息支付,长期债务和租赁义务在一年内大幅下降。尽管如此,股价接近多年低点,我认为股息收益率已回到合理水平。

01

财务数据

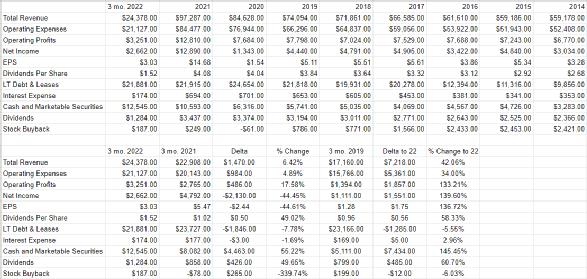

尽管最近一个季度的收入与去年同期相比增长了约中个位数(6.4%),但净收入绝对崩溃了,下降了约21亿美元,即44.5%。

这里的罪魁祸首是燃料成本上涨了51.2%,以及“投资和其他收入”的暴跌,比2021年下降了约91%。

不过,与2019年同期相比,情况看起来要好得多。2022年前三个月的收入比2019年高出42%,净收入翻了一番多,增幅略低于140%。其原因归结为过去几年收入的增加。

具体而言,2019年3月季度末至2022年3月季度末期间收入增加了72亿美元,抵消了支出的增长。

换句话说,尽管费用在低端增加了24.7%(薪酬和福利),而在高端增加了58.4%(燃料),但该公司现在的利润比以前要高得多。

与此同时,该公司在过去几年中显着改善了资本结构。长期债务和租赁义务比去年同期下降了约7.8%,现金和有价证券比去年同期高出约55%。

UnitedParcelServiceFinancials(UPS投资者关系)

02

股票估值几何?

简单来说,我喜欢看价格与某种经济价值的比率,比如收入、销售额、自由现金等。

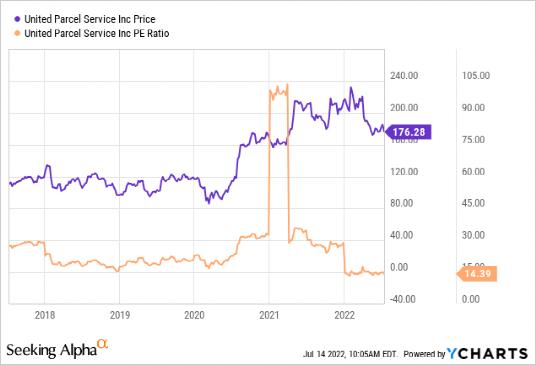

我希望看到一家公司以低于整体市场和公司自身历史的价格交易。在我之前关于UPS的说明中,我感叹股票以约31.3倍的市盈率易手。

快进到现在,这个比例更具吸引力,如下所示:

YCharts提供的数据

在投资者支付的费用低于几年前的同时,他们获得的收益却更多,具体如下:

YCharts提供的数据

在我看来,这家公司现在比很久以前强大得多。尽管如此,市场为1美元的收益支付的费用仍低于长期以来的水平。此外,在我看来,股息得到了合理的覆盖。

UPS股价很有可能继续下跌,但这并不是一个持续性的问题,从来没有人一直以绝对最低价格购买,重点不是试图以绝对最低价格买入,重点是在股价低于其价值时买入。在我看来,它们目前的价格低于其价值。