【申万宏源策略|23Q2基金持仓深度】显著增配有业绩支撑的数字经济算力链

//以下节选自申万宏源策略行业比较在2023.07.24发布的《显著增配有业绩支撑的数字经济算力链——23Q2公募基金持股分析》一文中 //

【报告主要内容】

1.总量视角:二季度市场震荡磨底,公募基金赚钱效应继续走弱,基金净赎回规模扩大,基金高仓位减仓,风险偏好继续回落,基金重仓股估值溢价回落,整体配置向均衡进一步扩散。

公募基金净值涨幅中位数均为负增长,小规模基金继续占优:偏股混合型、普通股票型、灵活配置型基金2023Q2净值涨幅中位数分别为-3.5%、-3.3%和-1.9%,优于创业板指(-7.1%)、科创50(-5.7%)、沪深300(-4.9%)和中证500(-4.6%),差于上证指数(-1.8%)和国证2000(-1.4%)。同时,由于整体市场的震荡磨底,不同规模的公募基金23Q2净值涨幅中位数也均为负增长,但小规模基金依然相对占优。23Q2规模在0-1亿元以及1-10亿元的基金净值涨幅中位数均为-2.6%,而规模在50-100亿元以及100亿元以上的基金净值涨幅中位数在-4%到-6%之间。

基金净赎回规模扩大,增量资金有限,存量博弈继续:2023Q2新基金发行424亿份,较上季度有所回落,同时赎回量进一步扩大至981亿份,基金呈现净赎回状态,增量资金有限。

基金仓位高位回落:23Q2基金仓位于高位有所回落,但当前仓位仍处于历史较高水平(23Q2普通股票型、偏股混合型、灵活配置型基金整体仓位分别下降1.1、1.3和1.3个百分点至88.5%、86.8%和75.7%)。

23Q2公募基金持仓风险偏好继续回落:从PE角度来看,普通股票型+偏股混合型+灵活配置型基金重仓股PE(TTM)小于0和50倍以上金额占比从23Q1的29.5%继续回落至23Q2的28.4%,PE(TTM)在0到30倍之间的金额占比从23Q1的36.8%继续上升至23Q2的47.4%。从PB角度来看,PB(LF)5倍以上金额占比从23Q1的54.6%回落至23Q2的49.0%。而PB(LF)在0-5倍的金额占比从23Q1的45.4%上升至23Q2的51.0%。

23Q2公募持仓继续向均衡扩散:23Q2公募基金持仓前100的公司中出现22家“新面孔”(23Q1为17家),占持股金额比例为12%(23Q1为9%);基金前10只、前20只和前50只重仓股持股市值占比继续回落,均较23Q1回落1个百分点至19%、26%和40%。同时,按前十大重仓股测算,2023Q2有8.4%的基金从具有明显的风格特征向均衡配置切换。

2.风格配置:继续加仓中小成长。

港股总体配置占比略有下降,结构上通信、石油石化、汽车、公用事业等行业提升明显:23Q2港股的配置占比为9.1%,较上季度回落0.8个百分点,但结构上通信、石油石化、汽车、公用事业行业提升明显,纺织服饰、食品饮料、煤炭、电子、地产下降较多。

A股延续加仓中小成长,减仓大盘成长和大盘价值:代表大盘成长和大盘价值的上证50、沪深300和创业板指的配置系数23Q2分别较上个季度下降0.09、0.05和0.08,但以中证500、中证1000和国证2000为代表的中小成长盘风格配置系数分别继续提升0.06、0.13和0.09至1.13、1.05和0.73。

先进制造和科技(TMT)是基金风格切换的主要方向:以主动型权益类公募基金前十大重仓股的风格持股市值占比大于40%为阈值(视为风格主题基金),23Q2共有超过七成的基金具有明显风格特征。其中,科技和先进制造是23Q2基金风格切换最重要的两大方向,分别有8.9%和6.5%的基金向其切换。

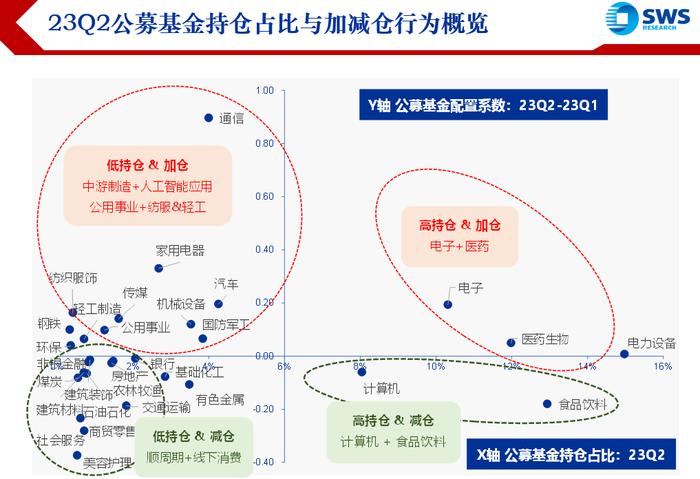

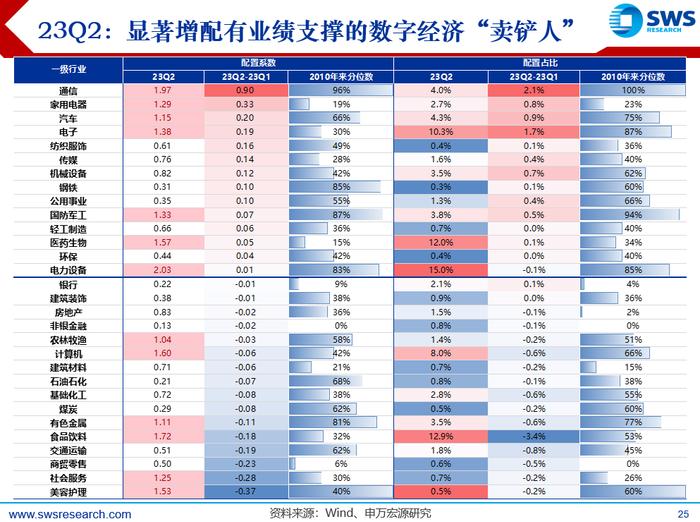

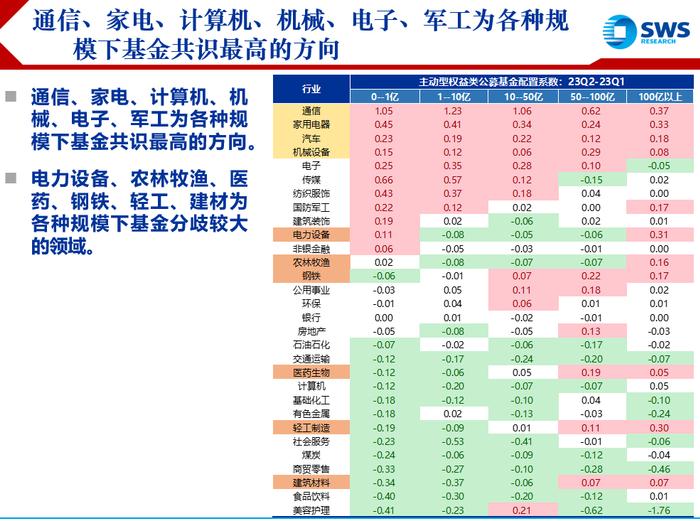

3.行业配置:23Q2数字经济、人工智能板块有所分化(人工智能终端应用及上游硬件获得加仓,中游偏“软”遭减仓),非新能源相关的中游制造(机械/汽车/军工)是不同规模基金的一致审美,部分消费(家电/纺服/轻工/医药)获得加仓。

不同规模基金对中游行业23Q2审美偏好一致:把主动型权益类公募基金按照规模划分为0-1亿、1-10亿、10-50亿、50-100亿、100亿以上5组,这5组资金在23Q2对通信、家电、汽车、机械、军工均进行加仓,但在电力设备、医药、轻工、建材、钢铁、农林渔牧等行业上,不同规模的基金进行了不同操作,体现出其审美的不同。

TMT:显著增配有业绩支撑的数字经济“卖铲人”。具体而言,上游算力等硬件(通信/电子)以及人工智能下游应用(传媒)获得加仓,中游“软件类”计算机遭减仓。23Q2TMT板块整体配置系数为1.44,处于历史38%分位,持仓占比为24%(历史最大为2015Q1的32%),中长期视角而言,行业赛道的切换仍在进行中,资金对新赛道的认可需要一定时间。2023Q2通信、电子和传媒配置系数分别提升0.90、0.19和0.14至1.97、1.38和0.76,其中通信配置系数已处于2010年来96%分位,电子和传媒则处于30%和28%的分位水平,而计算机配置系数于2023Q2下降0.06至1.06。具体而言,加仓通信设备/消费电子/半导体等,减仓数字媒体/影视院线/光学光电子/软件开发/广告营销等。从主题角度而言,数字经济、人工智能以及信创相关概念主题(如AI算力/光模块/人工智能/机器人/智能驾驶/游戏/等)均获加仓。

先进制造:汽车/机械/国防军工为各种规模基金一致认可的方向,而新能源则出现分歧。汽车(乘用车/摩托车及其他/汽车零部件等)、机械设备(通用设备/自动化设备/工程机械)以及国防军工(航海装备/地面兵装/军工电子/航空装备)均获加仓,配置系数分别提升0.20、0.12和0.07至1.15、0.82和1.33。而电力设备持仓占比触碰20%阈值后连续第四个季度回落,但23Q2持仓占比仍有15.0%,处于历史85%分位。目前不同规模资金对其分歧较大,0-1亿元以及100亿元以上的基金于23Q2加仓,1-10亿、10-50亿以及50-100亿的基金于23Q2减仓。具体而言,23Q2加仓电池化学品/锂电池/光伏辅材/电网设备/风电设备,减仓光伏加工设备/光伏电池组件/能源金属/锂电专用设备/硅料硅片等。

医药医疗:整体延续上个季度加仓状态(主要是10亿元以上的公募基金加仓),23Q2配置系数提升0.05至1.57,处于历史15%分位,持仓占比为12.0%,处于历史34%分位。其中诊断服务/化学制剂/医疗耗材/中药/医药流通/体外诊断/血液制品等均获加仓,而医疗服务(医疗研发外包/医院)、线下药店/疫苗等遭减仓。

金融地产:金融地产板块配置系数于23Q2继续下降0.02至0.25,续创历史最低水平。其中除保险外,其余行业均遭到减仓。

消费:经济复苏进程低于预期,消费板块23Q2大幅减仓,23Q2配置系数较23Q1下降0.09至1.35,处于历史17%分位,其中线下服务类继续遭减仓。23Q2主要加仓的方向为低估值、低配置的家用电器、纺织服饰、轻工制造,配置系数在2023Q2分别提升0.33、0.16、0.06至1.29、0.61、0.66,而线下服务链美容护理、社会服务、商贸零售以及食品饮料配置系数分别下降0.37、0.28、0.23和0.18至1.53、1.25、0.5和1.72,位列所有行业之最。具体而言,加仓文娱用品/个护用品/白色家电/家电零部件/纺织制造/养殖业/服装纺织/食品加工/服装家纺/一般零售/饰品/专业服务/调味发酵品/厨卫电器等,减仓医美/互联网电商/酒店餐饮/饲料/动物保健/旅游零售/白酒/非白酒/化妆品/家居用品/旅游及景区等。

周期:继续减配,但央企主题领域继续加仓。2023Q2周期板块配置系数下降0.07至0.54,处于2010年来64%分位。具体来看,周期板块23Q2主要加仓成本端受益的电力,周期里的中游(钢铁/油服工程/金属新材料/铁路公路/水泥/造纸/装修装饰/基建)等,减仓油气开采/能源金属/煤炭/石油石化/基础化工等。但从主题角度来看,中字头央企指数、大基建央企指数、中特估指数成分继续加仓。

4.新旧赛道切换历史复盘:中长期视角而言,资金对数字经济领域的配置未完待续。

历史上市场新旧赛道的切换,资金轮动的周期至少需要1年,但大抵不超过3年,这背后既有拥挤度问题,也有基本面此消彼长的问题。通常而言,上一个景气赛道的高实体回报率往往会带来大量供给,未来将会对行业自身周期带来压力(如2022年的新能源),也有可能行业处于高景气时政策变化也会导致行业后续压力(如2012年的食品饮料、2015年的互联网金融),与此同时,其他行业则可能由于自身缩表出清(如2019年的光伏)或是技术拐点出现(如2012年的电子)或是政策托底支持(如2013年的医药,2016年的周期和地产链,2021年的新能源)而导致景气度底部回升,吸引资金迁移。

但资金对新赛道从最初的认识到最终的全面认可可能需要数年之久,资金目前在数字经济领域的配置尚在进程中。上一轮互联网浪潮最早从2010年公募就已开始进行配置,但最终于2015年全面认可,新能源最早从2016年开始获得公募配置,但最终于2022年全面认可。

5.行业配置系数和估值百分位的综合情况:

高配置&高估值(配置系数>70%分位&估值>70%分位):加仓:游戏/航海装备,减仓:酒店餐饮/医疗美容/航空机场。

高配置&低估值(配置系数>70%分位&估值<30%分位):加仓:电池/航空装备/诊断服务/血液制品/个护用品/金属新材料/油服工程,减仓:其他医疗服务/航运港口/工业金属/化学原料/城商行/小金属。

低配置&高估值(配置系数<30%分位&估值>70%分位):加仓:教育,减仓:旅游及景区/互联网电商。

低配置&低估值(配置系数<30%分位&估值<30%分位):加仓:消费电子/地面兵装/电网设备/照明设备/白色家电/保险/体外诊断,减仓:数字媒体/证券/多元金融/股份制银行/饮料乳品/家居用品/疫苗/玻璃玻纤。

6.结论:2023Q2在TMT高位震荡、市场缩量震荡磨底、经济预期放缓的市场背景下,资金风险偏好进一步回落,向低估值、均衡配置迁移。短期内,部分性价比较高(配置处于低位、估值合理)、基本面预计继续改善且享有二季度日历效应的行业(如电子、医药、汽车、军工、一带一路等行业或主题)以及近期调整过的TMT板块或有表现机会。中长期而言,根据资金轮动以及资金对新成长赛道的认可规律依然重申数字经济、人工智能、自动化以及医药相关战略性配置机会。

7.风险提示:1)公募基金仅为市场资金的一部分,不具有全面代表性;2)基金季报数据有时间滞后性;3)本文分析均以基金季报披露的前十大重仓股为口径,与基金全部重仓股相比存在一定误差。

//以下节选自申万宏源策略行业比较在2023.07.24发布的《显著增配有业绩支撑的数字经济算力链——23Q2公募基金持股分析》一文中//