君实生物某股东拟减持 2020年上市即巅峰两募资共86亿

中国经济网北京9月25日讯 君实生物(688180.SH)昨日晚间发布关于持股5%以上股东减持股份计划的公告。公司于近日收到上海檀英投资合伙企业(有限合伙)(以下简称“上海檀英”)及上海檀正投资合伙企业(有限合伙)(以下简称“上海檀正”)出具的《关于君实生物减持计划告知函》。

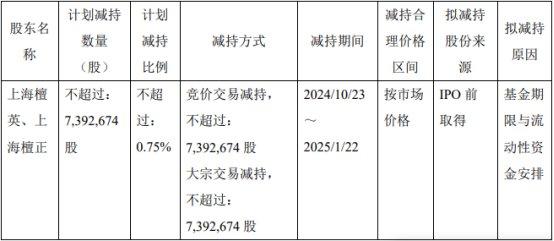

上海檀英及上海檀正计划通过集中竞价、大宗交易的方式减持其持有的公司股份数量合计不超过7,392,674股,合计减持比例不超过公司总股本的0.75%。

其中,拟通过集中竞价交易方式减持的,在任意连续90日内减持股份的总数不超过公司总股本的0.75%,自公告披露之日起15个交易日后的三个月内进行;拟通过大宗交易方式减持的,在任意连续90日内减持股份的总数不超过公司总股本的0.75%,自公告披露之日起15个交易日后的三个月内进行。

上述股份的减持价格按市场价格确定,上述减持计划进行期间,公司如发生派息、送股、资本公积金转增股本、配股等除权除息事项,前述减持股份数量将进行相应调整。

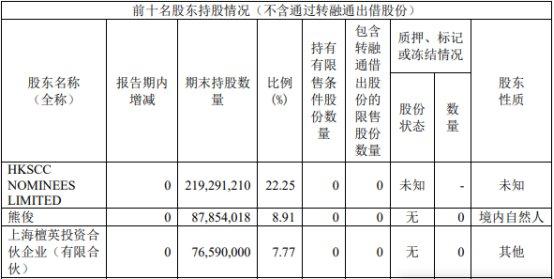

截至公告披露日,上海檀英及其一致行动人上海檀正合计持有公司股份78,852,000股,股份性质均为A股,占公司总股本的8.00%。其中,上海檀英持有公司76,590,000股,占公司总股本的7.77%,上海檀正持有公司2,262,000股,占公司总股本的0.23%。上述股份均为公司首次公开发行股票并在上海证券交易所科创板上市前取得的股份,且已于2021年7月15日起解除限售并上市流通。

截至2024年6月30日,上海檀英为公司的第三大股东。

君实生物于2020年7月15日在上交所科创板上市,发行数量为8713万股,发行价格为55.50元/股,保荐机构、主承销商为中国国际金融股份有限公司,联席主承销商为国泰君安证券股份有限公司、海通证券股份有限公司。

上市首日,君实生物股价最高报220.40元,此后该股一路震荡下滑,目前该股处于破发状态。

君实生物首发募集资金总额为48.36亿元,扣除发行费用后,募集资金净额为44.97亿元,较原计划多17.97亿元。君实生物2020年7月8日发布的招股说明书显示,公司计划募集资金27.00亿元,分别用于创新药研发项目、君实生物科技产业化临港项目、偿还银行贷款及补充流动资金。

君实生物上市发行费用为3.39亿元,其中保荐机构中金公司及联席主承销商国泰君安证券、海通证券获得保荐及承销费用3.20亿元,容诚会计师事务所(特殊普通合伙)获得审计、评估及验资费用590.00万元,北京市嘉源律师事务所获得律师费用616.50万元。

君实生物2022年度向特定对象发行A股股票募集资金。根据中国证监会出具的《关于同意上海君实生物医药科技股份有限公司向特定对象发行股票注册的批复》(证监许可[2022]2616号),公司获准向特定对象发行人民币普通股7,000.00万股,每股发行价格为人民币53.95元,募集资金总额为人民币3,776,500,000.00元;扣除各项发行费用合计人民币31,697,205.06元(不含增值税)后,实际募集资金净额为人民币3,744,802,794.94元。实际到账金额为人民币3,759,350,000.00元,包括尚未支付的其他发行费用人民币14,547,205.06元。上述资金已于2022年11月23日到位,容诚会计师事务所(特殊普通合伙)对公司本次向特定对象发行股票的资金到位情况进行了审验,并于2022年11月24日出具了容诚验字[2022]230Z0337号《验资报告》。募集资金到账后,已全部存放于公司开设的募集资金专项账户内。

经统计,君实生物两次募集资金合计86.13亿元。