可持续方法论|台风过后,供需强劲的海风产业如何增强竞争力

进入九月,海上风起云涌,秋台风来得格外猛烈,东南沿海地区海上风电场严阵以待。

据中央气象台,9月6日超强台风“摩羯”以62米/秒风速登陆中国海南省文昌市;进入北部湾后强度不减反增,中心附近最大风力60米/秒,成为有气象记录以来北部湾的最强台风。9月16日清晨,台风“贝碧嘉”登陆上海浦东,最大风力14级(42米/秒),成为建国以来登陆上海的最强台风。

台风过境后,明阳智能、电气风电等厂家纷纷表示其装机的海上风电场上千台风机全部安然无恙,海上风机的抗台风性能经受住了考验,可靠性和经济性将共同推动中国海风市场快速增长。

海风成为首批CCER项目的主导类型

暂停多年的中国核证自愿减排量(CCER)重启后一直备受关注。9月初,全国温室气体自愿减排注册登记系统及信息平台首次对新方法CCER项目进行挂网公示。截至9月22日,陆续公示了39个项目,包括海风22项、光热5项、造林10项、红树林2项。根据公示信息,这些项目年减排量总计约1190万吨,其中海风项目约1100万吨,占比超九成;按首个监测期3年计算,若项目全部签发,将产生近3600万吨CCER。(注:作者根据项目公示信息计算)

这些挂网公示的项目未来有望进入碳市场,既增加碳市场活力,也激励企业参与减排、特别是参与海风项目减排,提升海风项目的投资回报,有利于海风长远发展。

全球海风市场快速增长

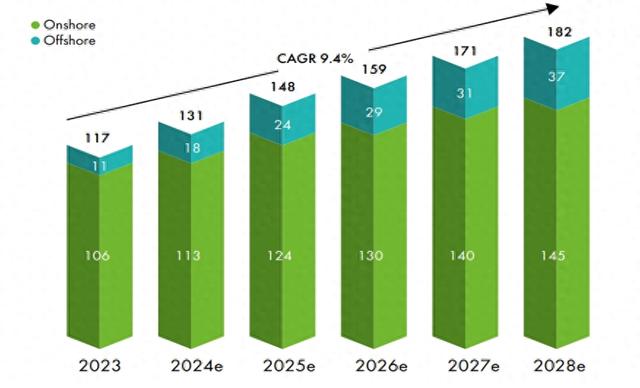

全球风能理事会(GWEC)发布的《全球风能报告(2024)》称,未来五年全球风电新增装机容量有望从2023年的117GW增长到2028年的182GW,复合年均增长率约9.4%;其中海风新增装机规模有望从2023年的11GW增长至2028年的37GW,复合年均增长率约27.5%。

2024-2028年全球风电新增装机规模展望。单位:GW资料来源:全球风能理事会(GWEC),《全球风能报告(2024)》,P151,2024年

全球风能理事会认为,全球80%以上海风资源位于水深超过60米的深远海区域,漂浮式风电技术以及解决方案未来将进一步释放深远海风电的潜力。《全球风能报告(2024)》预测,中国和欧洲将在短期内继续主导全球海风市场增长,2024-2025年将占据超过85%的市场份额;2026年开始,美国和亚太地区的新兴市场份额将增长,预计新增5-8GW的海上风电;2028年底,中国和欧洲以外的年度安装量可能占总新增量的20%以上。

欧洲各国携手推动海风建设。2022年5月,北欧四国(德国、丹麦、比利时和荷兰)签署《埃斯比约宣言》,承诺到2030年海风累计装机达65GW,到2050年累计装机达150GW;同年8月,欧洲八国签署《马林堡宣言》,计划到2030年波罗的海地区海风累计装机提升至19.6GW,达到目前七倍水平。

中国海风市场供需强劲

中国是全球最大的风电生产基地,风力发电机、轮毂、机架、叶片、齿轮箱、轴承等产量占全球的60%-70%。欧洲海风产业链已离不开中国,虽然没有大批进口中国整机,但必须从中国获得电缆、传动装置甚至钢塔等零部件。近几年,国内整机单机容量、叶轮直径等已赶超欧洲,价格优势显著,国内企业正抢占欧美巨头的市场份额,并在东南亚、中亚、拉丁美洲、非洲、印度等地获得大量订单。

据《漂浮式风电技术现状及中国深远海风电开发前景展望》和《中国风电发展路线2050》数据,中国50m水深近海范围内,风电技术可开发资源量5亿千瓦,水深超过50m的深海风电技术可开发资源量超过20亿千瓦,相当于近海风资源的4-5倍。

2023年中国累计海风装机量占全球的50%,已连续三年保持最大海上风电国家。现阶段主要是近海项目,“十四五”时期,重点开发建设山东半岛、长三角、闽南、粤东、北部湾等五个千万千瓦级海上风电基地;深远海风电开发的港口、航道以及生态等限制因素少,随着深远海海风、海上能源岛、海风与海洋油气田深度融合等领域的推进,未来海风都将是主力军和关键。

海风面临的技术经济挑战

海风前景可期,近几年吸引大量投资,市场竞争驱使企业不断做大风机,向着塔架更高、功率更大、叶片更长发展,中国风电企业每年都刷新全球最大单机、最远、最深海域风电的纪录,这也意味着关键零部件的供应链、海上施工能力以及制造工艺需要全面升级。

制造方面,主轴是海风整机的关键部件,尺寸大、直径超出了市场上大部分轴承机床的装载能力,且需要在海上盐雾环境下工作20年,质量要求非常严格,国内目前大功率机型的主轴和高端轴承配套仍主要依赖进口。

生产性服务方面同样面临挑战。直径最大的单桩重量超2400吨、长度超100米,运输、安装、打入、植入施工等均面临巨大挑战。另外,海上的盐雾、海浪、台风等恶劣的环境因素,还易造成塔筒结构刚度变化、导管架腐蚀疲劳破坏,对产品质量和安装工艺质量的要求都更为严格。

因此,中国海风项目装机量与招标量差距较大,过去两年,海风行业招标量巨大,但较多项目存在延期现象,实际装机量不及预期。已建成的海上风电场,单机投资成本更大,一旦出现问题,高额维修成本可能大幅拉低收益水平,特别是极端天气,可能造成运维成本成倍增加。

如何增强海风产业竞争力

首先,应以自主创新打造海风装备的可靠性。基于中国海上风电场开发、总机制造等环节的产业基础优势,行业领军企业需构建冶炼、铸锻、热处理、检测等工艺流程的极限制造能力;行业协会筛选共性关键技术和重大创新节点,组成联合攻关联盟,推动关键零部件配套企业的技术突破和升级;同时全面推进设计、服务、运维等创新薄弱环节。

其次,建设海风母港,促进供应链紧密协作。丹麦的埃斯比约港(Esbjerg,国际最大海风产业集群)有200多家上下游企业,可为半径1000公里的海上风电场提供完备的配套服务,每年供应量占欧洲海风市场的80%。中国应在优势风电园区基础上打造海风母港,进一步提升产业集聚度。

吸引的市场主体包括:1.风机整机制造商;2.海上风电场业主;3.安装船公司;4.风电场建设和总包公司;5.运行和维护公司,提供如海上升压站、水下工程服务、风电机组运维服务、安装船只维护业务以及海上人员和货品运输、安保、救生支持和驱逐守护作业等服务;6.服务性公司,提供人员安全、救援、涂装、海缆、高压和检验以及专业物流服务;7.设计管理类公司,设计海上风机基础和变电站、项目计划和管理。对于第1-4类子行业大多为央企、地方国企,需通过市场激励促使供应链紧密协作;对于第5-7类子行业需加大产业政策力度,培育布局“专精特新”中小企业,打通供应链的“堵点”和“断点”。

第三,增强多元化金融支撑体系。鼓励金融机构设立海风产业风险投资母基金或海风子领域专项基金,吸引民营资本、风险投资(PE/VC)等社会资本以股权形式投资海风企业,并以“投贷联动”形式加大对海上风电的融资规模;鼓励开发海风投资信托产品、海风基础设施(REITs)基金,推进海风企业大型设备融资租赁平台建设,开发海风设备买卖、租赁业务;鼓励保险机构开发适用于海上风电的保险产品,促进海风企业风险互助合作,降低运营风险,鼓励再保险机构参与,以分散建造、安装、营运等风险。

第四,加大力度培育海风人才。长三角、珠三角等海风产业发达区域应依托优质高校资源,打造具有鲜明海工科技特色的海洋人才集群,形成大学、研究院、高等职业学院、企业教育培训中心的多层次、全门类的海洋装备人才教育培训储备体系,同时促进风电企业和人才的国际交流。

第五,积极推进海风的国际化。优势企业通过在海外建立生产基地、与国际合作伙伴共同开发项目等多样化的途径扩大全球业务;同时通过参与海外证券交易所等资本市场融资,提高自身的国际知名度和市场竞争力。

(作者梁朝晖系上海社会科学院应用经济研究所副研究员)

————

“可持续方法论”专栏,旨在理清城市在可持续发展中遇到的棘手问题,并提供解题思路与方案。