【华泰策略|海外流动性】缩表讨论惊起一滩鸥鹭,影响几何

核心观点:美联储缩表的情绪影响更大,A股内生性仍然更强

昨天公布的12月FOMC会议纪要显示,美联储对缩表讨论进度超市场预期,多数官员认为1)开启缩表的适当时机在首次加息后;2)缩表节奏或较上一轮更快。我们综合考虑上一轮周期中加息至缩表和开始讨论缩表至落地的时滞,预计美联储或在22Q4-23Q1开始缩表。美债影响上,缩表相较于加息,对长端利率影响或更大;美股方面,缩表对美股影响可能大于上一轮,或集中体现在22Q1。对于A股,中美货币政策错位下,国内去滞动力更强,宽货币仍有空间,维持大势前平后升、Q2~Q4行情更扎实的判断,短期板块排序泛电子链>泛地产链>泛电力链,Q2后泛电力链超额收益或再启。

今时不同往日:本次缩表讨论的边际变化

虽然12月FOMC发布会上鲍威尔就指明联储官员讨论了缩表事宜,但会议纪要披露的内容显示这一讨论相当充分。与上一轮缩表相比,本次披露的核心边际变化在于:1)加息与缩表之间的时滞可能缩短。官员们认为,开启缩表的适当时机在首次加息后vs上一轮缩表在加息开始后近两年(彼时已加息四次)。2)缩表节奏可能加快。纪要显示,多数美联储官员认为,本次联储资产负债表缩减节奏或较上次更快。

落子何处:缩表可能开始于22Q4-23Q1

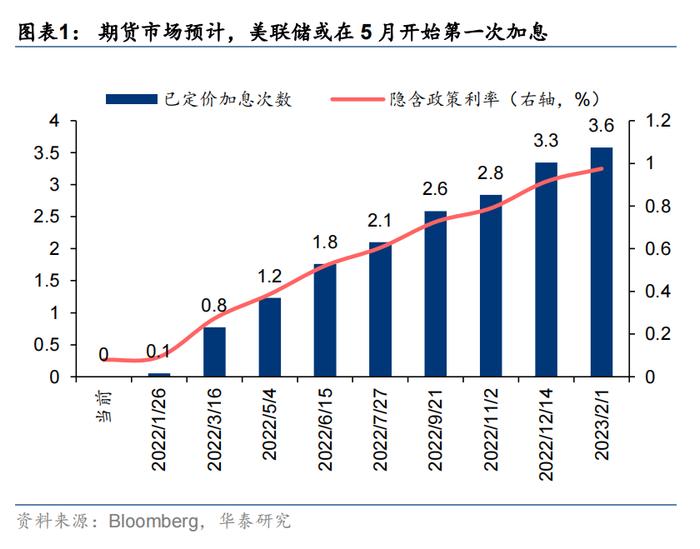

缩表的节奏取决于加息的节奏,目前期货市场隐含的加息时点自5月起,全年或加息3次。基于此,我们考量以下几点:1)开始加息后至缩表的时滞——上一轮加息四次后开始缩表,以此推断,缩表应在明年Q1,但考虑到本次时滞可能缩短,我们将此作为缩表的最晚时间;2)开始讨论缩表后至实施的时滞——上一轮多数联储官员同意缩表在2017.3,至2017.10开始实施,以此为参考,本轮缩表应在今年Q4。当然,12月会议时,奥密克戎毒株尚未在美国广泛传播,仍需关注疫情变化对美联储政策路径的影响。整体而言,我们判断,美联储缩表或落子于22Q4-23Q1。

对美国市场的影响:美债vs美股

美债:加息传导通过价,由短向长,短端利率上行幅度更大,或致收益率曲线趋平。缩表传导通过量,影响被抛售或不再续作的品种,相较于加息,或对长端利率产生更大影响(截至2021.12,5年以上国债占美联储持有国债42%)。美股:高估值的科技股仍然可能首当其冲,不过,上一轮缩表时,标普500走势并未出现本质逆转。尽管如此,目前美国通胀根源更多在于供给端的供应链瓶颈和低劳动参与率,缩表对美股影响可能大于上一轮,但这种影响或集中体现在22Q1,市场充分计入缩表预期后,Q2-Q4可能回归盈利主导,目前彭博对2022年全年标普500指数的EPS增速预计为8.82%。

对A股的影响:政策错位下,A股仍然内生性更强

2022年中美货币政策错位,中国经济核心矛盾在“滞”,美国经济核心矛盾在“胀”。美联储“压胀”压力大,货币政策偏紧;中国央行“去滞”动力强,政策制定“以我为主”,宽松仍有空间。美联储收水预期或对交易型北向资金产生影响,但外资在A股尚处于配置期,其对于配置型外资影响有限。板块上,我们维持2022.1.3《短期择线:泛电子>泛地产>泛电力》观点,短期内,政策传递速度上,宽货币>宽信用>盈利增长,对应泛电子>泛地产>泛电力。在21Q4生拔估值效应减退,电新估值中枢回到21Q2-Q3后,盈利驱动因素将再度带动泛电力链超额收益,这一时点约在22Q2。

风险提示:变种病毒对经济影响超出预期;中国政策宽松不及预期。

信号与噪声系列:

【20220103】短期择线:泛电子>泛地产>泛电力

【20211226】思内观外,“再平衡”行情将延续

【20211219】岁末资金面遭内外扰动,但影响有限

【20211212】中央经济工作会议:五点投资指引

【20210815】围绕电力链的“哑铃型”配置

【20210808】推高赛道股的5点因素二阶导放缓

【20210801】波动过后话阔天空—“脱钩”绝非本意,市场亦需呵护