中信证券:2022年大事件 看这一篇就够了

2022年大事件,看这一篇就够了!

来源: 中信证券

2019年初,为了方便大家把握全年事件驱动投资机会,中信证券投资顾问部事件驱动策略团队重磅推出【年度事件驱动投资日历】,涵盖了宏观、政经、产业等高价值重磅事件。

市场热点频现,这份初心始终不变

从2019年开始,每年初【年度事件驱动投资日历】都会与大家准时见面。今年,【2022年度事件驱动投资日历】继续升级,包含2021年复盘,2022年大势判断、主线展望、投资日历4大部分,助您把握全年事件驱动投资的主旋律!

2021年市场复盘

2021年市场波澜不惊,宽基指数以宽幅震荡为主,行业之间分化明显。

从投资方向来看,碳达峰、碳中和相关的能源主题,成为2021年的大赢家,新能源汽车、光伏、风电等新能源主题,以及煤炭、有色金属等资源品呈现两翼齐飞的格局,消费产业整体低迷。

从时间的维度看,春节之后抱团瓦解的回撤,以及年中阶段对于周期板块系统性行情的把握,成为全年投资业绩的胜负手。

如果选择对2021年市场影响最大的事件驱动投资关键词,当属海外流动性、双碳、新冠肺炎疫情、反垄断、地产信用事件。

年初美债收益率的快速上行,影响了全球权益市场的风险偏好,A股中估值处在高位的核心资产出现抱团松动,大幅下跌。一季度的市场调整之后,市场开始酝酿新的主线,政策和宏观基本面同时影响了新主线的形成。

Delta疫情在二季度爆发,一方面冲击了场景类消费需求,另一方面出口高景气加剧了原材料和出口产品供需错配的矛盾,叠加2020年底,中央提出“双碳”目标的因素,资源品价格飙升,周期股和电子板块都有不俗表现。

三季度的洪涝灾害加剧了这一趋势,反映在市场上,就是周期板块和新能源产业链表现火爆,消费板块持续低迷。与此同时,反垄断、教育双减等互联网行业监管举措持续推进,地产行业信用事件发酵,对相应的板块也造成了较大冲击。

古人云,祸兮福之所倚,机会往往是下跌带来的。8月初,保利发展的实控人和管理层增持,拉开了地产板块反弹的序幕,并在之后逐渐扩散到其他核心资产。通胀预期下,以食品饮料为代表的消费品纷纷提价,消费板块逐渐回暖;年底的中央经济工作会议释放明确的稳增长信号,地产产业链也开始走强,市场再次出现了明显的风格切换特征。

2021年重要事件与指数走势

数据来源:Wind,中信证券投资顾问部

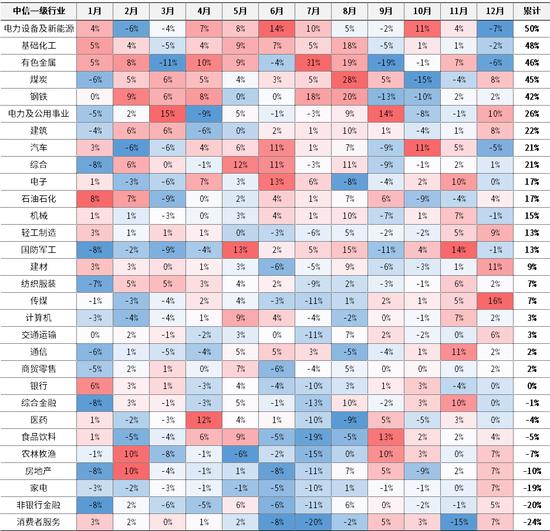

2021年各行业涨跌幅情况

数据来源:Wind,中信证券投资顾问部

2022年市场判断

2022年,市场预计仍以结构性机会为主,自上而下与自下而上都有机会可以挖掘。

基本面的角度,今年是疫情的第三年,疫情对于宏观经济的冲击会趋于平复,宏观经济将逐渐回到长期的增长轨道上。但是从中微观的层面,部分结构性问题仍有待修复,各行业间将出现显著差异。此外,上游成本的提升,猪周期交替,将会带动CPI为表征的通胀逐季上升。

货币政策的角度,中央经济工作会议重提“坚持以经济建设为中心”,表明稳增长仍是2022年的主基调,2022年宏观政策预计整体偏宽松。一方面,地产等行业的局部风险仍有待化解,为政策提供了底线,另一方面,美联储Taper和加息为政策提供了上限。目前利率处于相对低位,货币较宽松,下一阶段“宽信用”的着力点是需要跟踪的方向。

市场流动性的角度,投资者结构愈发成熟,市场机构化程度会不断提升。外资长期增配A股的趋势不变,但是如果我们回顾去年的市场,能否回避春节之后的阶段性回撤,决定了很多投资者或基金产品的全年业绩。考虑到美国将在2022年逐渐进入紧缩周期,阶段性的流动性扰动仍不得不防。

估值的角度,板块间存在较大分化,消费板块、新能源板块仍处在相对高位,金融等传统蓝筹处于低位。周期板块近两年业绩波动较大,对于宽基指数的估值形成扰动,特别是表征中小盘股票的宽基指数,估值指标可能存在一定失真。

2022年主线展望

2022年各季度重点投资主线概况

展望2022年,从时间的维度来看,一季度需要重点关注稳增长政策落地的情况,包括银行的信贷投放以及政府财政发力情况。之后就要关注政策传导实效,密切关注地产产业链的复苏进程。

从投资主线的角度,可以重点关注通胀、新基建、改革、景气度反转、元宇宙等主线的投资机会。

❶ 通胀主线,包括养殖、食品等。

本轮猪肉价格下跌从2019年10月开始,已经超过2年,按照4年左右的猪周期来看,下行周期已接近尾声。2021年下半年,养猪企业普遍陷入亏损,加速产能出清,2022年大概率将看到猪肉价格企稳。猪价企稳,原油价格中枢抬升,疫情防控常态化之后的消费需求释放,将推升CPI。食品类公司在2021年底普遍提价,2022年利润将得到体现。

通胀相关的养殖、食品企业,2022年业绩增长具备较高确定性。

❷ 新基建主线,包括储能、通信等。

中央经济工作会议强调“要保证财政支出强度,加快支出进度”,“适度超前开展基础设施投资”,亦要求“坚决遏制新增地方政府隐性债务”,我们预计下一阶段稳增长过程中,新基建将是重要发力点。

新能源快速发展,对于储能提出了较高要求。电网等相关领域投资,仍然值得期待。但是考虑到部分预期已在2021年兑现,因此需要把握景气度和估值的匹配节奏。5G同样是新基建的重要领域,在年初财政发力阶段也可关注。

❸ 改革主线,包括券商、军工、国企改革等。

在高质量发展的道路上,改革可以说是永恒不变的主题。各领域改革红利不断释放,带来众多投资机会。

2022年全面注册制将落实,基金投顾等创新业务方兴未艾,券商仍有表现机会。考虑到2022年宏观政策前置预期较强,市场强势阶段可能更多体现在上半年,券商板块预计也将呈现类似节奏。

军工领域一直是改革的重点,定价机制改革、集团整合的效果正在逐渐显现。强军是我国的重要战略,军工行业高景气持续,目前估值相对合理,在2022年仍有表现机会。

2022年也是国企改革三年行动方案的最后一年,国资整合料将保持高节奏,国企公司中将不乏自下而上的投资机会。

❹景气度反转主线,包括家电、旅游酒店、港股互联网龙头等。

2021年地产行业出现了一定的结构性风险,年底阶段政策频繁释放呵护信号,地产产业链上的低估值品种出现配置良机,例如家电。

随着疫情不断演变,预防和治疗手段不断丰富,2022年可能存在疫情对生活影响减轻的情况,受到疫情压制的场景消费有望迎来修复,典型行业即旅游酒店。

此外,2021年是互联网行业监管的大年,行业更加规范有序。2022年行业环境有望边际缓和,带来行业龙头的估值修复。考虑到港股互联网龙头目前仍处于下跌趋势,因此对于拐点的把握需要密切关注政策风向和舆情变化。

❺ 元宇宙主线,包括传媒、消费电子等。

元宇宙是2021年异军突起的概念,实际上仍是VR的延伸。元宇宙涉及的行业众多,既有内容相关的传媒行业,也有设备相关的消费电子行业。

传媒行业经历了多年的寒冬,不少公司已经跌出价值,这时如果有基本面的催化,容易出现正向预期差。消费电子行业仍处于高景气且估值相对合理的阶段,是当下科技板块中,性价比相对较高的板块。

2022年事件投资日历

温馨提示

1、关于国内数据:每月的国民经济运行情况新闻发布会将公布上月主要经济数据,1、4、7、10月还将公布季度经济数据。2月暂停一次;中国人民银行每月发布金融统计数据报告,一般在上半月公布,以10-12号为主;中国汽车工业协会一般会在每个月10-15号公布汽车行业产销数据。

2、关于海外数据:海外议息、经济数据按北京时间,其他海外事件按当地时间。美联储议息后3周左右公布会议纪要。

3、关于国内重要会议:中央政治局会议每年召开多次,其中4月底、7月底、10月底、12月中这几次对于经济形势判断及政策方向具有更强指导意义,建议重点关注;中央全面深化改革委员会近年来平均每年召开5-6次,平均2-3个月一次;投资日历中的事件信息来源主要参考统计局网站、政府网站、财经媒体、网络大数据等多种信息渠道,与最终实际情况可能存在偏差,请以实际情况为准。