头部券商并购重组,小券商是不是不值得去了?

随着中国金融市场的不断壮大,券商行业也经历了多次的变革与调整。

头部券商并购重组,一直以来喊话很久了,上周五又再次在金融会议上提出。

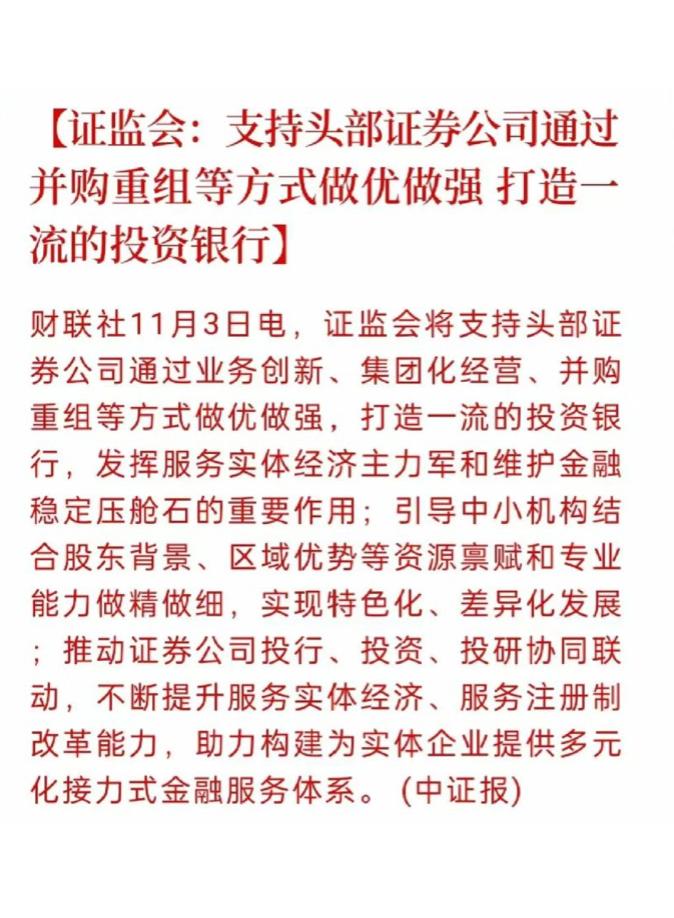

11月3日,证监会支持头部券商并购重组,培育一流投资银行和投资机构。

国内券商的特点,多而不大,大而不强。光A股上市券商就50多家,但业务同质化严重,在国际上竞争力不足。

关于券商合并,网上传的消息也是一大堆。

其实在2019年,证监会就曾表态“支持打造航母级头部券商”,然而,大规模的合并却一直没有出现。

相反,小券商的数量似乎在不断增加,这一次的重组是否会有所不同,是否真的会付诸实践呢?

如果头部券商重组,小券商是不是不值得去了?

一、券商并购潮再次来袭

证监会支持头部证券公司并购重组等方式做优做强,这个事在四年前提过一次。

当时国金大涨跟这个消息有很大关系。证监会表态将加大中长期资金引入力度并支持头部证券公司并购重组。

那么,这次券商并购重组到底是什么逻辑?

1、券商整合了多少次?

首先,我们先看看券商并购重组的历史记录。

自上世纪90年代以来,中国券商行业经历了多次整合与重组,旨在提升行业整体实力。

1995年万国证券与申银证券改组为申银万国;

1999年年初,国泰证券合并君安证券,成立国泰君安证券。

2004年,富凯大厦启动了证券公司综合治理工作。三年间共处置了30多家高风险券商,指导重组了近20家风险券商,券商家数从综合治理前的130余家减少到108家。

2006年华泰证券收购联合证券70%股权后,将其改名为华泰联合证券,后者被置入了所有的投行业务,成为专业的投行子公司。

2008年,《证券公司监督管理条例》出台,证券行业正式进入“一参一控”时代,“分家”和“搭伙过日子”同时上演。同年华泰证券收购了联合证券;

2013年方正证券收购了民族证券、2014年申银万国与宏源证券合并、国泰君安收购上海证券、国泰君安收购上海证券51%股权后,成为上海证券的控股股东。2016年中金收购中投证券。

但2020年12月末,证监会发布公告,核准了百联集团成为上海证券的控股股东,国泰君安的持股比例降低。

2022年,方正证券的控股股东变成了中国平安。

这些变化凸显出券商行业仍在不断调整和演进之中,而最新的并购浪潮则意味着券商行业将再次经历一次深刻的变革。

2、这次券商重组逻辑

券商整合背后的逻辑多元而复杂。

一方面,通过合并重组,头部证券公司可以实现规模优势的扩大,提高综合实力,降低成本,从而更好地应对国际金融市场的竞争。

同时,整合后的公司可以更好地利用各自的资源,提供更丰富多样的金融产品和服务,满足客户需求。

另一方面,这种整合还可以帮助提高行业整体的监管效能。减少了零散的小券商,有助于监管部门更好地监督和管理,降低了系统性风险。

所以无论是大券商,头部券商,还是小券商,其实都有一个未来整合的合并预期。

这就看谁的运气好了。

未来券商的发展模式一定是“小+小”合并,成为中;然后中+中合并成为大;

大+大合并成为头部;头部+头部合并成为航母;

然而,券商合并的进展并不总是一帆风顺。

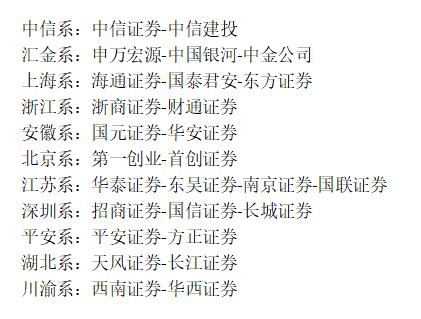

国联证券+民生证券:国联集团同为两家证券的控股股东,国联集团已竞拍获得民生证券30%股权,但民生证券股权被冻结,不知何时解冻。

方正证券+平安证券:中国平安为两家证券同一控股股东,不符合证监会要求的一参一控的要求,需要解决同业竞争问题,已提上日程。

太平洋+华创阳安:两家合并基本已经明牌,由华创收购太平洋,去年已提请证监会批复,但目前没有进度更新。

首创证券+第一创业:首创集团除了是首创证券的控股股东,还是第一创业的第一大股东。

信达证券:中国信达集团在处置不良资产、参与企业并购重组、提供综合金融服务过程中,会派生大量的财务顾问、资产证券化、债务重组和债转股项目,这都将成为信达证券特色发展的业务来源。

二、头部做大做强,将带来哪些影响?

1、头部做大,缩减人员

目前国内有超过100多家证券公司,这100多家证券公司做着几乎相同的业务,包括证券经纪、自营、投行、资产管理等,这使得行业内存在大量重叠和同质化的业务,缺乏差异化竞争优势。

可以说,国内证券公司业务几乎没有差异化。也就是说,没有证券公司是不可被替代的,特别对于中小券商来说,市场上并不会因为它们的离开而产生太大的影响。

因此,中小券商被头部券商收购或合并,在内部业务协同的支持下,可能会有更好的发展前景。

在全球范围内看,即使是国内的头部券商,也与国际一流投资银行存在明显差距。

如果我们的目标是培育一流的投资银行,那么首要任务就是实现规模的扩大,随之而来的是实力的强化。

那么中小券商显然就是合并下的炮灰。

证券业的合并是大势所趋,没有人可以阻挡。

既然是合并,就有人去人留的问题,但是从总方向上看,人员优化也是不可避免的。

在合并过程中,重复的岗位和业务将被精简,不可避免地导致部分从业者失去了工作。

这意味着平均薪酬可能会下降,同时留给大家的坑也变少了。

合并重组可能导致行业内的人员竞争加剧。那些幸存下来的从业者将面临更加激烈的竞争,需要不断提升自身的技能和综合素质,以适应新的市场环境。

2、打造一流的投资银行?

这一场变革,是要打造金融的航母券商。

证券公司通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行。

很多小券商,不过是地方保护的产物,就是赚个佣金,并没有什么实际价值。

将这些小券商整并入大券商,通过集团化运营和资源整合,将原本分散的小而弱的力量转化为更大而更强的实力。

这不仅有助于提高综合实力,降低运营成本,还能更好地与国际金融巨头如高盛、大摩等进行竞争,从而推动中国金融行业走向强大。

一方面,随着金融市场对外开放程度的不断加深,外资从参股券商到控股券商,再到外商独资券商开始出现。

合并重组成为实现这一目标的关键手段之一,通过整合资源、降低成本、提高效率,证券公司可以更好地满足客户需求,创造更多价值。

三、小券商是不是不值得去了?

证券行业在发展过程中先后经历了分业经营、综合治理、一参一控、市场化并购四次并购浪潮。

近年来,证券行业整合分化进程提速,券商间通过并购重组实现规模扩张、实力提升。

例如今天的行业龙头中信证券,在多年的发展中也是通过无数次并购一步步壮大,实现了总资产的跨越式增长,跃居行业龙头位置。

对于证券行业并购案例频现的主要原因,一方面,佣金率明显下降和全面注册制的大背景下,券商竞争转向专业化、综合化业务,头部券商综合业务优势带来市占率持续提升,行业集中度提升趋势进一步凸显。

中小券商通过外延并购有望弯道超车,快速做大,实现规模效应和业务互补。

另一方面,差异化监管思路下,头部券商在创新业务资质等方面具有明显先发优势。

中小券商是指没有国家资本支持,没有上市公司背景,以个人或少数股东投资设立的券商机构。

而国资背景是指拥有国家资本支持,有上市公司背景,有国有资本投资的券商机构。

中小券商的优势是规模小,灵活性高,可以快速响应市场变化;缺点是投资资金少,资质条件不足,服务范围有限。

国资背景的优势是投资资金多,资质条件全面,服务范围广;缺点是规模大,灵活性较差,反应市场变化较慢。

引入国有资本的大多属于中小券商,转让原因包括控股股东自身出现问题或在财务需求下主动转让所持有股权。

而国资背景实力相对雄厚,可以满足证券业对证券公司控股股东的要求。

小券商到底值不值得去呢?

我想说的是,实习期间积累经验是最为主要的,实习留用的机会渺茫,所以,实习期间考虑最多的是学到东西,大小平台就没有那么重要。

就像是我在前面说的,证券公司的业务大同小异,如果不是求职时期,实习就不用考虑那么多。

这样来看,是不是说求职就不能去小券商呢?

也不能完全这么说,因为一直以来我强调的都是入行为主。

什么是入行为主呢?

如果你收到的offer没有大券商的,只有相对来说是小券商,那你还秉承着小券商不值得去的观念,是不是傻呢?

先入行,有个坑位,即便后面出现什么变动,那么这个时候你的选择机会也是比没有入行多的。

所以,大家要认清现实,不要死脑筋,记住,先入行。