新加坡国际金融中心发展经验及启示

转自:当代金融家

新加坡作为亚洲重要的国际金融中心,近年来综合实力不断增强,与中国香港的差距逐步缩小。在2022年9月22日发布的《全球金融中心指数》(GFCI)中,新加坡反超中国香港成为亚洲排名第一。本文分析了新加坡国际金融中心的特色和发展历史,发现新加坡最初主要凭借东南亚区位优势和开放的金融政策,打造离岸金融特色。近年来,新加坡已逐步摆脱离岸业务局限,业务重心逐步向全球拓展,有意与中国香港竞争成为欧美和亚太地区联结的枢纽。中国香港可借鉴新加坡发展经验,借助互联互通机制优势,在完善自身金融市场建设的同时,对内做好与中国内地的金融协同,对外深化经济金融合作,巩固和发展其国际金融中心地位。

1

新加坡国际金融中心作用日益增强

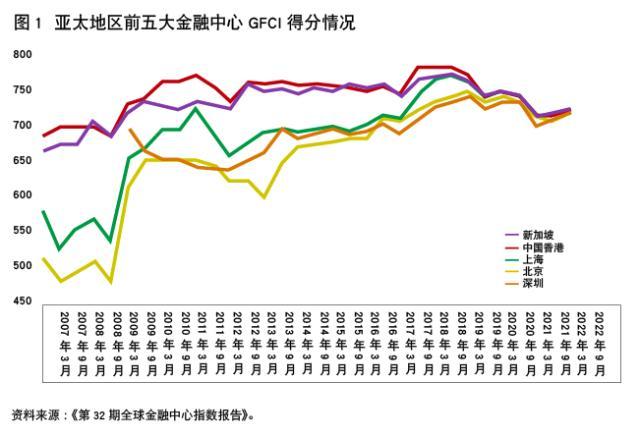

新加坡首次超越中国香港成为亚洲第一的国际金融中心。近年来,新加坡国际金融中心地位稳步抬升,根据英国智库Z/Yen和中国(深圳)综合开发研究院联合发布的《全球金融中心指数》(GFCI),2013年以后,新加坡与中国香港的差距逐步缩小,2022年9月22日发布的最新排名中,新加坡从前期的全球第六跃升至全球第三、亚洲第一,中国香港则排名全球第四、亚洲第二。

新加坡在多个金融细分领域均有显著提升。新加坡超越中国香港成为亚洲第一的金融中心,除在传统领域(营商环境和人力资本)保持较中国香港的领先地位外,在基础设施、金融业发展水平和声誉及综合等方面也反超中国香港。特别是金融业发展水平,新加坡从2022年3月的第13名上升至第6名,领先中国香港。在投资管理、传统金融、金融科技和专业服务等领域,新加坡较中国香港优势明显。

新加坡与全球有更加紧密的金融联结度。GFCI认为,金融中心与其他金融中心的联结紧密与否,对其发展能力具有影响。通过来自其他金融中心的评估,新加坡与全球领先的金融中心,特别是亚太金融中心均有紧密联系,吉隆坡、中国香港、上海、胡志明市、首尔等城市均与新加坡保持密切联系。根据DHL2020年全球联系指数,新加坡国际间流动(internationalflows)占比最高的十个国家/地区中,美国(15%)、中国内地(13%)和马来西亚(9%)为前三位,其余7个除英国外,全部位于亚太地区。

2

外向型发展战略打造离岸金融中心

新加坡和中国香港均为实行外向型发展战略的自由港。中国香港主要发挥内地与全球的联结作用,但新加坡与东南亚各国存在深度联系,具备成为东南亚区域金融枢纽的基础。通过提供更宽松的环境,新加坡持续吸引境外金融机构落户,并以外汇交易为突破口打造以服务境外为主的金融市场,与中国香港开展差异化竞争。新加坡一直以来被全球视为东南亚区域总部与财务中心,是亚太地区重要的离岸金融中心。

抢占亚洲美元市场先机开拓离岸金融业务。20世纪60年代,欧美银行拟在亚太地区建立亚洲美元市场。此时中国香港对外币业务征收15%的利息税。新加坡政府则率先对非居民取消外币利息税,允许银行以优惠的税制经营亚洲货币单位(ACU)业务,并取消了ACU业务的外汇管制。这些措施使得新加坡在和中国香港的竞争中脱颖而出,于1968年成功建立亚洲美元市场。随后,新加坡逐步放宽外汇管制,于1978年实现外汇自由进出,推动新加坡离岸金融业务快速发展。同时恰逢布雷顿森林体系崩塌,发达国家大量金融资本流向亚洲市场,新加坡成为亚洲美元交易中心。1970年至1976年,新加坡金融体系的国际资产负债年平均增速高达88%。

多次放宽金融市场准入吸引大量境外机构。新加坡曾实施三轮措施放宽金融市场准入。第一轮是在离岸金融业务发展初期,彼时中国香港和新加坡均严格限制银行全牌照的颁发。但新加坡另辟蹊径,于1973年单独设立离岸性执照颁给外国银行,鼓励境外银行在新加坡设立分支机构开展离岸交易。这一轮准入的放松为境外资金进入新加坡提供了机会,渣打、汇丰等外资银行开始在新加坡经营ACU业务。从1970年到1975年短短5年间,新加坡经营ACU的银行数量就从9家发展到了68家。第二轮始于20世纪80年代末,新加坡政府为鼓励金融机构在新加坡设立区域运行总部,放宽了外商拥有新加坡本地经纪商股权的最高限额,以及外资持有当地银行股权的份额限制,将外商持有本地经纪商股权的限额从49%提高到70%,外资持有本地银行比例从20%提高到40%。新加坡因此得以在20世纪90年代成为全球第十一大区域运营总部。第三轮是在亚洲金融危机后,为应对危机后的境外金融业务紧缩,新加坡金管局全方位放松了对银行、证券、保险的管制。银行方面,将银行业执照种类重新划分,并放松境外投资者持有的银行股权限制;证券方面,放宽证券交易商资格及佣金要求;保险方面,撤销了外资股权49%的上限,并开放了再保险公司(reinsurer)和自保公司(captiveinsurer)的市场准入。截至2021年年末,新加坡合计有银行159家、资本市场服务机构1107家,保险公司79家、再保险公司51家、自保险公司82家。新加坡是亚洲目前最大的自保险中心。

金融市场以外汇业务为突破口,体现较强的服务境外特点。新加坡外汇市场一直领先中国香港,源于其先天优势:首先新加坡地处欧亚非三洲交通要道,具备全天进行外汇交易的时区条件,可24小时服务全球;其次,离岸金融业务为新加坡带来了大量外汇交易和对冲风险需求,新加坡国际金融交易所与芝加哥商品交易所合作,创造了24小时外汇交易条件,将服务范围拓展至全球。1998年新加坡全年外汇期货交易量首次超越东京成为亚洲第一。2019年国际清算银行(BIS)外汇调查显示,新加坡以7.6%的全球外汇交易量份额排名全球第三、亚洲第一。在证券市场建设方面,新加坡也体现了以境外为主的服务特点。虽然东南亚地区赴新融资的企业数量有限且规模小,新加坡股票市场挂牌企业数量仅为中国香港股票市场的1/4,债券发行规模仅为中国香港的1/6。但根据世界交易所联合会(WFE)2019年的统计数据,新加坡交易所挂牌企业中境外企业占比全球最高达35%,为全球第一。

3

新加坡金融中心从区域化离岸化转向综合化全球化

早在1985年,新加坡就曾提出“以世界为腹地”的愿景。随着新加坡金融业的不断成熟和国际金融环境的变化,新加坡开始将金融业务重心从离岸转向离在岸并行发展,从东南亚区域扩展至全球,金融中心的国际化属性不断增强。

取消离岸在岸账户隔离。新加坡发展离岸金融业务之初,曾通过单独设立亚洲货币单位(ACU)账户隔离境内外风险,同时给予ACU政策优惠,推动离岸金融发展。截至2021年6月,新加坡ACU总资产已达1.4万亿美元,高于国内银行单位(DBU)的1.2万亿美元。但新加坡财政大臣Tharman在2015年的公开讲话中表示,新加坡2004年起便将金融业务的发展动力从离岸逐步转移到在岸离岸全面推进上,越来越多的外资银行在新加坡设立了经营DBU的独立子公司;加上金融危机后全球银行业监管措施发生了较大变革,使得新加坡离岸金融活动的要求和在岸金融活动逐步趋同,新加坡实施账户隔离的意义弱化。于是新加坡金管局于2015年发布调研报告,就取消DBU-ACU分账问题进行了论述,并于2020年10月宣布取消DBU-ACU分账的法案正式生效。生效后,离岸与境内银行在破产负债优先权、资产留存要求、银行账面净价值占总资产比重、股权和不动产投资限制以及集中度五个方面均享有同等待遇,对于新加坡金融业务全面发展起到促进作用。

利用财富管理成为新的全球财富避风港。亚洲金融危机使得新加坡意识到世界财富需要一个新的避险地。2001年,新加坡政府推出大规模经济再造计划,在与伦敦、中国香港、苏黎世进行比较论证后,确立新加坡成为“理财、全球业务处理和风险管理中心”。新加坡随后推出多项政策打造全球财富管理中心:一是通过直接拨款入市、提供离岸免税便利等鼓励政策吸引私募基金管理机构。截至发稿,新加坡金管局直接拨款已超22亿美元,在新加坡注册的基金经理已有962个。二是与中国香港竞争全球私人财富家族办公室的落户。统筹推进产业政策、税收政策、移民制度改革等措施,新加坡为家族办公室打造了优良的生态系统。2019年新加坡成立家族办公室发展局统筹管理;同年宣布延长与合格基金相关的免税政策并扩大免税范围;2020年通过“全球商业投资计划”为符合条件的企业家提供免税优惠和永久居民身份等。2017?2019年,落户新加坡的家族办公室已翻5倍,截至2020年年末,已有400个家族办公室落户,包含桥水基金创始人、戴森创始人等富豪。近期,新加坡政府提出富人增税的政策考虑,从新加坡2022年财政预算案来看,征税形式尚未涉及遗产税和财富税,这意味着流入新加坡的私人财富仍将以较低的成本合法化。三是注重财富管理人才培育。新加坡政府、金融业界和学者联合开展专业培训,设立财富管理学院培训投资者资金管理技能,新加坡金管局为培训提供资助。根据2020年世界银行人力资本指数报告显示,新加坡以0.88的得分居全球之首。多措并举下,截至2022年9月,新加坡资产管理规模已达4.7万亿新元(约3.3万亿美元),流入的资金推升了新加坡房地产价格,根据新加坡市区重建局(UrbanRedevelopmentAuthorityofSingapore)的数据计算,部分地段房价比2021年同期增长了28%。

4

中国香港面临的挑战及应对

应关注新加坡与中国香港国际金融中心地位的竞争。虽不像中国香港具有丰厚的中国内地资源,但新加坡和亚洲其他地区,特别是东盟的联系更为紧密,未来或将借机从中国香港转移更多的企业、人才和市场,在全球发挥更强的国际金融中心作用。此外,当前全球经济衰退风险上升,逆全球化背景下产业链重新布局,此前的产能转移或将发生逆转,表现为产能可能从其他新兴经济体重新回流至新加坡等“亚洲小龙”。新加坡或将借此机会重回全球产业链重要位置,这将进一步巩固其国际金融中心地位,对于中国香港以及亚洲新兴经济体来讲都将形成新的挑战。

中国香港可借鉴新加坡国际金融中心发展经验,进一步扩大自身优势。中国香港一直是亚洲最大的资产管理中心,资本市场保持强劲,债券市场具有韧性。当前,中国香港拥有完善的金融生态系统,完善的法律监管制度、成熟的市场基础设施、汇聚的金融中介机构与人才,使得香港成为连接内地与全球市场之间的门户。此外,粤港澳大湾区间的联系越来越紧密、金融市场“互联互通”机制不断扩容和深化,离岸人民币业务稳步发展。中国香港作为国际金融中心具备优势。未来可继续保持现有资本市场规模优势,抓住中国内地与国际资金聚集于港的机遇,借助“互联互通”机制,在内地开展对外开放合作方面发挥更大作用;与上海、北京等中国内地国际金融中心发挥协同效应,形成合力在全球金融市场发挥更大作用;加强与全球金融市场的深度联结,拓展合作领域,不断巩固和发展全球国际金融中心地位。

(作者单位为国家外汇管理局外汇研究中心)