城商行“市值之王”宁波银行交答卷!连续15年不良率低于1%,存贷增幅均超20%

城商行“市值之王”宁波银行,再一次向市场交出有辨识度的经营答卷。

三个特点尤其突出:

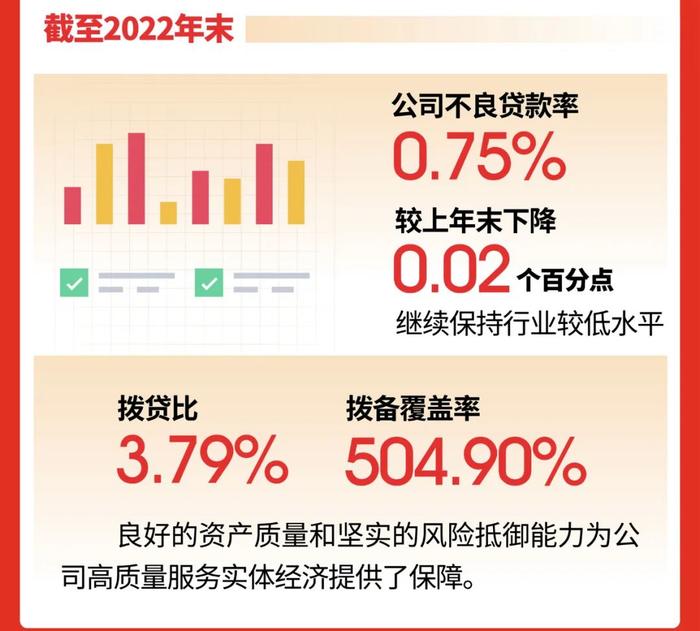

一是:资产质量夯实且风险抵御水平较高。该行2022年不良贷款余额78.46亿元,不良率续降至0.75%。由此,宁波银行也成了目前唯一一家连续15年不良率低于1%的A股上市银行。同时,宁波银行拨贷比3.79%,拨备覆盖率504.9%,均处于上市行前列。

二是:扩表明显。资产总额达到2.37万亿元,较年初增长17.39%,增幅力压资产规模跟自己同处于2-3万亿阵营的其他银行。

三是:年年分红。同花顺数据显示,虽然每10股派发的现金红利并不完全相同,但宁波银行实现了自上市以来年年分红。其累计分红15次,累计分红金额为225.97亿元。宁波银行去年实现营业收入578.79亿元,同比增长9.67%;实现归属于母公司股东的净利润230.75亿元,同比增长18.05%。公司拟向普通股股东派发现金红利,每10股派发现金红利5元(含税)。

作为银行股市盈率、市净率“尖子生”,宁波银行还在年报中披露了下阶段四大重点着力方向:一是持续深化多元的利润中心建设,探索综合化经营模式;二是持续完善全流程的风险管理体系,实施授信业务名单制引领;三是加快金融科技赋能经营管理;四是实施多层次和体系化的人才引进、提升培养和分层选拔机制。

扩表幅度领先,存贷增幅均在20%以上

目前在已出炉的上市银行2022年年报里,居民储蓄意愿之强一览无余,多家银行的存款规模在去年快速增长,增幅创出历年新高。

城农商行方面,齐鲁银行较去年初增长19.33%;苏州银行、常熟农商行、张家港农商行总存款较上年末增超15%。股份行方面,招行客户存款总额约7.54万亿元,较上年末增长18.73%;平安银行吸收存款本金较上年末增长11.8%;兴业银行各项存款余额增长9.88%。

宁波银行的存款增幅更甚。2022年,该行各项存款近1.3万亿元,比年初大幅增长23.19%。宁波银行表示,去年致力于基础客群的持续拓展、核心客户的深度经营和重点客群的专业服务,金融服务覆盖面持续扩大。

此前曾有分析师将2022年银行存款快速增长归因于两点:一是我国一揽子纾困、稳增长政策效果显现,例如减税降费、转移支付等,居民收入稳步增长;二是受内外短期因素超预期影响,宏观经济波动,居民消费活动受到一定干扰,并导致部分居民增加防御储蓄。

值得一提的是,宁波银行加强了存款分类管理,这促进负债结构优化,使得2022年吸收存款平均付息率1.77%,同比下降6个基点。

供给方面,宁波银行延续了高幅度的各项贷款增速,其去年末各项贷款近1.05亿元,比年初增长21.25%。从贷款结构来看,该行对公贷款日均规模同比增长28.26%,个人贷款日均规模同比增长17%。

宁波银行称,去年加大了信贷投放力度、积极调整信贷结构,聚焦服务国家战略和重点领域,特别是民营、制造业、进出口企业。因在资产端持续降低实体经济融资成本,同时受市场利率下行影响,资产端收息率有所下降。

具体来看,去年宁波银行对公贷款平均收息率4.44%,同比下降40个基点;个人贷款平均收息率6.92%,同比下降29个基点。

但是,通过适时调整资产负债布局,虽然宁波银行的贷款平均收息率下降了,可是存款成本付息率也下降了。所以,宁波银行在去年还是实现了利息净收入375.21亿元,同比增长14.75%。

净息差和净利差方面,宁波银行跟绝大多数已发布年报的上市银行一样,均同比有所收窄。2022年,宁波银行净息差为2.02%,同比下降19个基点;净利差为2.20%,同比下降26个基点。

经营面多点开花

用“多点开花”来形容宁波银行的业务基本面,并不违和。

首先是对公客群基础不断扩大。截至2022年末,该行对公客户总数13.53万户,较上年末新增1.81万户。宁波银行称,该行实施分层分类、专业专注的对公客户经营体系,在推进名单制、网格化营销的基础上,纵深推进战略客户、重点客户的高效引入和深度经营。

其次是零售公司板块的普惠小微业务增长迅速。宁波银行设立了普惠贷款投放专营团队,持续落实专属优惠政策,配套专项活动助力推动普惠贷款投放,积极服务普惠客户,拓展首贷户,不断提高普惠信用贷款占比。截至2022年末,宁波银行普惠型小微企业客户数18.62万户,较上年末增长125.11%;普惠型小微企业贷款余额1538亿元,较上年末增长25.86%;全年新发放普惠型小微企业贷款平均利率6.10%,同比下降7个基点。

然后是FPA(客户融资总量)站上新高,达到5973亿元,服务客户超过2500户。债券主承方面,宁波银行发行非金融企业债务融资工具3132亿元,排名全国主承销商第11位;非银融资方面,宁波银行通过公司债、租赁、保险债权计划、专项债等产品组合与服务配套,带动FPA超过2000亿元。

最后是财富管理和私人银行业务均跃升明显。宁波银行基金在代销上持续发力,搭建了现金、固收、权益、保障、另类等全品类产品线,通过市场化筛选与回溯制评定引入头部机构优质产品。该行个人客户金融总资产(AUM)达到8056亿元,较上年末增加1494亿元,增长22.77%。私行方面,该行私行客户达到17902户,较上年末增加4928户,增长37.98%;私行AUM2174亿元,较上年末增加710亿元,大幅增长48.5%。

主要参控股公司业绩浮出水面

随着年报的披露,宁波银行主要参控股公司最新经营情况浮出水面。

一是永赢基金。该公司2013年11月7日成立,注册资本9亿元,宁波银行持有其71.49%股份。截至2022年末,永赢基金总资产28.17亿元,净资产22.03亿元,公募总规模2713亿元,非货规模2081亿元,去年实现净利润1.82亿元。

二是永赢金租。该公司2015年5月26日成立,注册资本60亿元,宁波银行对其100%控股。截至2022年末,永赢金租总资产959.83亿元,净资产94.13亿元,不良率0.08%,去年实现净利润16.12亿元。

三是宁银理财。其于2019年12月24日成立,注册资本15亿元,宁波银行持有其100%股份。截至2022年末,宁银理财总资产34.78亿元,净资产31.48亿元,管理的理财产品规模为3967亿元,去年实现净利润9.14亿元。

四是宁银消金。该公司于今年1月19日在宁波新址开业,注册资本9亿元,宁波银行持有其76.67%股份。截至2022年末,宁银消金总资产81.45亿元,净资产11.67亿元,并表后实现净利润0.26亿元。