【国盛量化】公募在小盘与超小盘上的配置处于什么水平?——九月大类资产与基金研究

报告摘要

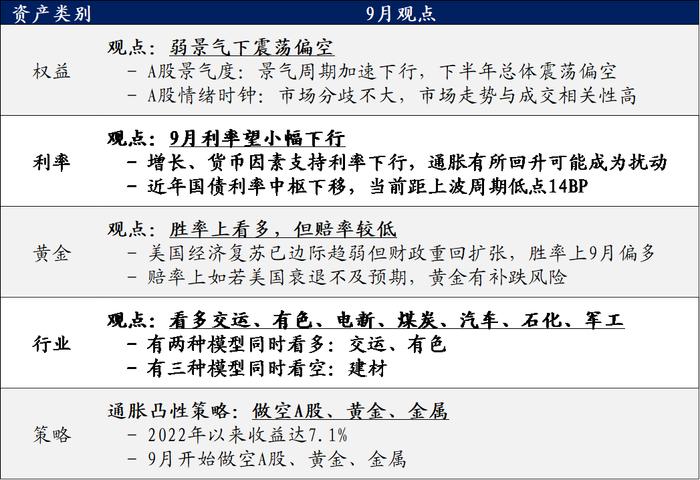

公募在小盘与超小盘上的配置处于什么水平?2022年7月以来小盘特征基金发行规模加速。2021年以来发行的对标中证1000、国证2000的基金主要为被动指数产品和专精特新主题基金。当前公募权益基金在中证1000、国证2000、超小盘的持有市值占权益总持仓的13%、10%、12%,并未达到历史高位。未来仍将陆续有小盘特征基金产品到来,但产品类型仍集中于指数,公募基金对主动的小盘特征产品仍未有过多布局。

9月大类资产观点:

权益:弱景气下震荡偏空;

利率:9月利率望小幅下行;

黄金:胜率上看多,但赔率较低;

行业:看多交运、有色、电新、煤炭、汽车、石化、军工;

策略:做空A股、黄金、金属。

基金市场全方位透析:

基金组合表现跟踪:

2022年来收益最高组合:国盛选基策略(-0.62%,超额15.89%);

2019年来收益最高组合:国盛选基策略(年化44.10%)。

1.本期话题:公募在小盘与超小盘上的配置处于什么水平?

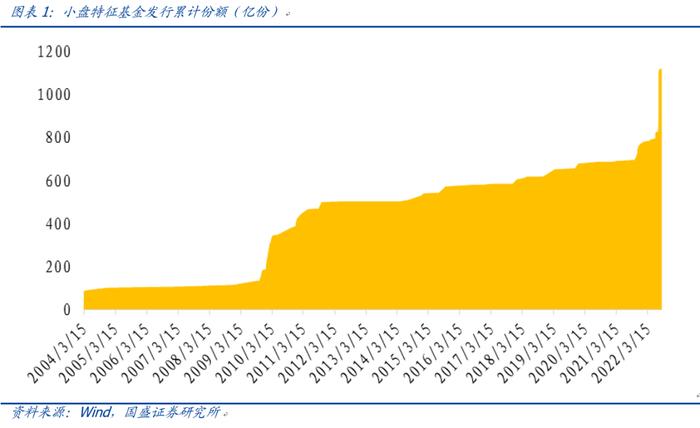

2022年7月以来小盘特征基金发行规模加速。(小盘特征指基金名称带“小盘”,或基准为中证1000、国证2000)主要为富国、易方达、广发、汇添富四家基金公司发行的中证1000ETF带来。市场参与小市值投资热情有所提升。

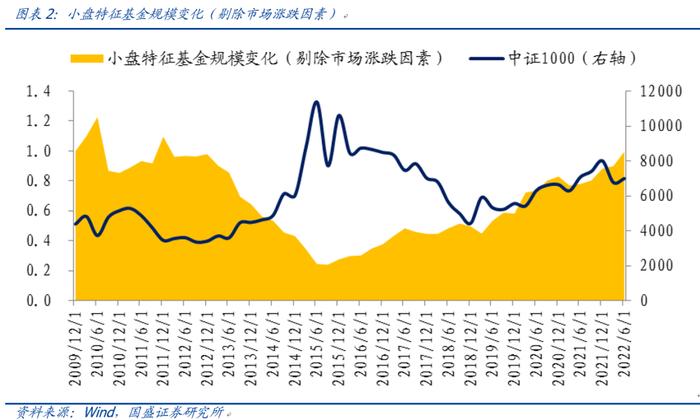

从2015年Q4以来,小盘特征基金规模(剔除涨跌因素)呈现稳定增长趋势。我们以2009年Q4的规模为1单位,剔除市场涨跌因素后可以看到,小盘特征基金在2013年小盘风格占优开始逐步被减持,2015年Q4市场大幅调整后开始逐步的增持,目前重回2009年末的水平。

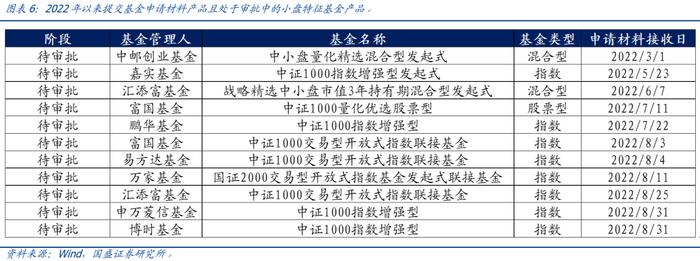

2021年以来发行的对标中证1000、国证2000的基金主要为被动指数产品和专精特新主题基金。被动产品中除中证1000指数、指增、ETF、联接以外,还有两只策略指数基金。主动产品中除了量化产品以外,主要是专精特新主题基金。

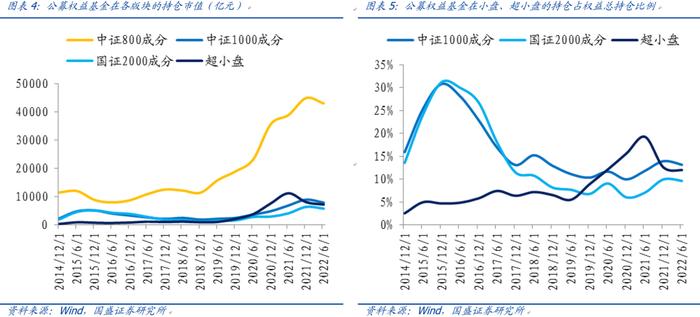

当前公募权益基金在中证1000、国证2000、超小盘的持有市值占权益总持仓的13%、10%、12%。其中超小盘指除中证800、中证1000、中证2000以外的小盘股票。超小盘的持仓市值在2019.6-2021.6期间大幅提升,2021.12有所回落,目前介于中证1000与国证2000之间。

从今年提交材料并处于申请中的公募产品来看,未来仍将陆续有小盘特征基金产品到来。但产品类型仍集中于指数,公募基金对主动的小盘特征产品仍未有过多布局。

2.大类资产量化研究

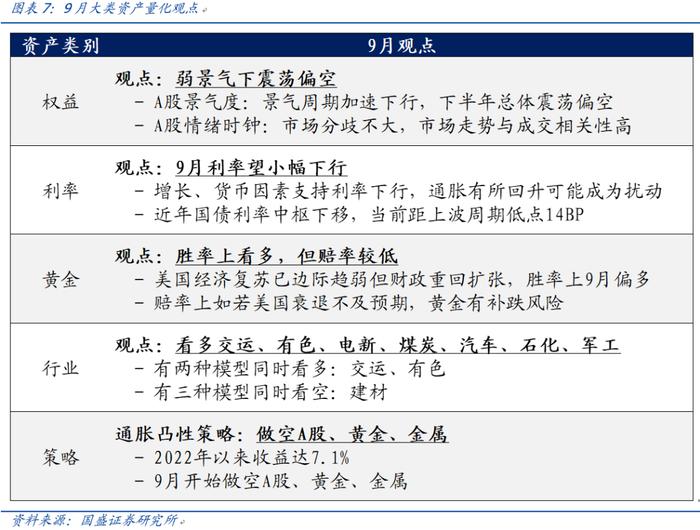

9月大类资产量化观点如下。

2.1 权益:弱景气下震荡偏空

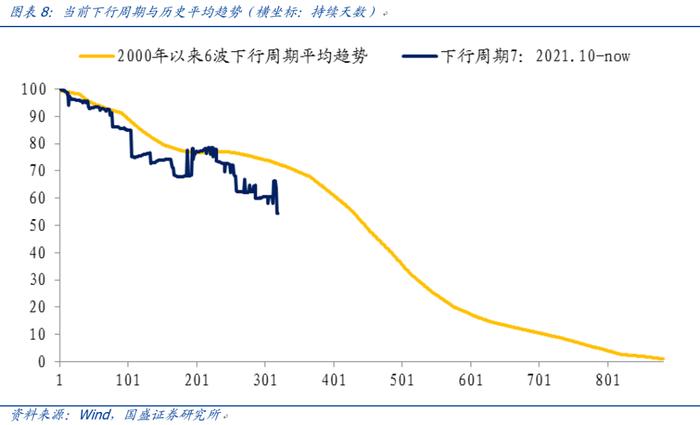

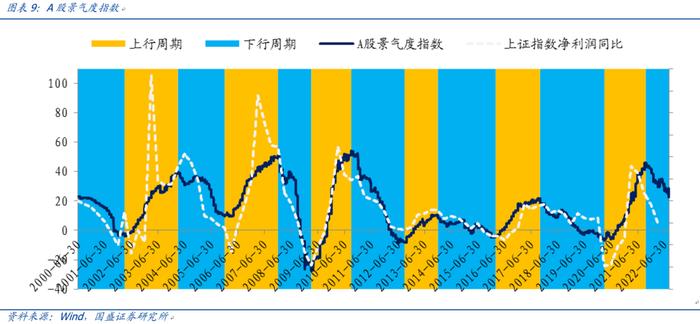

① A股景气度指数

本轮景气下行周期起始于2021年10月,至今已经过10个月,历史景气下行周期平均持续1.9年(23个月左右),从时间和幅度来看目前仍处于下行中继位置,预计2023年二三季度见底。截至2022年9月2日,景气指数达到22.77,相比6月末-7.25,三季度景气度加速下行。(2022-Q1、2022-Q2表现:-9.24、-1.94)

历史上景气是牛市的基础,衰退是熊市的基础,景气衰退转换基本对应市场拐点。历史景气区间市场不涨主要在于市场结构问题(2003、2013),历史衰退区间市场提前筑底主要在于流动性或信用扩张超预期(2015、2019)。当前景气处于下行趋势,预计未来大趋势震荡偏空。

A股景气度指数介绍:以同步预测A股季度净利润增速为目标,精选混频宏观、中观数据,采用动态因子+信息流模式构建的日频跟踪模型,历史季度方向胜率超80%。

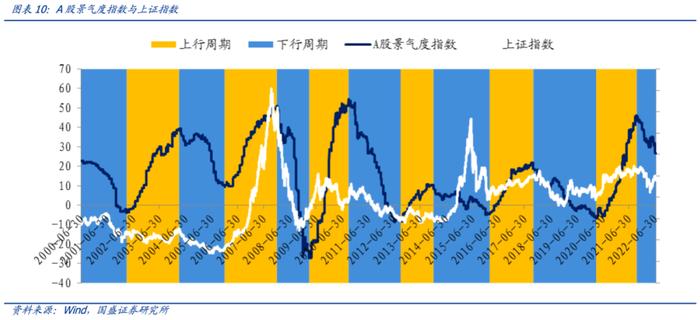

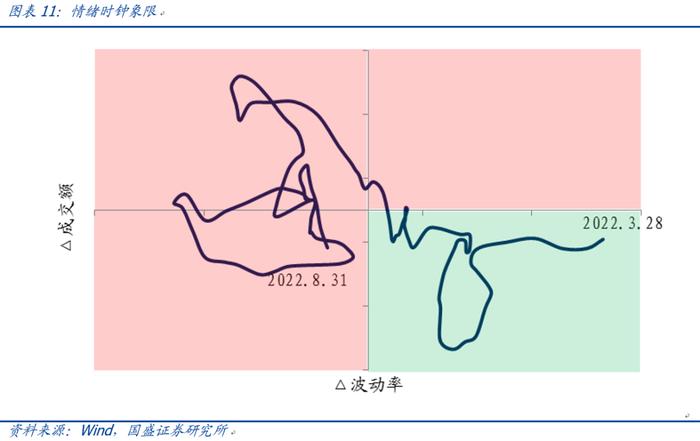

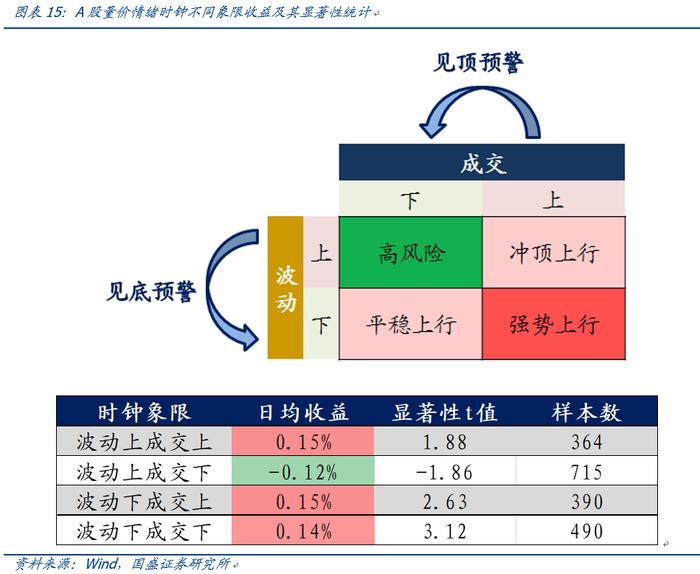

② A股量价情绪时钟

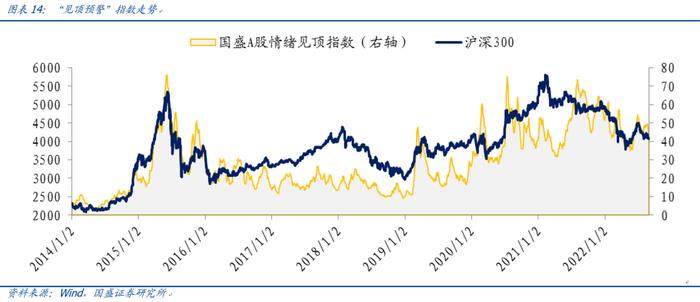

情绪处于次优区间,市场走势与成交相关性提高。A股量价情绪时钟由日收益波动率构成的“见底预警”指数与日成交额构成的“见顶预警”指数组成,策略样本外自2020年10月开始,我们在周报中已持续跟踪1年多时间,总体表现稳健,样本内外总体择时胜率达到69.39%,赔率达到3:1。

“见底预警”指数由日收益波动率构成,当前波动率下行已3个月,平均约3个月。波动率上升预示着市场分歧增大,一般为熊市,但若成交额急剧放大如2014年底,仍可做多;波动率下降预示着市场合力增加,一般为牛市,成交额无论放大或缩小长期预期收益都为正。因而波动率的“峰值”预示着市场的“谷底”。

“见顶预警”指数由日成交额构成,当前处于下行,近期走势与成交额相关性高。如果将波动率比喻为市场分歧度,则成交额可理解为投资者参与意愿。成交额的“峰值”预示着市场的“顶部”。当成交额下行,如若波动率下行市场合力仍在,则不会产生大风险,如若波动率上行市场分歧增加,叠加参与意愿的下行,市场容易产生大风险。

A股量价情绪时钟介绍:根据“见底预警”指数和“见顶预警”指数,我们可以将市场划分为四个象限,四个象限中只有:波动上-成交下的区间为显著负收益,其余都为显著正收益,可据此构建择时策略。当前市场由最优区间进入次优区间,按照历史规律仍可继续做多。

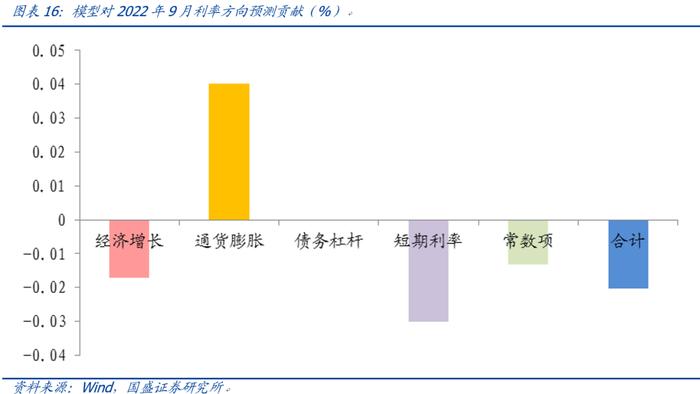

2.2 利率:9月利率望小幅下行

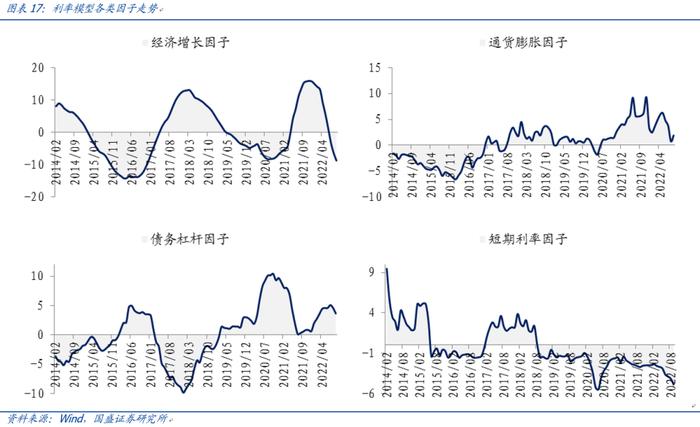

9月10年期国债利率大概率下行。当前经济增长因子、短期利率因子都处于下行期,虽然通货膨胀因子有所回升,综合来看利率可能小幅下行。

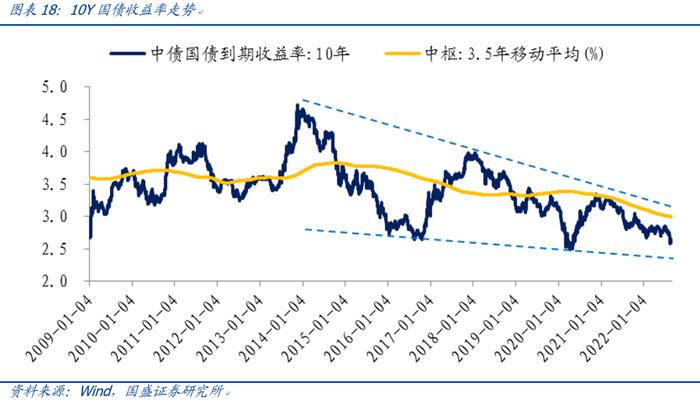

当前整体经济增长水平继续回落,短期利率水平下降,总体驱动利率进一步下行。但工业品通胀有所回升,短期经济有一定结构性回暖,可能成为扰动因素。从国债利率当前水平来看,虽然运行于中枢以下,但近年国债利率整体中枢下移明显,当前水平距离上波周期低点仍有14BP的空间。

从各指标当前运行状态来看,生产端、利润端数据都处于下行,汽车制造和家电有所复苏,工业品通胀方面边际都有所上升。短期利率进一步下行,货币端进一步宽松。8月PMI整体回升,边际好转。

利率宏观预测模型介绍:利率的本质为资金的价格,因而由资金的需求与供给决定,我们由此确定了决定利率方向的四个主要因子:经济增长、通货膨胀、债务杠杆、短期利率,并采用动态因子模型建模。模型自2019年以来,样本外胜率维持67%左右水平。

2.3 黄金:胜率上看多,但赔率较低

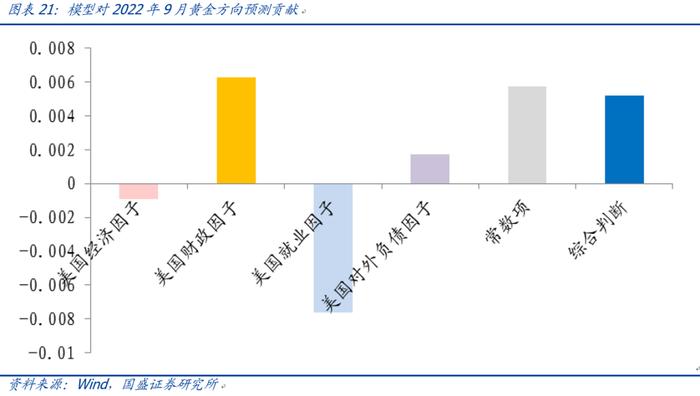

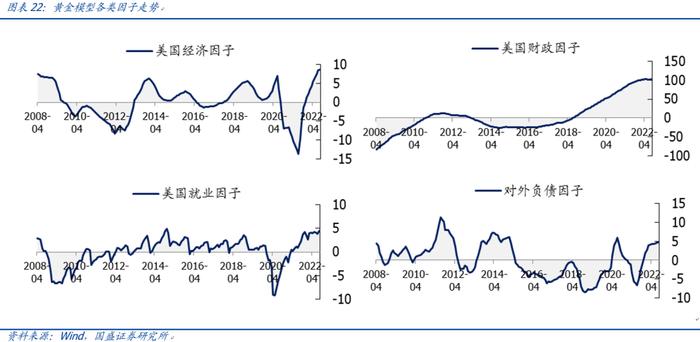

美国经济复苏已边际趋弱但财政重回扩张,黄金9月看多。当前美国经济上行已趋缓,但就业仍保持强劲,对黄金形成制约。但美国财政继续扩张,综合来看对9月仍乐观。

从赔率角度来看,由于黄金为无息资产,持有黄金存在机会成本即美国实际利率,因而长期来看实际利率高低能在一定程度上反映黄金的赔率。去年底以来黄金走势与美国实际利率明显背离,实际利率上行而黄金横盘震荡,反映了对衰退的预期。如若美国预期衰退,黄金震荡后有上行机会,如若美国衰退不及预期,实际利率横盘或者下行缓慢,黄金有补跌风险。总体来说黄金赔率不高。

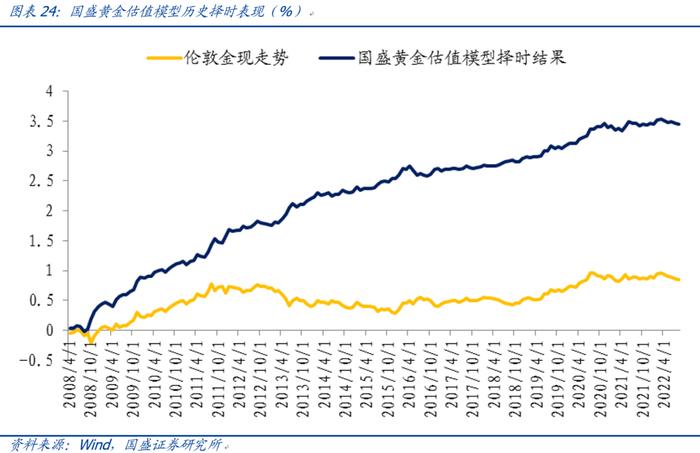

黄金宏观预测模型介绍:黄金的本质为高级别保底信用,当前主要与美元信用呈“跷跷板”关系。通过美国宏观指标构建因子,可判断美元信用走势进而判断黄金可能走向,模型历史胜率达到65%。

2.4行业:系统化指数投资清单

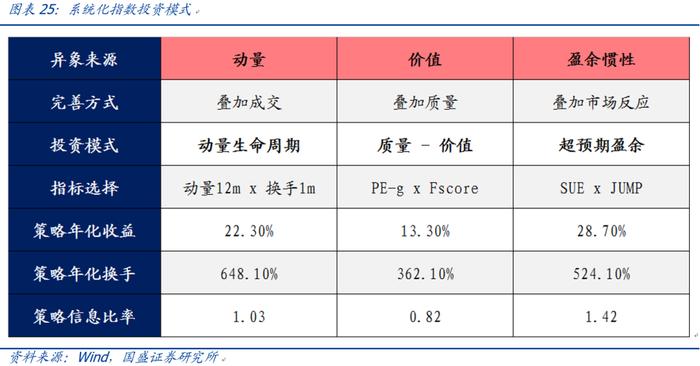

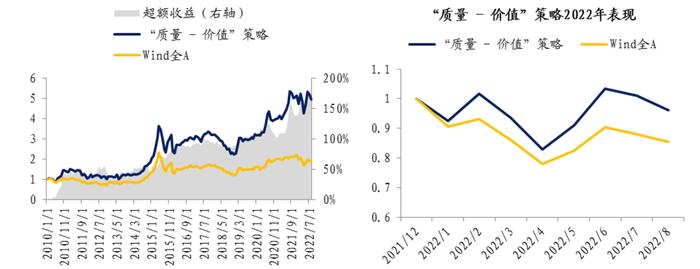

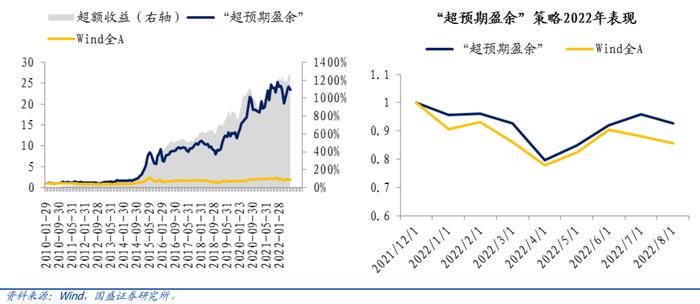

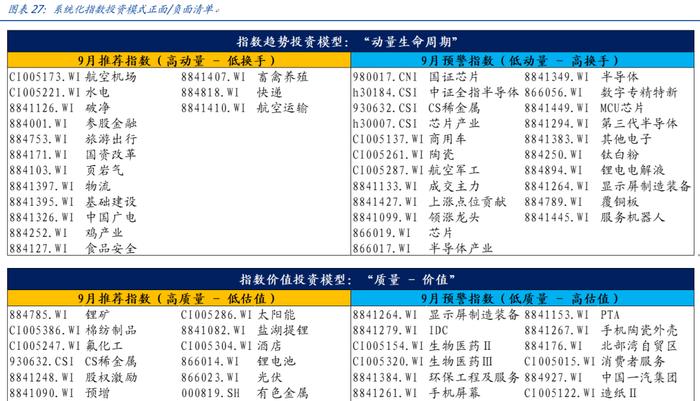

在报告《系统化指数投资:从完善异象捕捉出发》中,我们以指标简洁、逻辑清晰、效果显著为目标,探索了一般化的指数投资模式。综合来看以“动量生命周期”、“质量–价值”、“超预期盈余”为代表的基础策略即可有效捕捉存在于各类指数间的动量、价值、PEAD收益。并且从收益幅度来说这三类指数异象已较为可观,且其互相之间相关性较低,有进一步互补平滑作用。

2022年以来,“动量生命周期”策略超额收益1.27%。“质量–价值”策略超额收益10.65%。“超预期盈余”策略超额收益7.19%。

二维指数投资模式的可溯源性为主观与量化结合提供了更多可能。我们将三类模式转化为各个维度的指数正面/负面清单,从而可作为主观指数投资的Checkbox。当然位于正面/负面清单只是大概率会有正向/负向超额收益,需要结合更多维度综合判断。二维模式的易理解性为此提供了可能性。以下为广义指数池正面/负面清单。

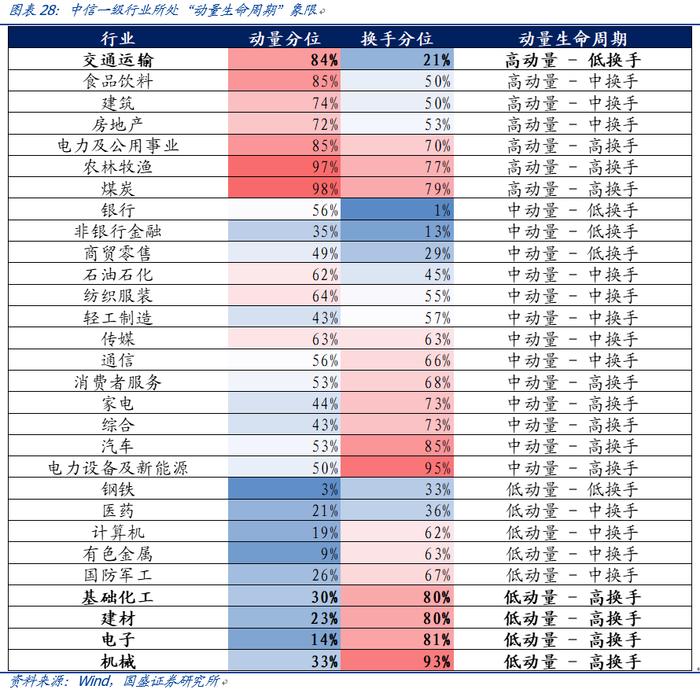

对于中信一级行业,目前处于“高动量–低换手”的是交通运输,处于“低动量–高换手”的是基础化工、建材、电子、机械。

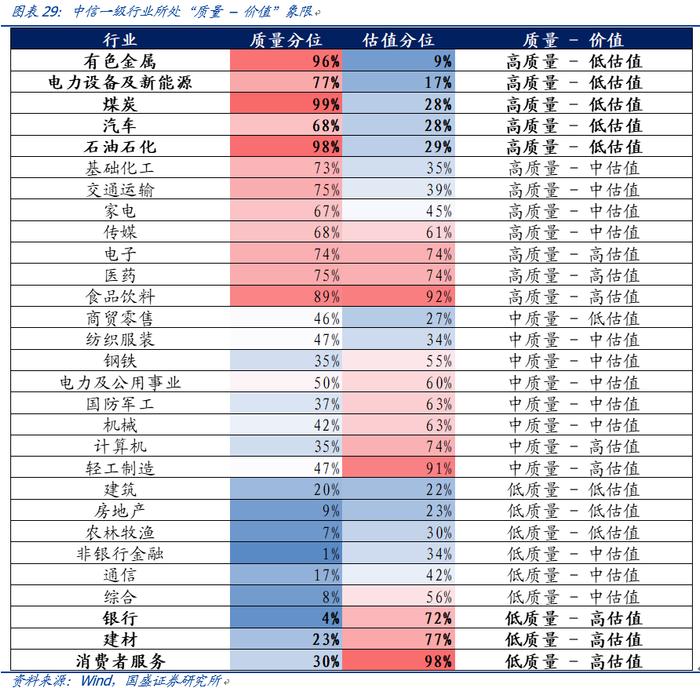

对于中信一级行业,目前处于“高质量–低估值”的是有色金属、电新、煤炭、汽车、石油石化,处于“低质量–高估值”的是银行、建材、消费者服务。

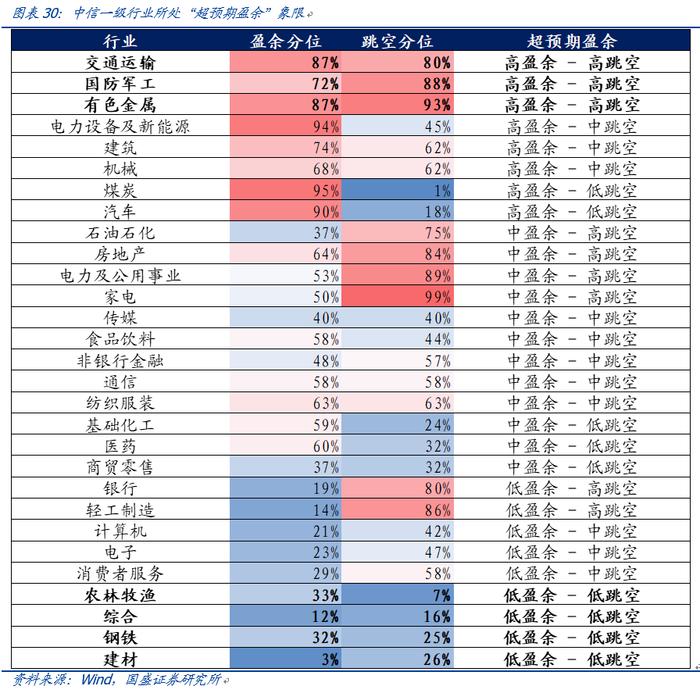

对于中信一级行业,目前处于“高盈余–高跳空”的是交通运输、国防军工、有色金属,处于“低盈余–低跳空”的是农林牧渔、综合、钢铁、建材。

有两种模式推荐的行业有:

-交通运输:趋势、超预期

-有色金属:价值、超预期

有三种模式预警的行业有:

-建材:趋势、价值、超预期

2.5 通胀凸性策略:做空A股、黄金、金属

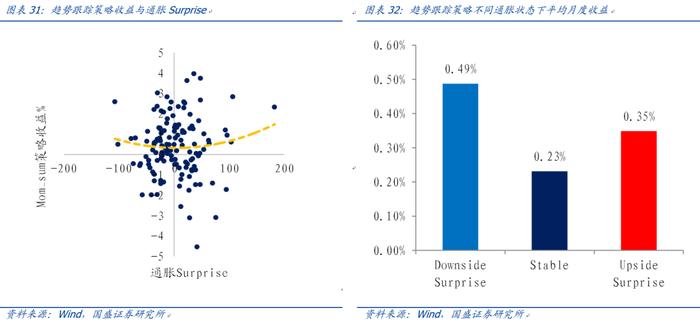

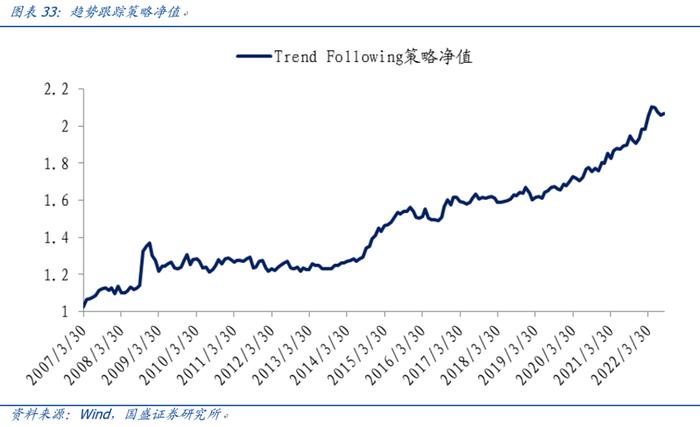

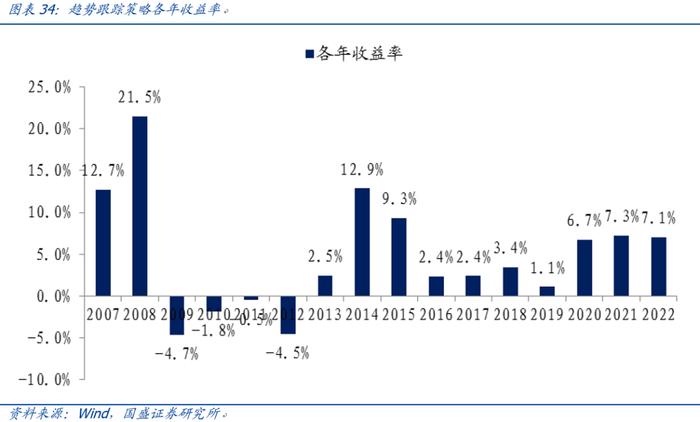

趋势跟踪策略对于通胀具有凸性。也即在通胀大幅波动时期(无论上升/下降)策略收益高于通胀小幅波动时期,能提供抵御通胀不确定性的资产选择,一般在危机时期表现较强,能提供不同于股债组合或单独商品的收益风险特性。

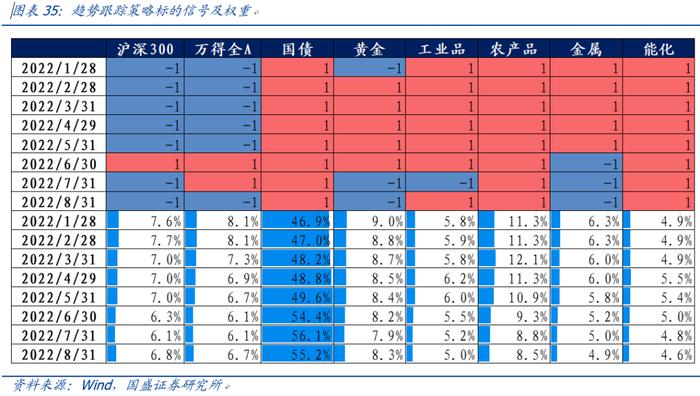

策略2022年以来收益率达到7.1%,好于股债资产。7月策略收益0.53%主要来源于A股中性、做多农产品、做空黄金。策略在2007-2008、2014-2015、2020-2022表现都较强。

策略最新信号为做空A股,做空黄金、金属,其余资产保持多仓信号。

3.基金多维分析与组合跟踪

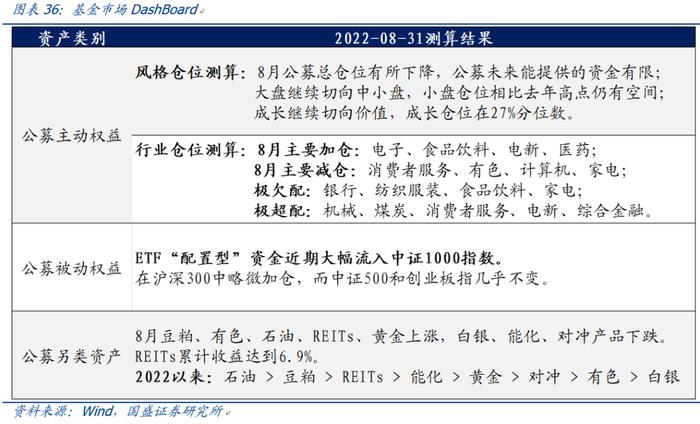

3.1 基金市场DashBoard

基金市场全方位视角透析。

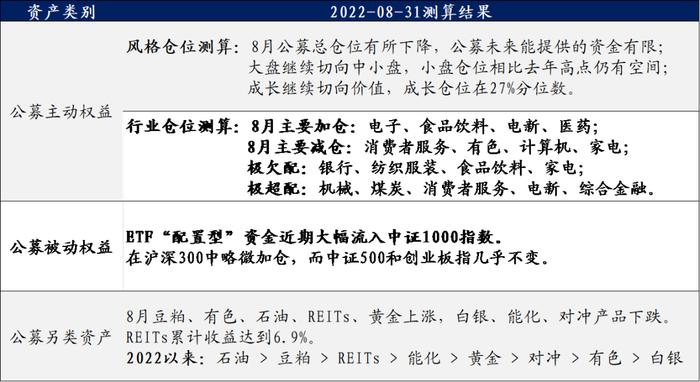

3.1.1 公募主动权益仓位测算

① 风格仓位测算

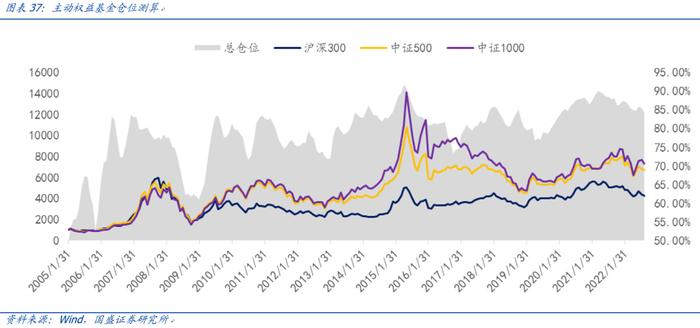

8月公募总仓位有所下降。截至8月末,公募主动权益基金仓位84.35%,较上个月变化-1.18%,进一步下降。公募当前仓位仍处于历史高位,未来能提供的资金有限。

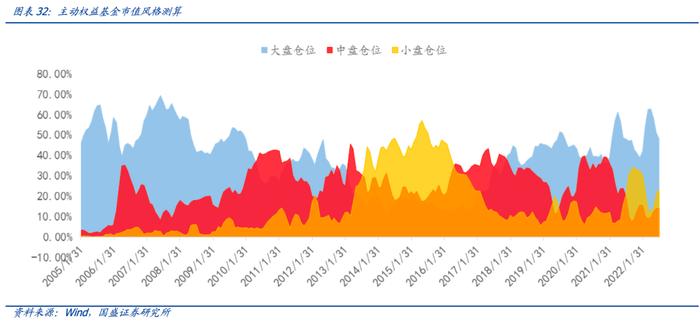

市值风格角度大盘继续切向中小盘。8月大盘仓位-5.70%、中盘仓位+0.34%、小盘仓位+4.18%。大盘仓位回到2021年10月水平,中盘仓位接近2021年12月水平,小盘仓位接近2021年8月水平。2021年9月至12月,沪深300、中证500、中证1000、国证2000涨跌幅分别为:2.80%、1.43%、3.65%、7.26%。

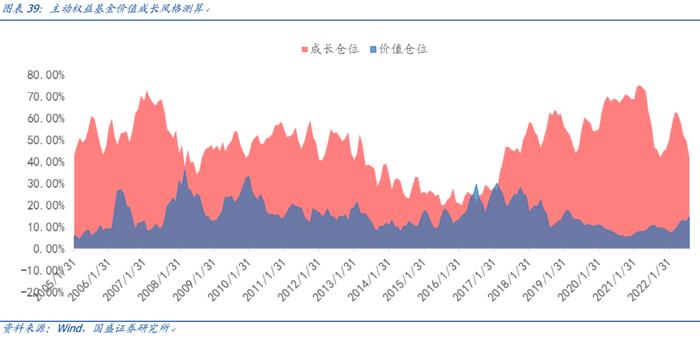

中大盘中成长继续切向价值。8月价值仓位+2.27%、成长仓位-7.63%。价值仓位为历史53%分位数,成长仓位为历史27%分位数,成长仓位已大幅下降。其中价值板块主要以金融地产为主,成长板块主要以科技消费为主。

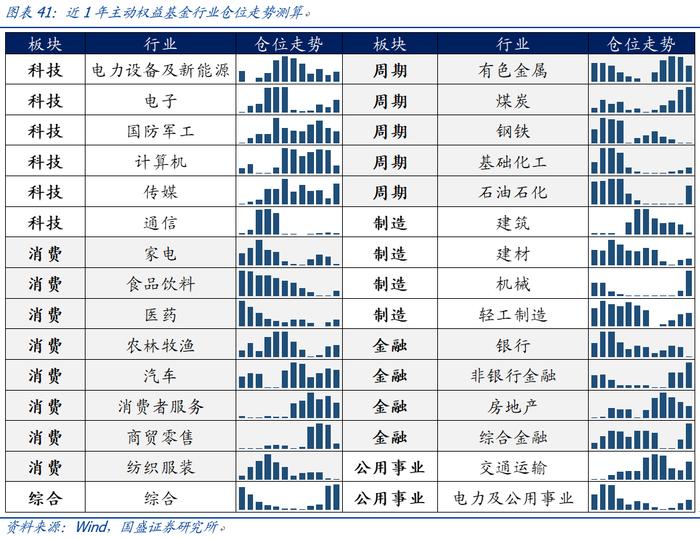

② 行业仓位测算

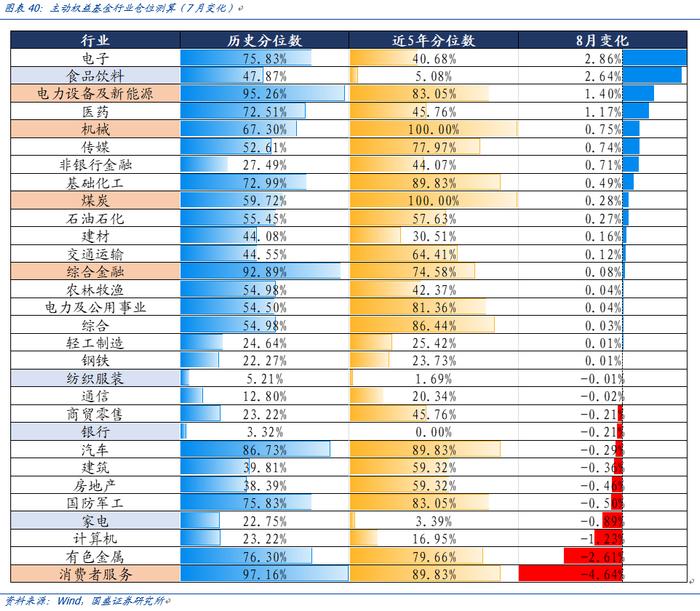

公募8月主要加仓:电子、食品饮料、电新、医药等,主要减仓:消费者服务、有色、计算机、家电等。当前公募欠配较多的有:银行、纺织服装、食品饮料、家电等,超配较多的有:机械、煤炭、消费者服务、电新、综合金融等。

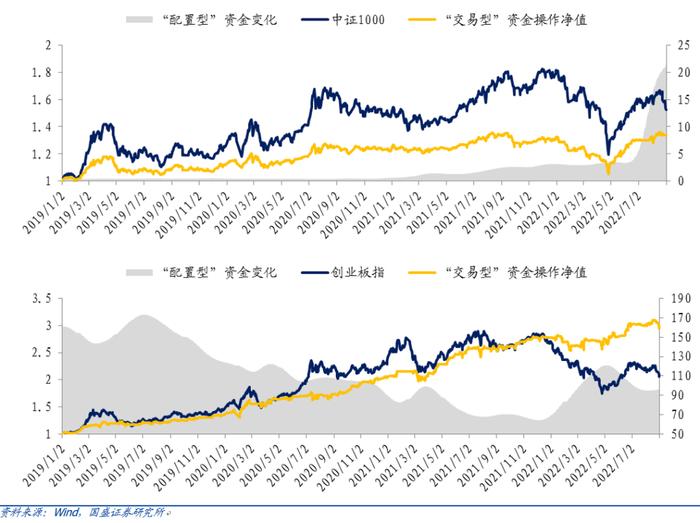

3.1.2 公募被动权益投资者行为

ETF“配置型”资金近期大幅流入中证1000指数。6月以来,宽基ETF产品中,流入中证1000的“配置型”资金大幅增加。另外市场下跌中,ETF“配置型”资金在沪深300中略微加仓,而中证500和创业板指几乎不变。

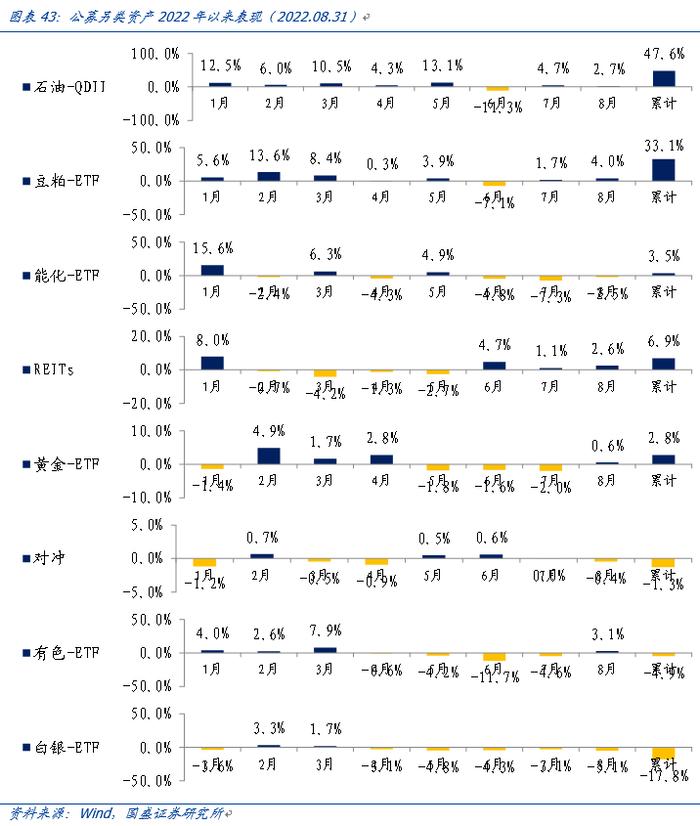

3.1.3 公募另类资产表现

2022年以来公募另类资产表现如下,8月豆粕、有色、石油、REITs、黄金上涨,白银、能化、对冲产品下跌。REITs累计收益达到6.9%。

石油>豆粕>REITs>能化>黄金>对冲>有色>白银

3.2 基金组合表现跟踪

基金组合表现跟踪如下。

3.2.1 国盛选基策略

国盛选基策略(样本外)2022年截至8月31日收益-0.62%,超额收益15.89%。策略选取Alpha高且稳定基金,长期来看能覆盖风格收益的波动,获取稳健超额,自2019年样本外跟踪以来年化收益率44.10%。

3.2.2 未知选股能力组合

未知选股能力组合2022年截至8月31日收益-3.85%,超额收益10.45%。策略选取Alpha高且不能被已知逻辑解释的基金,总体来说偏科技成长型,组合所筛选的基金大多具有左侧提前布局能力,历史超额收益稳健,自2019年以来年化收益率41.34%。

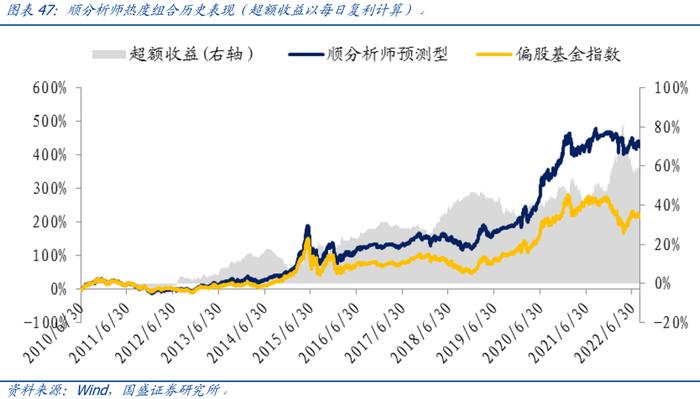

3.2.3 顺分析师热度组合

顺分析师热度组合2022年截至8月31日收益-7.46%,超额收益6.57%。策略选取在分析师覆盖热度因子上暴露最高的基金,其右侧跟随行为特征较强,相对偏股基金指数具有明显超额收益,自2019年以来年化收益率27.00%,熊市较强。

3.2.4 深度价值精选组合

深度价值精选组合2022年截至8月31日收益-9.55%,超额收益6.96%。策略在PB型基金中通过多维有效因子精选基金,自2019年以来年化收益率23.45%。

3.2.5成长价值精选组合

成长价值精选组合2022年截至8月31日收益-10.90%,超额收益5.62%。策略在PB-ROE型基金中通过多维有效因子精选基金,自2019年以来年化收益率31.96%。

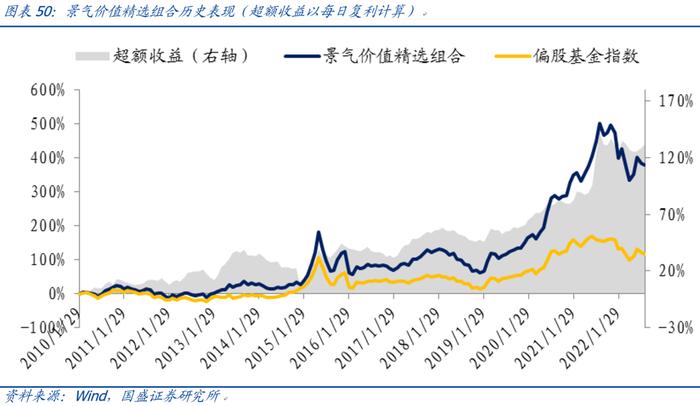

3.2.6 景气价值精选组合

景气价值精选组合2022年截至8月31日收益-16.65%,超额收益-0.13%。策略在PE-g型基金中通过多维有效因子精选基金,自2019年以来年化收益率34.22%。

风险提示:量化统计基于历史数据,如若市场环境或者基金基本情况发生变化,不保证规律的延续性。