同一控制下股权划转会计处理问题简析

案例描述

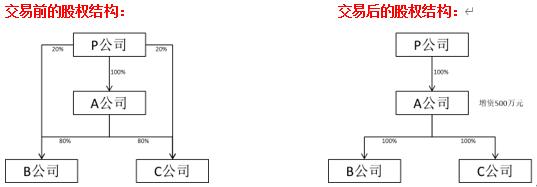

(1)P公司是集团母公司;

(2)A公司是P公司的全资子公司,P公司对A公司的初始投资金额为2000万元,假设截止到期末A公司相对于最终控制方而言的被投资单位可辨认净资产账面价值3000万元;

(3)B公司是P公司合并范围内子公司,P公司直接持有B公司20%股权(A公司直接持有B公司80%股权),P公司对B公司的初始投资金额为200万元,假设截止到期末B公司相对于最终控制方而言的被投资单位可辨认净资产账面价值1500万元;

(4)C公司是P公司合并范围内子公司,P公司直接持有C公司20%股权(A公司直接持有C公司80%股权),P公司对C公司的初始投资金额为200万元,假设截止到期末C公司相对于最终控制方而言的被投资单位可辨认净资产账面价值1500万元;

(5)由于集团内部整体规划调整,现P公司以其持有的B公司和C公司的股权用于对A公司进行增资500万元。(无其他特殊交易,集团内公司均为有限责任公司)

会计处理及解读

针对案例中的股权交易,各级公司账务处理如下:

(1)P公司账务处理:

1)对于换出股权B公司、C公司,按照账面价值进行终止确认。(长期股权投资处置,按照账面金额进行结转)

适用会计准则:《企业会计准则第2号——长期股权投资》。

2)对于A公司增资入账价值的会计处理,存在争议。

①处理方式1:按照陈版主的解读进行处理。

P公司参考账务处理:

借:长期股权投资-A公司 400.00

贷:长期股权投资-B公司 200.00

长期股权投资-C公司 200.00

适用会计准则:会计准则无明确规定。

解读:

根据陈版主2022年11月1日在财税问答库里面处理意见,P公司以对子公司B和C的账面终止确认金额确定对A增资入账金额,股权划转交易完成后P公司长期股权投资账面金额不变,因为上述交易属于母公司将其所控制的经济资源在合并集团内部划转,并不减少母公司自身可控制的经济资源,不是划出到集团以外,故不改变母公司自身的权益(资本公积)(母公司的资本公积是由母公司与其所有者之间的交易形成的,而案例中的交易不属于母公司和其所有者之间进行的交易)。上述股权划转未实际产生处置损益,故也不影响母公司自身的损益(投资收益)。

假设母公司可以通过内部划转的方式确认投资收益或资本公积,容易导致企业通过内部划转方式调整利润或虚增资产的行为,而实际上母公司实际控制经济资源并没有发生变化。

优点:会计处理简便;从整个集团来看符合股权交易的经济业务实质;这种会计处理方式在同一控制下股权划转时未产生纳税义务,保持了长期股权投资在合并层面计税基础的一致性。(依据:《财政部国家税务总局关于促进企业重组有关企业所得税处理问题的通知》特殊重组的税务处理)

缺点:会计准则无明确规定,使得初次接触此类业务的从业者难以理解;仅适用于集团公司的会计处理。

②处理方式2:按照同一控制下企业合并进行处理。

P公司参考账务处理:

借:长期股权投资-A公司600.00

贷:长期股权投资-B公司200.00

长期股权投资-C公司200.00

资本公积-资本溢价200.00

适用会计准则:根据《企业会计准则第2号——长期股权投资(2014修订)》,同一控制下的企业合并,合并方以支付现金、转让非现金资产或承担债务方式作为合并对价的,应当在合并日按照被合并方所有者权益在最终控制方合并财务报表中的账面价值的份额作为长期股权投资的初始投资成本。长期股权投资初始投资成本与支付的现金、转让的非现金资产以及所承担债务账面价值之间的差额,应当调整资本公积;资本公积不足冲减的,调整留存收益。

解读:

集团企业内部划转子公司股权属于同一控制,一般认为应按企业合并准则同一控制下的企业合并处理。合并准则规定合并方以支付现金、转让非现金资产或承担债务方式作为合并对价的,应当在合并日按照被合并方所有者权益在最终控制方合并财务报表中账面价值的份额作为长期股权投资的初始投资成本。长期股权投资初始投资成本与支付的现金、转让的非现金资产以及所承担债务账面价值之间的差额,应当调整资本公积;资本公积不足冲减的,调整留存收益。

这种观点实际又有两种做法:一是不区分顺向/逆向/横向划转子公司,划入方均采用此方法确定股权入账价值。二是仅是顺向和横向划转子公司适用这种做法。

对于逆向划转子公司(孙变子)不适用,其原因有两个:其一是母公司原先就已经控制孙公司,划转取得孙公司的股权只是控制层级的变化,不是企业合并,所以不能按同一控制下企业合并确定长投的初始成本;其二是如按同一控制下企业合并确定长投的初始成本,该成本大于或小于该投资在原子公司的账面价值或分配价值(母公司对划出子公司的投资成本与被划转子公司净资产占划出子公司原合并报表的净资产的比例之积)势必导致母公司的权益总额发生变化,而该交易不是母公司与其股东之间发生的权益性交易,母公司的权益总额不应发生变化,故母公司从子公司划入孙公司股权应按照原来子公司对孙公司股权的账面价值作为初始计量金额,不考虑“同一控制下企业合并”的处理。上述案例不涉及逆向划转,但是逆向划转的账务处理思路同处理方式1。

优点:适用范围广,只要适用企业会计准则就行,初次接触此类业务的从业者容易理解。

缺点:容易成为企业操纵会计报表的手段,调节会计利润或资产,从集团层面来看不符合经济业务实质,改变长期股权投资的计税基础,增加企业税务处理的复杂性。

(2)A公司账务处理:

1)按同一控制下企业合并确定

A公司参考账务处理:

借:长期股权投资-B公司300.00

长期股权投资-C公司300.00

贷:实收资本-P公司50000

资本公积-资本溢价100.00

适用会计准则:根据《企业会计准则第2号——长期股权投资(2014修订)》,同一控制下的企业合并,合并方以支付现金、转让非现金资产或承担债务方式作为合并对价的,应当在合并日按照被合并方所有者权益在最终控制方合并财务报表中的账面价值的份额作为长期股权投资的初始投资成本。长期股权投资初始投资成本与支付的现金、转让的非现金资产以及所承担债务账面价值之间的差额,应当调整资本公积;资本公积不足冲减的,调整留存收益。

解读:

集团企业内部划转子公司股权属于同一控制,一般认为应按企业合并准则同一控制下的企业合并处理。合并准则规定合并方以支付现金、转让非现金资产或承担债务方式作为合并对价的,应当在合并日按照被合并方所有者权益在最终控制方合并财务报表中账面价值的份额作为长期股权投资的初始投资成本。长期股权投资初始投资成本与支付的现金、转让的非现金资产以及所承担债务账面价值之间的差额,应当调整资本公积;资本公积不足冲减的,调整留存收益。

将B、C公司划转至A公司下属于顺向划转,适用同一控制下企业合并处理。

优点:适用范围广,只要适用企业会计准则就行,初次接触此类业务的从业者容易理解。

缺点:改变长期股权投资的计税基础,增加企业税务处理的复杂性。

2)按划出方原账面价值确定

借:长期股权投资-B公司 200.00

长期股权投资-C公司 200.00

资本公积-资本溢价 100.00

贷:实收资本 500.00

适用会计准则:会计准则无明确规定。

主要是依据《财政部国家税务总局关于促进企业重组有关企业所得税处理问题的通知》特殊重组的税务处理文件,简化集团内股权划转的税务事项。

解读:

实务中划入方对划入资产的初始成本一般是按资产在划出方的账面价值确认,否则会产生损益使划转不再符合特殊性税务处理条件,而划入方确定划入资产的计税基础则是账面净值,此处产生的税会差异需在企业所得税汇算清缴时进行调整。账面价值和账面净值的主要区别体现在账面净值不考虑资产减值损失和未实现投资收益。

优点:会计处理简便,简化税务处理,保持了长期股权投资在合并层面计税基础的一致性。

缺点:会计准则无明确规定,使得初次接触此类业务的从业者难以理解。

3)按公允价值确定

假设划入B公司对应股权的公允价值是300万元,划入C公司对应股权的公允价值是250万元,A公司的会计处理如下:

借:长期股权投资-B公司 300.00

长期股权投资-C公司 250.00

贷:实收资本 500.00

资本公积-资本溢价 50.00

适用会计准则:会计准则无明确规定。

解读:

此做法有两种情况:

一是企业集团按划转事项的重大程度向主管国资监管机构报批集团企业内部划转事宜,国资监管机构根据财会[2016]17号的规定,将划入资产价值批复为评估价值。

二是企业集团根据《国家税务总局关于企业所得税应纳税所得额若干问题的公告》(国家税务总局公告2014年第29号)规定,企业接收股东划入资产(包括股东赠予资产、上市公司在股权分置改革过程中接收原非流通股股东和新非流通股股东赠予的资产、股东放弃本企业的股权,下同),凡合同、协议约定作为资本金(包括资本公积)且在会计上已做实际处理的,不计入企业的收入总额,企业应按公允价值确定该项资产的计税基础。这种情况下划出方一般应按评估值增加长期股权投资账面价值。

优点:使得资产计税基础体现市场公允价值,符合交易的业务实质。

缺点:会计准则无明确规定,使得初次接触此类业务的从业者难以理解。

(3)B公司会计处理:

借:实收资本-P公司 200.00

贷:实收资本-A公司 200.00

(4)C公司会计处理:

借:实收资本-P公司 200.00

贷:实收资本-A公司 200.00