以江西为例,探究非重点省份在债务化解方面如何破局

来源:中证鹏元评级

35号文对融资平台及融资政策进行分类管理,并对不同区域实行差异化约束,江西此类非重点省份,一方面较难获得中央流动性直接支持;另一方面,新增融资受严格把控。在土地财政转向的大背景下,化债资金何以为继值得探究。本文以江西为例,探究非重点省份在债务化解方面如何破局。

1、先“救急”后“治本”,银行化债细则如何落地需持续关注。多年债务累积使得地方政府面临较大的利息负担,粗略测算下,江西城投平台年均付息规模就超790亿元,在新增融资受严格把控,而化债政策未能覆盖债务利息的当下,银行在区域短期债务压力缓释方面扮演着重要角色;目前江西省各大银行暂未出台明确细则,考虑到国有大行资源向重点省份倾斜的可能性较大,非重点省份还需关注区域性银行备用流动性规模。

2、“产业财政”已有开端,仍需升级。江西产业发展长期呈现“一矿独大”的局面,近年新能源浪潮为江西矿产资源注入新动能,同时沿海地区产业转移又进一步丰富了江西产业结构,当下电子信息、锂电新能源、光伏新能源、新能源汽车等一批产业已进入江西产业体系中,江西化债资金端得以扩容。但资源型产业及转移类产业附加值普遍偏低,要真正实现产业财政,丰富税源,江西还需加快转型升级的步伐。

3、城投转型,既是“自我救助”,又是“应时而变”。伴随着监管政策收紧,城投还需通过转型,从市场、融资等渠道继续获取化债资金,并实现可持续发展;同时,随着传统基建对经济增长的支撑效果边际递减,转型也是城投承担国企职责,向服务产业、促进“内循环”等角色转变的有益尝试。但市场化转型存在诸多困难,政府应积极引导,协助江西城投平台进一步梳理股权架构和业务模式,从资源禀赋出发,循序渐进的破局。

"

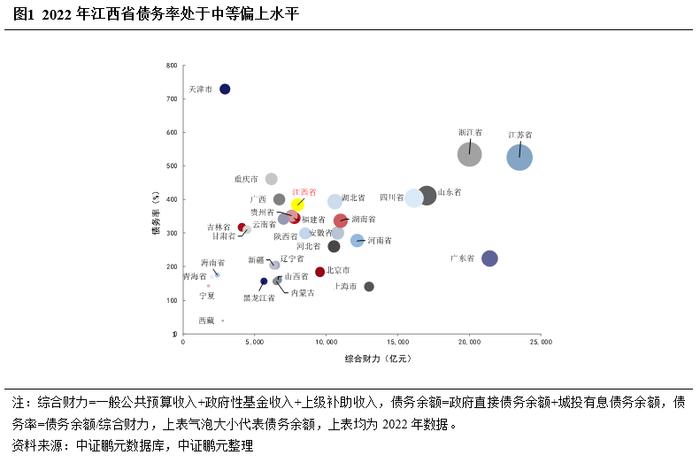

站在全国的维度,江西并不属于高风险重点区域,2022年末在全国31个省市中,江西省债务率位列全国第10(从高到低),处于中等偏上水平,债务规模约为30,770.48亿元(政府直接债务+区域城投有息债务),江西既无城投债违约事件,也是少数几个未发生非标违约事件的省份,故中央层面对江西化债的倾斜相对较少,本轮化债江西也仅分到了156亿元的额度,在全国排名19位(从高到低)。

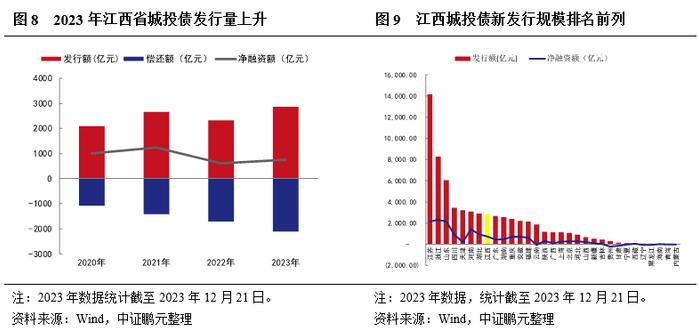

此前,债务接续一直是江西省化债的重要手段,2020-2023年,江西省城投债新发行规模稳居全国前列,位列全国5-8位。

2021年以来监管对城投发债实行分档审核,35号文之后又提出了城投分类管理,对于江西此类非重点省份,中央提供支持相对有限,在新增融资“不可能”,但政府仍需为巨额利息兑付及存量项目的收尾筹措资金的情况,区域债务的化解要何去何从?本文尝试从银行化债参与度、产业发展、城投转型等角度探讨江西化债的几种资金来源,以期为市场提供一定的参考价值。

一、付息压力陡增,银行如何担之重任?

过去的债务累积使地方政府背负了沉重的利息负担,在现有化债政策未能覆盖债务利息,而新增融资、土地财政等腾挪空间受挤压的情况下,银行又站在了短期流动性供给的第一线;考虑到国有银行资源向重点省份倾斜的可能性较大,对于江西此类非重点省份更多考察区域性金融资源;目前江西省各大银行暂未出台明显细则,后续支持力度还有待观望

2023年11月以来(统计截至2023年12月21日),江西省城投平台累计发债39支,除“23洪轨04”募集资金用途涉及补充流动资金外,其余债券募集资金用途均为偿还有息债务,其中8支债偿还对象明确到具体债券,18支债明确仅用于偿还债务本金。整体来看,目前标准化债务本金滚存未见明显阻碍,但利息部分如何化解仍不明朗。2022年末江西省城投平台有息债务规模约为19,910.98亿元(仅统计发债城投层面),按4%的利率[1]粗略测算,江西城投年均付息规模约为796.44亿元,若本轮再融资债156亿元的额度全部用于城投债付息,也仅能覆盖20%左右的份额。考虑非标债务清退后,江西省短期债务压力还将进一步加大。那么,江西省短期债务压力何以缓释?我们认为关键在于当地银行的化债参与度。

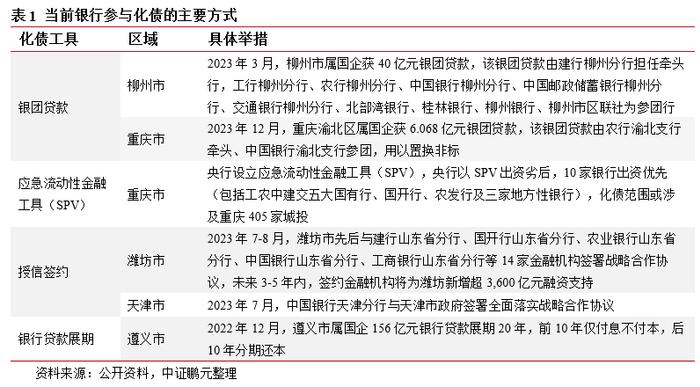

根据中证鹏元尽调了解,目前江西各银行暂未制定明确化债细则,多采用“一事一议”方式参与化债。从其他省份已公开举措来看,国有大行牵头的银团贷款是主要参与方式。

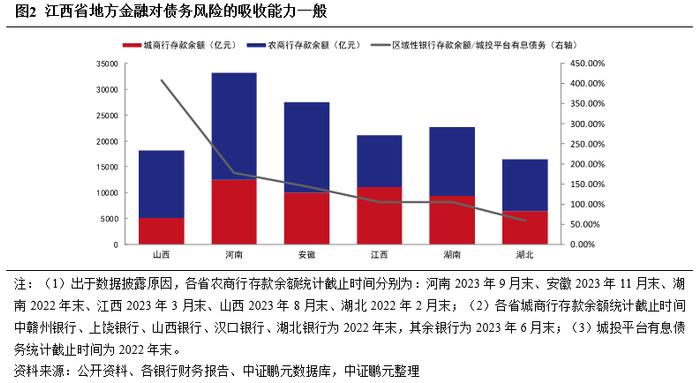

考虑到国有大行在化债资金流向上将向重点省份倾斜,区域性银行往往承担着较大的政治压力,其作为备用流动性,在特殊情况下或更助于区域短期债务化解。江西省区域性银行存款余额/城投有息债务约为105.77%,在中部六省中排名第4。中部六省中,江西省城商行、农商行资产规模中等偏后,能够提供的金融资源相对有限。后续江西省各大国有、区域性银行将在化债中扮演何种角色,以及化债力度如何还需持续观望。

二、土地财政转向,化债资金何以为继?

化债不是仅停留在利息层面,本金持续滚存也不是化债的最终目的,要真正实现存量债务规模缩减,地方政府亟需补充增量资金,但受房地产市场深度调整影响,近期土地市场持续低迷,2023年1-9月全国国有土地使用权出让收入同比大减19.8%。江西土地市场更加遇冷,2021年以来,江西省政府性基金收入持续下滑,2023年1-9月全省政府性基金收入同比下行21.3%,其中国有土地使用权出让收入同比下行达26.8%。在土地财政难以为继的当下,江西省选择在盘活国有资产、发展产业扩展税源等方向积极发力。

(一)产业财政——进阶中的江西产业

新能源浪潮下江西锂矿资源重焕新生,发展动能转换江西位于产业承接第一线,双箭齐发,江西进入“多产业”时代,但产业附加值普遍不高,亟需转型升级

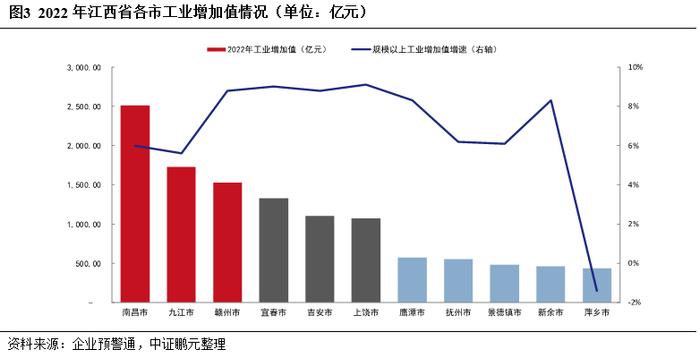

江西省的产业发展大致可分为两大梯队,首先是以南昌、九江、赣州为首的第一梯队,分别凭借省会地位、“通江达海”的地理优势以及毗邻“珠三角”的区位优势,在前期形成了一定的工业基础,产业构成也相对丰富。

南昌当下已基本形成“4+4+X”的产业体系,航空制造、纺织服装、电子信息、机电制造、新能源、新材料、汽车及零部件、绿色食品和生物医药在内的八大产业2022年合计实现营业收入6,054.1亿元,占南昌全市的76.9%。九江则拥有六大千亿产值产业,包括石油化工、新材料、高端装备制造、钢铁有色、纺织服装和电子信息产业。赣州四大产业产值破千亿,包括现代家居、有色金属和新材料、电子信息和纺织服装产业。

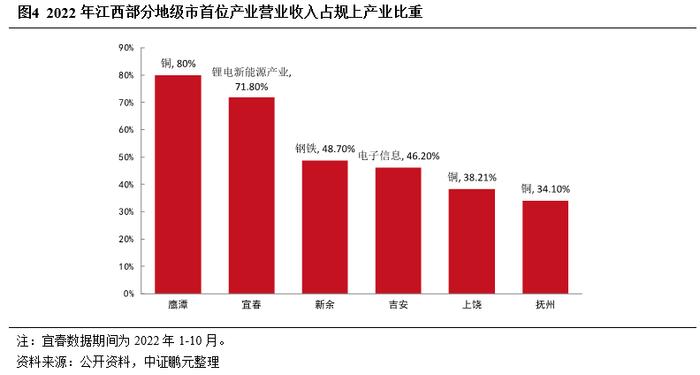

其余地市的产业构成丰富度则相对下降,对首位产业的依赖度相对较高,并且在首位产业的选择方面大致呈现出两种风格,其中宜春、上饶、鹰潭、抚州、新余的首位产业均与矿产资源禀赋高度绑定,吉安的首位产业则产生于沿海地区产业转移。

江西省矿产资源丰富,念过往,上饶铜矿资源系鹰潭、上饶、抚州三市能长期依托铜产业发展的基础;良山铁矿和萍乡煤矿则是新余发展钢铁产业的前提。望当下,在“双碳”政策背景下,宜春锂矿资源的产业吸引力陡增,宁德时代、国轩高科、比亚迪在内的大批锂电企业纷纷入驻宜春及邻近地市新余,宜春的锂电产业营收迅速从2020年的不足200亿元跃升至2022年的1,117亿元,2022年新余锂电产业营收也突破500亿元。展未来,2021年国务院对赣州稀土资产进行战略重组,并于赣州新设中国稀土集团有限公司;2023年11月,国务院又召开常务会议,研究推动稀土产业高质量发展;在国家战略支持下,稀土产业或有望成为赣州产业发展的新方向。

江西地处中部地区,在前一轮外向型经济发展模式下,产业吸引力难免弱于沿海地区,但随着国内产业链“再布局”,江西迎来了产业发展的新机遇。为促进产业结构升级,近年长珠闽发达地区执行“腾笼换鸟”策略,将传统低端制造业迁出,转向发展高附加值制造业和生产性服务业。江西作为唯一同时与长三角、珠三角、闽三角毗邻的省份,近年随着高铁、高速等交通基础设施的不断完善,逐步融入长三角、珠三角、闽东南三角区2小时经济圈,在产业承接方面具备区位优势。同时,相较于长珠闽地区,江西在劳动力、土地、环保等要素方面又具备成本优势。

从结果来看,2020-2022年,江西省招商引资额年均增长9%以上,2021、2022年连续两年突破1万亿元,承接产业之一的电子信息产业2022年营收规模突破万亿,营收、利润在全国排名第四,稳居中部第一。通过利用省外资金,电子信息、锂电新能源、光伏新能源、新能源汽车等一批产业进入江西省产业体系内,比亚迪、富士康、宁德时代、格力电器、吉利集团、长城汽车等知名企业纷纷落户。

当下江西已基本跨出“少产业”的困局,但资源型产业和转移类产业大多处于产业链偏前端,面临着附加值不高且抗周期性弱的风险。要真正实现“产业财政”,江西还亟需推动产业转型升级,在产业引进方面也应逐步向“挑企业”、“引纳税主体/企业总部”转变。为此,2023年7月江西省印发《江西省制造业重点产业链现代化建设“1269”行动计划(2023-2026年)》(以下简称“1269计划”),1269计划中提出江西要推进产业集群链式化发展,并推动产业链迈向中高端;同时提出,“各地要综合运用制造业高质量发展指数、产业链现代化指数、产业集群先进性指数和企业“亩均论英雄”等评价结果,合理配置资金、土地、水、电、气、环境容量等资源要素”。

(二)盘活国有资产,增加“第三本账”收入

在财政紧运行的背景下,国有资产盘活收入规模虽小,仍是有效补充

2022年9月,江西省人民政府办公厅印发《关于加快盘活存量资产扩大有效投资工作方案的通知》,要求对省市县各级地区、各重点领域的项目资产开展盘点工作;在重点区域推动地方政府债务率较高、财政收支平衡压力较大的地区,加快盘活存量资产,稳妥化解地方政府债务风险,提升财政可持续能力,合理支持新项目建设。

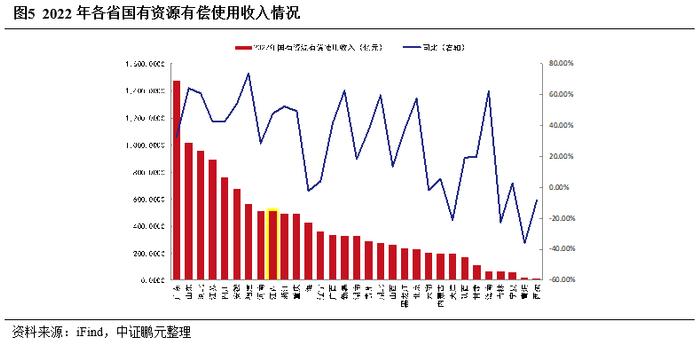

2022年江西省非税收入同比增长31.32%,增幅排名全国第三,其中国有资产有偿使用收入的规模在全国排名第九,增幅高达47.84%,可见江西省在盘活国有资产,增加财政收入方面已取得一定成效。

2023年,江西各地市继续探索资产有效再利用及化解债务的方式,多地出台行动方案。如南昌市、赣州市分别发布盘活存量资产扩大有效投资的相关方案,萍乡市、九江市分别组织开展行政事业单位国有资产盘活工作。其中南昌市要求:2023年启动一批全市试点项目,初步形成盘活存量资产项目台账,2024-2025年盘活一批存量资产,化解一批存量债务,启动实施一批新项目等。

虽然国有资产盘活多为一次性增收措施,可持续不强,但在财政紧运行状态下,资产盘活在维持财政稳健运行,减轻债务压力方面仍意义重大。

三、城投转型,从市场汲取资金

近期,伴随着监管收紧,城投转型从一个“可选项”变成了“必选项”。从债务化解的角度来看,在财政减收的背景下,面对庞大的资产运转和债务接续,城投要谋求可持续发展,也应通过市场化运作,提升自身造血能力。但城投在转型过程中,考虑到其不同于一般国企的特殊属性,我们建议遵循以下几点原则:

1、地方政府要切换思维。城投的债务累积基本来自于基础设施项目投资需要,若当下主要政府领导仍然沿用以往大上项目、冲规模的思维,城投很大程度上还是要一边承担融资压力,一边承担建设压力,沉重负担之下,转型只能纸上谈兵。但若政府对城投市场化转型持积极态度,为城投减负,如放缓城投上项目的节奏、配套政府债券资金支持,或将相关基础设施项目建设任务收归相应政府部门,亦或更进一步将公益性资产及其债务从城投剥离,城投转型才能真正开始甩掉包袱。

2、转型不等于脱钩。多数城投平台的职责就是通过基础设施建设,为当地政府、经济提供服务,但在传统基础设施建设对经济增长的支撑边际递减的背景下,城投转型并不意味着城投不再承担国企职责,而是要因时而变,从服务产业发展、促进“内循环”等角度为政府及区域提供服务。

3、转型要结合自身实际情况。不同区域的经济条件、资源禀赋、地方政府可提供的支持等均存在较大分化,城投转型既不能盲目复制成功案例,也不能进入完全陌生的领域,在业务选择上应结合区域资源,先从自身擅长领域出发。

基于上述原则,我们认为江西城投转型可以从股权架构与业务模式两方面着手。

股权架构应该以业务切割为落脚点,提升新版块的专业化与市场化程度

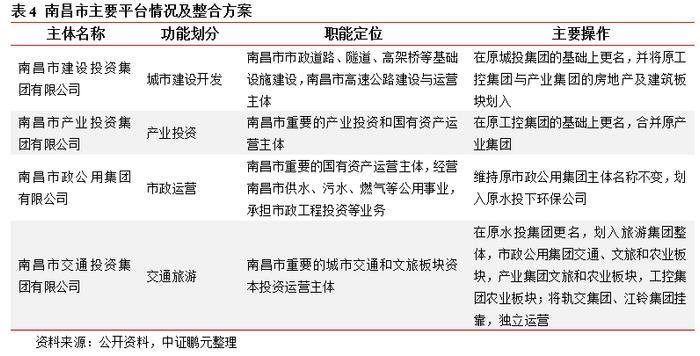

江西省在国企三年改革行动中基本完成了一轮平台整合,整合方案有两种主流模式,一种是以南昌为代表的按功能分类、国资直属的“N+”模式;一种是以上饶为典型的控股平台集团化管理的“1+N”模式,后者是多数地市采用的方案,包括赣州、宜春等。

“1+N”模式虽然在“1”上合并出了一个控股平台,但仍然走的是划拨资产、做大规模的老路,在“N”上只是形成了股权结构的划分,并未形成实质的业务划分。各平台基本都保留了传统的基建业务,只是在地域或领域上有所划分和侧重,仍然未解决平台间业务重合且单一的问题。

而我们认为,股权切割只是形式,应该是起点而不是终点,下一步建议从业务切割入手,将各平台传统基建业务独立整合为一个版块,在基建业务之外开设新版块,各版块之间真正做到业务、资金、人员的独立,并实现信用的切割。从而实现传统版块专注城市基础设施建设,新设板块以基建为依托,专注各类市场化业务,从市场上汲取资金,反哺基建版块的可持续运作模式。

南昌市平台在整合过程中,一方面明确平台职能,合并同类项,提升业务专业化程度,同时保持原有市场化或专业化较强的主体的独立性,如合并工控集团和产业集团,轨交集团和江铃集团以挂靠的形式独立运营;另一方面还要维持主要(发债)平台的优势地位,通过拆解合并小规模主体,减小重组难度,如在已发债主体,原城投集团、工控集团、市政公用集团、水投集团的基础上改组,不影响其自身业务运营及在资本市场上的地位。最终南昌市形成了国资直属的“4+N”的架构,具体整合方案见下表。

业务拓展要围绕职能定位、资源禀赋与政府关系,循序渐进地破局

1、向城市综合运营服务商的角色出发。公用事业、交通建设运营等业务具有极强的区域专营性,风险小、竞争小且能提供稳定的现金流,但因涉及民生,准入门槛高,资源多由当地政府掌控,城投可以近水楼台先得月。同时,城投在多年城市建设过程中沉淀了大量项目,可以将此类资产盘活运营,如物业管理、资产租赁、广告运营等。在具体操作上可以引入专业化机构合作运营,依托现有资产,轻量化运营。

但值得注意的是,部分地区特许经营权早期已作价转让,现在收回存在一定难度和时间周期,需借助政府的力量做梳理与协调。此外,城市综合运营通常保留一定的的准公益性属性,定价遵循“保本微利”原则,部分业务盈利受区域人口密度、价格调整机制灵活度等外部条件限制,盈利对政府补贴存在依赖。

如南昌市政公用集团持有南昌市政府授予的30年城市供水特许经营权,覆盖南昌市除南昌县、进贤县外的全部用户,污水处理业务则覆盖江西全省,燃气供应业务在南昌市占有率达到90%以上。上述公用事业板块2022年为南昌市政贡献毛利润34.15亿元。

赣州市平台拥有高速公路收费权,业务毛利率达40%以上;吉安市将全市公共停车位的收费权与建设资质统一划入平台;此外,江西多河道,宜春奉新、抚州东乡、鹰潭贵溪等区县平台从河道采砂的特许经营权着手,经营砂石销售业务。

2、在基建业务上做延伸。基建业务是城投的强项,但长久以来城投只局限于业主发包层面,未来可以依托各类工程项目资源向建筑施工方和建材供应商延伸。通常政府项目在一定投资额度内可以直接选择发包而不走招标流程,城投可以先从此类小规模项目做起,或与市场专业机构合作获取较高的从业资质,并逐渐渗透咨询、造价、设计、监理等环节。但建材和施工业务通常需要垫付资金,从事此类业务要注意做好现金流管理。

如吉安市平台名下设有混凝土公司和建筑公司,建筑公司在吉安本地承接工程业务便具备一定竞争优势,混凝土公司主要为当地各大施工项目供应混凝土,并正由内循环向外循环过渡;而抚州市平台在施工、混凝土供应之外又拓展了砂石开采与销售业务。

3、谨慎开展贸易类业务。除上述建材供应业务外,贸易业务也是近年城投倾向开展的业务类型之一。但传统的贸易业务盈利能力通常很弱,且与建材供应不同,交易对手方不稳定、存货积压等特点都带来很大的资金风险。因此我们建议贸易类业务应结合当地产业谨慎开展,以本地客户为主,或根据产业链上下游开展供应链业务,既能合理控制风险,又能支持本地企业发展。

如鹰潭、上饶多铜加工企业,当地平台围绕铜产品开展贸易,以国企资质作为信誉保证,加速当地铜产品与资金的流转,收入高达几十亿元,但毛利率通常在1%以内;如景德镇以陶瓷立名,当地平台便围绕陶瓷产品开展贸易。

4、通过产控平台促进招商引资,做大投资收益。与城区平台不同,园区平台除负责园区基础设施建设外,通常还承担一定的招商引资任务,因此园区平台可以成立产业引导基金,一方面撬动社会资产投资于地方产业,扶持企业发展,留住税源和利润;另一方面,城投可以通过股权增值,提高投资收益。

但产业投资对平台的风险识别能力提出了更高的要求,平台应坚持以本地产业为导向,提高人员的专业化程度以及平台对企业的服务能力,对于小微企业还需耐心进行孵化培育。

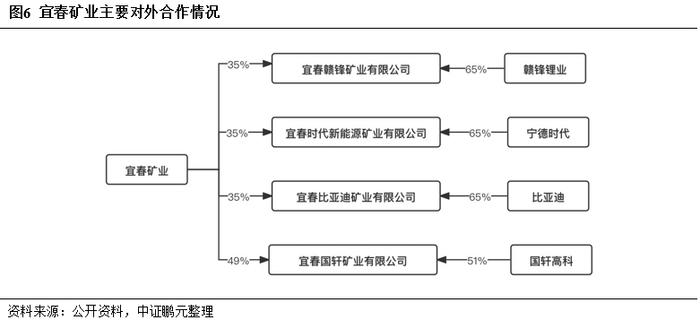

如宜春发投旗下的宜春矿业公司近年着力于锂矿资源整合,并利用锂矿资源同包括赣锋锂业、比亚迪、宁德时代、国轩高科等在内的数家新能源企业合作成立公司,促进招商;赣州发投则通过赣州工投间接持股中国稀土集团股权。

四、总结

总体而言,对于江西此类非重点省份,所能享受到的中央化债支持相对有限,化债能力的考察将更早回归至基本面。从地方政府角度来看,产业利税、资产盘活都是有效手段,但产业引进仅仅只是税源丰富的开始,产业框架及发展阶段将直接影响利税效果,江西产业的转型升级空间仍较大。从城投角度来看,转型为城投提供了从市场汲取资金的可能性,但实操层面存在诸多困难,政府需扮演好引导角色,协助城投从资源禀赋出发,循序渐进破局。

此外,由于新增融资收紧,短期内地方政府将直面沉重的付息压力,银行作为非重点省份获取流动性补充的最直接对象,后续将会出台何种化债细则需要持续关注。

[1]江西省2020-2023年城投平台平均发债利率为4.37%,综合考虑非标债务和银行借款后,按4%测算利息。