世行:发展中国家企业中46%预计会有逾期欠款,敦促提升信贷普惠性

世界银行(下称“世行”)在最新发布的《2022年世界发展报告:金融为公平复苏护航》(下称“报告”)中指出,在发展中国家,由疫情和非透明债务造成的金融脆弱性风险正在增加。

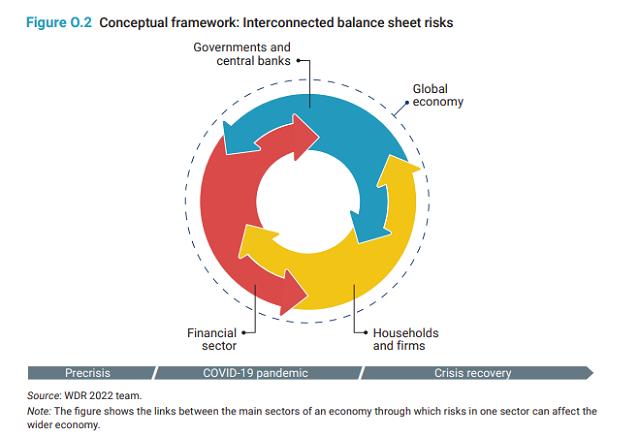

同时,全球通胀及利率上升也给经济复苏带来了更多挑战,发展中国家需关注构建更加健康的金融部门。报告认为,风险可能是隐性的,因为家庭、企业、银行和政府的资产负债表密切相关。

通过在疫情期间对发展中国家的企业进行调查,世行发现其中46%预计会有逾期欠款。世行表示,贷款违约可能会急剧增加。随着政府提供支持,私营部门债务可能快速成为公共债务。危机使个人和企业收入大幅下降,但不良贷款率基本未受影响,仍然低于预期。这可能是因为延期还款政策以及宽松的会计标准掩盖了重大隐性风险,随着支持性政策的退出,这些风险就会显现出来。

世行行长马尔帕斯说:“目前的风险是,通胀和利率上升的经济危机会因为金融脆弱性而蔓延。全球金融条件收紧,很多发展中国家国内债务市场深度较浅。二者叠加正在挤出私人投资,抑制复苏。关键是要提升信贷的普惠性,以增长为导向配置资本,使有活力的小企业和具有更高成长潜力的行业能够进行投资,创造就业机会。”

私营部门债务问题亟待解决

世行表示,目前由疫情引发的全球公共卫生危机转变为经济问题,造成增长大幅倒退、贫困率增加、不平等加剧。为此,各国政府启动规模空前的紧急支持性措施,减轻了一些最严重的经济社会影响,但这也推高了主权债务水平——危机前许多国家的主权债务已经处于历史最高水平。

世行数据显示,2020年中等收入和低收入国家债务占国内生产总值(GDP)比重平均增加约9个百分点,而过去十年的年均增幅为1.9个百分点。51个国家(其中包括44个新兴市场和发展中经济体)的主权信用评级被下调。

同时,有几个挑战也显露出来,其中亟待解决的是私营部门债务问题,包括不良贷款报告缺乏透明度、不良资产管理不及时,以及对最脆弱的家庭和企业收紧或取消信贷。

最新的《报告》就突出强调了及早发现金融风险等几个重点行动领域。世行在报告中认为,几乎没有哪个国家有财政空间和财政能力同时解决所有挑战,因此报告概述了各国如何根据国情确定资源分配重点。

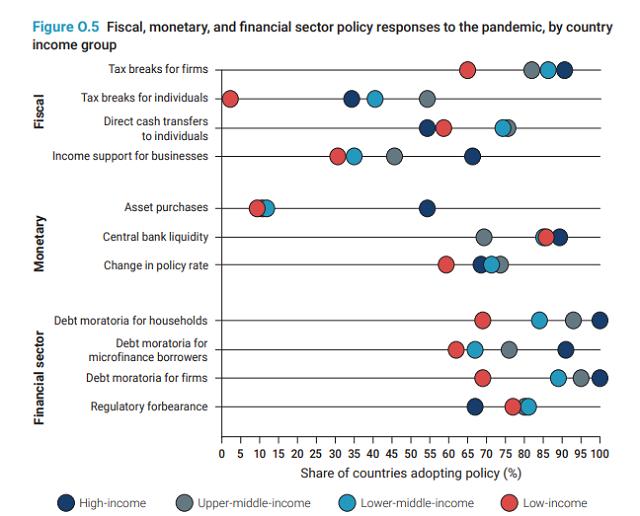

世行解释道,譬如,以GDP占比衡量,高收入国家的财政措施几乎毫无例外地达到了历史性规模,低收入国家的措施规模却非常小或近乎没有。中等收入国家财政应对措施的差别很大,反映出各国政府调动财政资源、增加支持项目支出的能力和意愿有很大差异。

也有很多国家还通过大规模的货币政策干预来配合财政措施。比如,几个新兴经济体的中央银行首次使用了资产购买计划等非常规货币政策。这些计划为财政措施提供了支撑并在关键时刻提供了急需的流动性。然而各国央行以此支持危机应对的能力有很大差异,那些拥有更深厚资本市场和更发达金融部门的中等偏高收入国家对这类工具的使用更为广泛也更加有效。相比之下,大多数低收入国家政府的危机响应措施受到更多制约,因为它们的货币政策无法发挥这种支持作用。

世行高级副行长兼首席经济学家莱因哈特表示:“危机之前那些没有看到的因素往往最终会出问题,有理由认为很多薄弱环节仍然是隐性的。现在应及早确定符合国情的重点行动,支持健康的金融体系提供更多信贷,助力复苏。否则,最脆弱的群体会受到最沉重的打击。”

主动管理不良贷款

报告还提出要主动管理不良贷款。因为收入减少,许多家庭和企业处于不可持续的债务水平。有效的破产机制有助于消除长期债务危机风险,避免向不利于经济复苏的“僵尸企业”提供贷款。完善破产机制、推动庭外解决(特别是小企业)、促进债务减免,有助于有序减少私营部门债务。

世行指出,低收入国家的主权债务激增,需要及时、有序地进行主动管理。历史经验表明,不及时处理主权债务危机会出现长期衰退和高通胀,投入教育、卫生、社会安全网等基础领域的资源也会减少,这对贫困人口的影响更大。

最后,要实现金融的普惠性,支持全球从历史性疫情中复苏。中低收入国家50%的家庭只能维持3个月的基本消费,一般的企业称其现金储备只够两个月的开销。

世行指出,家庭和小企业最有可能无法获得信贷,而信贷有助于提高低收入家庭的韧性,避免小企业关闭,使其维持运营,最终实现发展,支持复苏。

数字金融工具及产品可以发挥重要作用,评估借款人风险并在发生违约时提供追索权,从而完善信贷风险管理,促进贷款发放,培育新的经济发展机遇。

世行表示,实现公平复苏所必需的政策改革,也为各国政府和监管者提供了加速转型的机会和路线图,从而有助于促进世界经济更高效、更可持续发展。

其中,世界经济中被忽视的风险主要源自于气候变化。完善的危机响应政策和长期改革措施会鼓励资本流向更加绿色的企业和行业。