热点解读铜:库存与价格,累库效应影响几何?

来源:美尔雅期货研究院

摘要:

从今年的库存变化特征分析到库存变化与价格中枢的模糊关系分析,回归对当前情形变化和后市的预测,目前国内已有库存24万吨,暂未出现库存拐点,预计高点介于18年和19年之间,属于绝对水位偏高,另外在累库速度上,由于前期的库存快速累升,今年的日均累库速度是偏高的,一季度目前的价格中枢在68000元,预计整体仍将继续承压,不会有较为明显的上抬。尽管当前国内去库预期良好,但弱现实特征依旧明显,因此3-4月是关注下游订单回暖,跟踪去库速度的窗口期,一定程度决定下半年价格节奏的变化,但全年的价格中枢受偏过剩的预期影响,可能并不会太高。

一

2023年季节性累库的特征

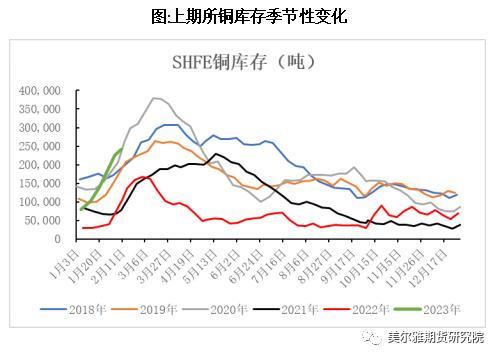

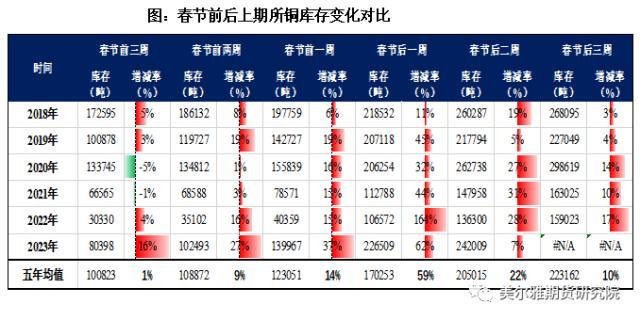

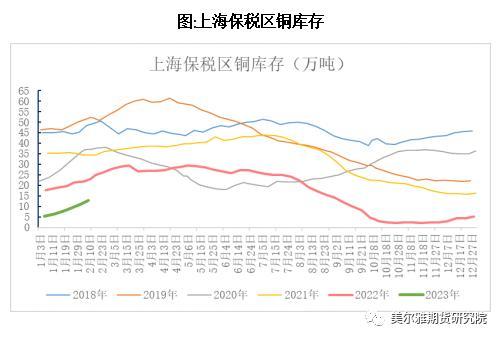

目前国内铜库存处于季节性累库中,累库出现放缓迹象,但拐点尚不明确。截至春节后第二周的情况来看,今年上期所已经累库16.5万吨达到24万吨,社库累积21.5万吨达到31.63万吨,保税区铜库存累积10万吨达到14.8万吨水平。整体来看,除了保税区库存水位依然偏低以外,国内的累库进展速度较快,库存水位已经抬高至历史偏高水平,除了2020年疫情扰动,已经逼近18年和19年的库存高点。

今年国内库存变化较往年有几大特征:

1、1月初未经历小幅去库阶段直接加速进入累库过程。今年过年阳历日期相对较早,进入1月后下游并未有明显补库行为,消费弱势是主因,12月经历疫情高峰冲击后消费表现较差,下游提前进入春节节奏,同时叠加铜价在乐观预期下涨价,抑制下游节前补库意愿。

2、累库过程进展迅速,呈现斜率高,幅度大的特征。以下图上期所库存变化情况为例,春节前三周时间库存从7万吨累至14万吨,周累库幅度均超往年同期水平,库存的快速累升建立在下游不参与,炼厂持续往交易所交仓的背景中。

3、保税区库存回升但仍处低位,进口需求持续恶化,出口窗口打开。进口窗口关闭已经持续了两个多月,前期进口需求走弱带动的保税区库存回升节奏偏慢,后期进口倒挂出口盈利之后库存累升加快,但当前保税区库存依然偏低,前期大概10-15万吨的保税区铜通过贸易融资的方式被锁定,但随着美联储加息国内降息,由于海内外利差扩大,保税区铜的融资性需求基本丧失,库存全部流出;目前的保税区库存增量可以理解为过剩量。

总结而言,2023年的累库压力是比较明显的,库存从低位回升的速度快,累库的幅度也都超过了往年,但再看价格表现,呈现高价格区间的震荡运行状态,库存的变化与价格得到变化并不是一致的,在今年的累库过程价格高位偏强的运行中,前期库存绝对水位偏低和后期良好的去库预期一定程度上抵消了这种库存变化特征带来的价格压力。

二

库存变化与价格中枢的模糊关系

在对2023年累库的表现进行总结不难发现,今年累库已经不少,但价格依旧比较坚挺,两个能够一定程度抵消库存压力的因素我们也已经总结,需要探究的是既然库存的变化与价格的变化难有明显的一致性,但在基本面分析中库存占比的权重是比较大的,那么是否存在一种模糊的正确能够让库存与价格联系起来。通过统计近5年来国内库存变化,选取指标为一季度累库高点,季节性累库中的日均累库速度,后期去库后的低点以及日均去库速度四个指标与价格的季度中枢、年度中枢进行比较,可以发现一些变化:

1、一季度季节性累库高点与累库速度会影响上半年价格中枢,累库后的库存水位高与累库速度快将抑制上半年价格中枢上行。

2、后半程的价格变化与去库后低点以及去库速度有一定关系,当去库幅度大速度快,价格中枢抬升的空间也比较大;当去库幅度不大,去库速度不快,价格容易继续承压运行。

3、在全年价格中枢的关系上,一季度累库高点一定程度上影响着全年价格中枢,从供需平衡表的关系上,累库高点过高往往对应着全年偏过剩的预期,高点偏低则容易引发短缺预期进而刺激价格中枢上抬。

三

后市展望

从今年的库存变化特征分析到库存变化与价格中枢的模糊关系分析,回归对当前情形变化和后市的预测,目前国内已有库存24万吨,暂未出现库存拐点,预计高点介于18年和19年之间,属于绝对水位偏高,另外在累库速度上,由于前期的库存快速累升,今年的日均累库速度是偏高的,一季度目前的价格中枢在68000元,预计整体仍将继续承压,不会有较为明显的上抬。尽管当前国内去库预期良好,但弱现实特征依旧明显,因此3-4月是关注下游订单回暖,跟踪去库速度的窗口期,一定程度决定下半年价格节奏的变化,但全年的价格中枢受偏过剩的预期影响,可能并不会太高。