小规模纳税人异地预缴常见问题梳理→

转自:上观新闻

申税小微,我公司是小规模纳税人,在外省承包了一项工程,我们当月需要在异地预缴增值税吗?

您好,增值税小规模纳税人跨区域提供建筑服务,预缴税款需区分不同情形。今天,申税小微为大家梳理了小规模纳税人异地预缴的常见问题,一起来了解吧~

问1

增值税小规模纳税人跨市提供建筑服务,月度工程额超过10万,季度不超过30万,需要预缴增值税吗?

根据相关规定,增值税小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税。

按照现行规定,应当预缴增值税税款的小规模纳税人,凡在预缴地实现的月销售额未超过10万元的,当期无需预缴税款。在预缴地实现的月销售额超过10万元的,适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。

如您为按月申报的增值税小规模纳税人,因月销售额超过10万元,则超出当月需要在建筑服务发生地按1%预征率预缴增值税。

如您为按季申报的增值税小规模纳税人,因季度销售额未超过30万元,则无需预缴增值税。

如何操作看这篇→【轻松办税】《全国统一规范电子税务局跨区域涉税事项一本通》来啦

问2

公司是A市一家小型建筑公司,在B市和C市都有建筑项目,属于按季申报的增值税小规模纳税人。公司2024年三季度销售额60万元,其中在B市的建筑项目销售额40万元,在C市的建筑项目销售额20万元,应如何缴纳增值税?

该公司2024年三季度销售额60万元,超过了30万元,因此不能享受小规模纳税人免征增值税政策,在机构所在地A市可享受减按1%征收率征收增值税政策。在建筑服务预缴地B市实现的销售额40万元,减按1%预征率预缴增值税;在建筑服务预缴地C市实现的销售额20万元,无需预缴增值税。

问3

我公司是上海的一家建筑公司,是按月申报的增值税小规模纳税人,在本地和外地都有施工项目,本月在两处取得预收款分别为11万元和15万元,两地都需要预缴增值税吗?

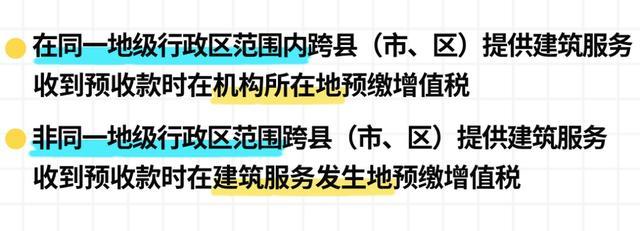

是的。按照现行规定应在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在建筑服务发生地预缴增值税。按照现行规定无需在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在机构所在地预缴增值税。

提供建筑服务收取预收款预缴增值税的纳税地点有以下两种情形:

问4

我公司施工项目所在地适用的城建税税率和注册登记地不一致,异地预缴时应该适用哪种税率呢?

纳税人跨地区提供建筑服务、销售和出租不动产的,应在建筑服务发生地、不动产所在地预缴增值税时,以预缴增值税税额为计税依据,并按增值税预缴地的城市维护建设税适用税率和教育费附加征收率计算缴纳城市维护建设税和教育费附加。

问5

小规模纳税人异地项目季度销售额不足30万无需预缴增值税,和开具的发票是增值税专用发票还是增值税普通发票有关系吗?

小规模纳税人异地项目季度销售额不足30万无需预缴增值税,和开具发票的发票种类没有关系。

问6

建筑企业跨区经营,需要预缴企业所得税吗?

根据相关规定,建筑企业总机构直接管理的跨地区设立的项目部,按项目实际经营收入的0.2%按月或季由总机构向项目所在地预分企业所得税,并由项目部向所在地主管税务机关预缴。

建筑企业总机构应汇总计算企业应纳所得税,按照以下方法进行预缴:

总机构只设跨地区项目部的,扣除已由项目部预缴的企业所得税后,按照其余额就地预缴。

总机构只设二级分支机构的,按照《国家税务总局关于印发<跨地区经营汇总纳税企业所得税征收管理办法>的公告》(国家税务总局公告2012年第57号)文件规定计算总、分支机构应缴纳的税款。

总机构既有直接管理的跨地区项目部,又有跨地区二级分支机构的,先扣除已由项目部预缴的企业所得税后,再按照以上文件规定计算总、分支机构应缴纳的税款。

政策依据

1.《财政部税务总局关于明确增值税小规模纳税人减免增值税等政策的公告》(财政部国家税务总局公告2023年第1号)

2.《国家税务总局关于增值税小规模纳税人减免增值税等政策有关征管问题公告》(国家税务总局公告2023年第1号)

3.《关于增值税小规模纳税人减免增值税政策的公告》(财政部国家税务总局公告2023年第19号)

4.《财政部税务总局关于建筑服务等营改增试点政策的通知》(财税〔2017〕58号)

5.《财政部国家税务总局关于纳税人异地预缴增值税有关城市维护建设税和教育费附加政策问题的通知》(财税〔2016〕74号)

6.《国家税务总局关于跨地区经营建筑企业所得税征收管理问题的通知》(国税函〔2010〕156号)

供稿:路晋豫胡圣浩

制作:苏楠

特别声明:本文经上观新闻客户端的“上观号”入驻单位授权发布,仅代表该入驻单位观点,“上观新闻”仅为信息发布平台,如您认为发布内容侵犯您的相关权益,请联系删除!