【鹏扬观察】当前哪些行业的信用债更可能出现价值重估?

摘 要:

当前煤炭、房地产、银行三大行业基本面正经历明显变化,有望驱动对应行业信用债的价值重估。

正 文:

由于赎回压力导致需求不振,叠加热点信用事件冲击,3月份信用债基本面转弱。信用利差有所抬升但并未触及曲线上沿,均值回归动力不大。从结果来看,标准AAA信用利差处于中性水平,弱资质AA-信用利差偏窄,其余以中性偏多为主。3-5年期债券受信用利差走阔影响,吸引力较此前有所提升。

分券种来看,截至4月8日,5年期普通产业债性价比相对突出,城投债估值一般但政策导向不利,5年期银行二级资本债性价比明显提升,过剩产能债券估值偏低但目前无基本面带来利差走阔压力。

目前中观行业层面,我们重点关注三大领域:煤炭价格高企、房地产金融风险释放和化解、社融企稳预期下银行业基本面改善。上述变化使信用债市场对应标的的价值面临重估。

煤炭债方面,市场煤价格再次走高,在国内低库存,海外高价煤进口难的现状下,国内市场煤价易涨难跌。3月16日,发改委对2022年度长协的签订、履约进行专项核查;3-4月长协下水煤合同价均执行720元/吨;3月18日发改委成立工作专班推动煤炭增产,日产量达1260万吨以上。在保供措施和长协检查推动下,煤炭企业端煤价波动降低,但中枢已经提升。

图1:电厂煤炭库存今年以来持续下行

资料来源:Wind,鹏扬基金

地产债方面,今年以来随着因城施策落实,部分城市逐步放开限购政策。金稳委会议后,银保监会和财政部在房地产政策表态上以稳为主,但销售数据和土地出让数据依然弱于往年同期,居民购房与房地产企业开发投资的信心依然不足。2022年3月,因龙光控股债券展期事件,民企地产债券信用利差上行,部分机构投资者持仓较多的大型民企地产债券遭到抛售。普通民企地产债价格波动已经反映在基金净值中,但部分非法人产品账户类投资者可能未调整成本法估值的房地产ABS账面价值,市场仍需要关注ABS减值风险。

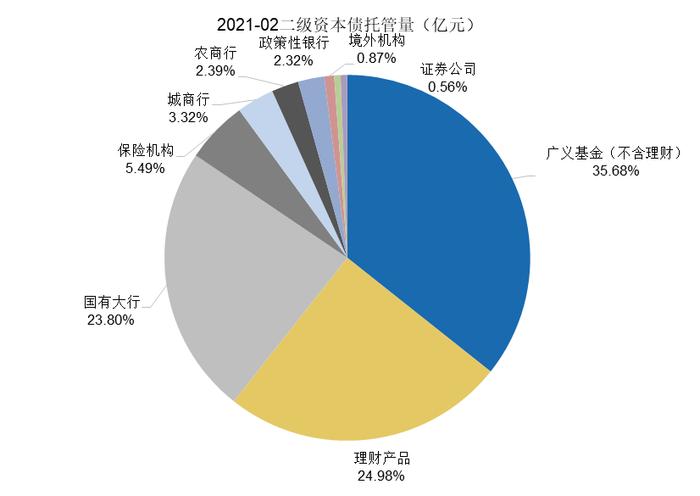

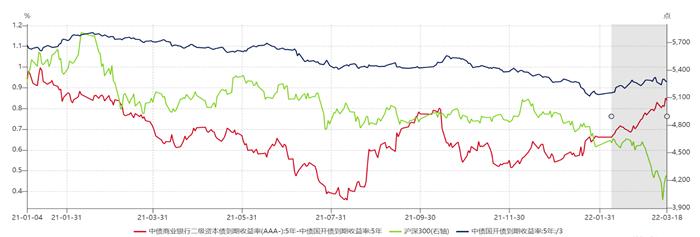

受1-2月利率债调整及3月基金赎回卖债的影响,年初以来银行二级资本债利差走阔30BP。但我们认为行情波动、基金赎回只能算是资产定价短期扰动因素,对二级资本债,无风险利率和投资者结构才是长期决定因素。2021年以来,二级资本债发行市场化程度提升,其和国开利率中枢均很难高于此前的年份。目前二级资本债对国开利差80BP,处于2021年初以来相对较高水平,利差有一定的吸引力。

图2:银行二级资本债投资者结构

资料来源:Wind,鹏扬基金

对比普通信用债,由于骑乘收益和金融债增值税优惠增厚收益,目前5年期国有大行二级资本债综合收益已经有4.32%。目前银行资本债已具备相对价值,等待行情调整带来绝对收益机会。

图3、表1:银行二级资本债利差已具备相对价值

资料来源:Wind,鹏扬基金

(文/鹏扬基金信用策略组)

好基分享

1

聪明投资选聪明指数:鹏扬沪深300质量成长低波动指数基金(A类011132 C类011133)

基于沪深300优选50只金股构建聪明指数,聚焦低估核心资产。鹏扬指数投资总监施红俊博士17年经验厚积薄发。费率低廉,增强明显,持有7天即免赎回费。估值水平为主流指数洼地,逢低布局,配置逢时,长短期投资两相宜。

2

总经理亲管,精品“固收+”:鹏扬汇利债券型证券投资基金(A类004585C类004586)

鹏扬基金创始人、总经理杨爱斌亲自管理,集23年投资经验匠心打造,公司拳头产品。股债协力,稳健至上,追求资产的“绝对收益+低波动”,致力于为您资产的稳健增值保驾护航。

3

固收旗舰公司再出精品债基:鹏扬丰利一年定期开放债券型证券投资基金(A类013579 C类013580)

鹏扬丰利追求稳定的绝对收益,专注债券、不炒股、不打新,不受股市涨跌影响,由拥有12年证券投研经验的鹏扬基金总经理助理、固收总监王华掌管。基金经理擅长利用国债期货对冲风险,利用可转债等多策略做收益增强。