中信建投 | 国际原油先抑后扬,欧洲天然气价格持续上升

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

文|梁骁韩军

1)国际原油先抑后扬。周内,经济面的利空压力加重导致油价下跌。但另一方面,周内后期美国原油库存的减少对油价起到支撑作用。

2)欧洲天然气价格持续上升。8月7日,洲际交易所(ICE)TTF基准荷兰天然气9月期货创2023年12月中旬以来新高,欧洲天然气市场的动荡,除了俄乌冲突的继续影响外,亚洲和欧洲部分地区遭遇热浪袭击,提高了用电需求,市场开始抢购天然气。

3)动力煤暂稳运行。产地方面,市场暂稳运行。鄂尔多斯市部分煤矿响应防汛要求,暂停生产销售,整体煤炭供应及外运受限。当前下游需求释放有限,煤价缺乏实质性支撑,市场观望情绪仍然较浓,预计短期内煤价仍将维持弱稳运行。

国际市场:国际原油先抑后扬,欧洲天然气价格持续上升

国际原油先抑后扬,周均价环比下跌。本周(8.1-8.7),原油整体呈现先抑后扬的走势,周均价环比下跌。近期发布的美国非农就业数据显示,失业率以及PMI数据均不及预期,市场对美国经济前景不佳的担忧进一步升温,美国供应管理协会数据显示,美国7月制造业采购经理人指数(PMI)下降1.7个百分点至46.8%,为2023年11月以来最低,美国劳工部数据显示,美国7月非农就业岗位增加11.4万个,低于市场预期的17.5万个,7月失业率增长0.2个百分点至4.3%,创近三年来新高。此外,受经济数据不佳的影响,全球股市普遍下跌,市场避险情绪升温,作为风险资产的原油期货下行压力也进一步加重。但另一方面,周内后期,美国原油库存的减少对油价起到支撑作用。美国能源信息署数据显示,截止2024年8月2日当周,包括战略储备在内的美国原油库存总量较一周前减少299.2万桶至8.05亿桶,美国商业原油库存量较一周前减少372.8万桶至4.29亿桶。

欧洲天然气价格持续上升。8月7日,洲际交易所(ICE)TTF基准荷兰天然气9月期货收于38.45欧元/兆瓦时,创2023年12月中旬以来新高,原因是乌克兰进攻俄罗斯库尔斯克地区引发了供应担忧。2022年乌克兰危机爆发后,欧洲大幅减少了对俄罗斯天然气的依赖,但一些国家仍依赖于通过管道输送的俄罗斯天然气,这意味着若供应突然中断,它们经济很容易受到影响。事实上,在最新事态发展之前,欧洲天然气市场就出现了动荡,因为亚洲和欧洲部分地区遭遇热浪袭击,提高了用电需求,市场开始抢购天然气。

国际食品价格指数7月略有下探。2024年7月,粮农组织食品价格指数平均为120.8点,较6月修订后的121.0点略有下探,与上一年同期相比则下跌了3.1%。粮农组织谷物价格指数7月环比下跌3.8%,全球主要谷物出口价格连续第二个月环比下跌。其中,北半球正在进行的冬小麦收获推高了季节性供应,且加拿大和美国总体有利的条件支撑了春小麦丰收的预期,给国际小麦价格造成下行压力。玉米出口价格下跌则是因为阿根廷和巴西的收获进度快于去年,同时美国的作物状况保持良好。粮农组织大米价格指数环比下跌2.4%,籼米与粳米市场交易均显平淡。粮农组织植物油价格指数7月环比上涨2.4%,创18个月以来的新高。棕榈油、大豆油、葵花籽油和菜籽油的全球报价均上涨。其中,生物燃料行业高涨的需求推高了大豆油报价,而葵花籽油和菜籽油国际价格上涨的主要原因则是部分主要油籽生产国的作物前景堪忧。粮农组织肉类价格指数7月环比上涨1.2%。国际羊肉、牛肉和禽肉报价受强劲进口需求的支撑均出现增长,仅猪肉价格由于西欧供应过剩而略有下降。粮农组织乳制品价格指数7月与6月基本持平,奶粉报价的跌幅与黄油和奶酪报价的涨幅基本两相抵消。

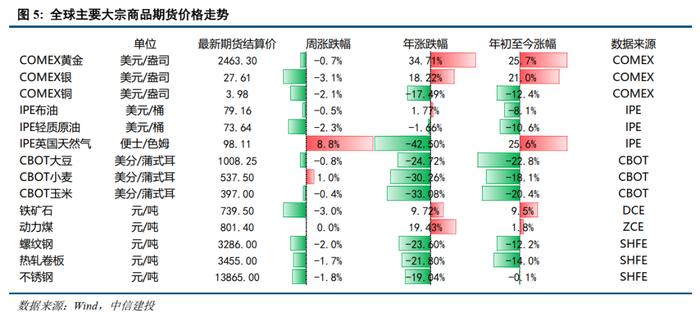

截至8月8日,CRB大宗商品现货价格指数531.67,环比上周上涨0.02%,同比下跌4.69%。分行业看,同环比涨跌不一。其中油脂价格指数环比上周下跌0.93%,同比下跌22.85%;食品价格指数环比上周上涨1.25%,同比下跌6.35%;家畜价格指数环比上周下跌0.81%,同比下跌14.46%;纺织品价格指数环比上周下跌0.18%,同比下跌4.25%。

国内市场:中国大宗商品价格指数略有上涨

2024年6月份,中国大宗商品价格指数(CCPI)略有上涨。数据显示,6月份CCPI总指数为186.53点,比上月上涨1.2点,涨幅0.7%;比年初上涨5.6点,涨幅3.1%;比上年同期上涨15.2点,涨幅8.9%。环比来看,6月份,九大类商品价格指数呈现“六降三涨”态势。其中,钢铁类、有色金属类、矿产类降幅居前,分别下降2.6%、1.2%和1.1%;牲畜类、橡胶类、食糖类分别上涨10.9%、5.6%和0.3%。年初比来看,6月份,九大类商品价格指数呈现“六涨三降”态势。其中,牲畜类、橡胶类、有色金属类涨幅居前,分别上涨13.5%、13%和12.8%;钢铁类、矿产类、农产品类分别下降7.5%、4.6%和3.2%。同比来看,6月份,九大类商品价格指数呈现“五涨四降”态势。其中,橡胶类、有色金属类、牲畜类涨幅居前,分别上涨31.6%、15.9%和15.5%;食糖类、农产品类、钢铁类降幅居前,分别下降9.5%、5.5%和3.9%。

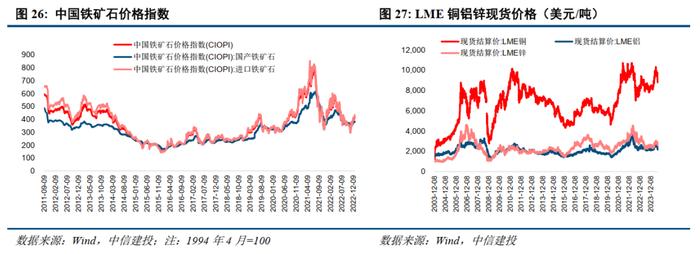

8月8日,LME铜铝锌现货价格分别为8649美元/吨,2204.5美元/吨,2580美元/吨,分别同比变化3.03%、2.39%和3.2%。

动力煤暂稳运行,炼焦煤市场弱稳运行

本周动力煤市场暂稳运行。产地方面,市场暂稳运行。鄂尔多斯市部分煤矿响应防汛要求,暂停生产销售,整体煤炭供应及外运受限。因市场煤发运倒挂,煤厂及贸易商采购积极性不佳,煤矿销售情况一般,但在终端刚需拉运支撑下,矿区库存压力不大,暂无明显趋势性变化,整体煤价表现平稳;陕西区域受降雨影响,区域内大部分煤矿停产减产,整体供应稍有收缩。近日连续降雨天气对各矿拉运稍有影响,矿区排队车辆减少,各矿销售情况一般,整体库存稍有累积。当前下游需求释放有限,煤价缺乏实质性支撑,市场观望情绪仍然较浓,预计短期内煤价仍将维持弱稳运行。进口方面,近日沿海电厂释放需求减少,整体以低价刚需拿货为主,进口煤采购成本随之下调,但需求端压价明显,煤价上行动力不足,加之进口市场悲观情绪蔓延,贸易商采购积极性较为一般。短期内进口煤价仍有小幅下调空间,后续需关注外矿报价及国内电厂实际拿货情况。

炼焦煤市场弱稳运行。钢厂利润持续亏损,加之8月钢厂检修限产增多,铁水产量仍会减少,对原材料的需求支撑减少,周四唐山主流钢厂对焦炭价格提出下调,此为第三轮提降,降幅仍在50-55元/吨市场情绪继续走弱,炼焦煤价格或将继续承压降价。目前来看,当地主流的煤种高价成交乏力,低价部分供应商惜售,贸易氛围相对冷清。整体上看,预计短期国内炼焦煤价格延续下行。周四焦炭开启第三轮提降,市场心态不佳,终端采购计划依旧谨慎,需求延续低位,加剧市场悲观心态,预计之后走势依旧不乐观。进口蒙煤价格下滑明显,部分煤种市场询价持续走低。

2024年8月5日,主流港口煤炭库存为7002.5万吨,环比上周下跌1.7%,同比上涨4.97%;2024年8月9日,全国主要港口铁矿石库存为15040.94万吨,同比增长20.82%。

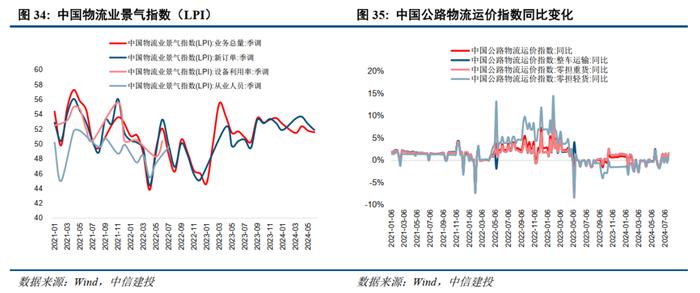

7月物流业景气指数显示:业务需求保持景气区间,企业微观活力稳中趋好

中国物流与采购联合会发布的2024年7月份中国物流业景气指数为51%,环比回落0.6个百分点。受全国多地持续高温及洪涝灾害影响,业务需求和物流活跃度有所放缓,物流景气指数小幅回落但保持在景气区间。分项指数中业务总量指数、新订单指数、固定资产投资完成额指数和业务活动预期指数处于景气区间。从变化看,反映企业经营的资金周转率指数、物流服务价格指数、主营业务利润指数、从业人员指数环比回升。业务量保持扩张,但增速有所回落。7月份业务总量指数为51%,环比回落0.6个百分点。其中,铁路运输业、道路运输业、航空运输业、仓储业、装卸搬运业和邮政快递业等行业业务总量指数均在景气区间。新订单指数有所回落,新增需求总体平稳。7月份,物流企业新订单指数为51.2%,环比回落0.7个百分点。分地区来看,受局地连续高温和洪涝灾害影响,部分城市和干线运输受到短暂冲击,新订单指数有所回落,但影响有限,东部地区和中部地区新订单指数分别为51.2%和51.7%,对全国指数形成有力支撑,西部地区新订单指数也保持在50%以上。

本周(8月5日-8月9日),由中国物流与采购联合会和林安物流集团联合调查的中国公路物流运价指数为1041.26点,与上周环比上涨1.43%。分车型看,整车指数为1044.47点,与上周环比上涨1.46%;零担重货指数为1044.04点,与上周环比上涨1.45%;零担轻货指数为1028.07点,与上周环比上涨1.31%。

俄乌冲突演变超出预期

俄乌冲突演变存在超出预期风险,若演变为全面战争,将严重影响欧洲、俄罗斯相关航线贸易,带来全球航运体系崩溃,全球化进程甚至存在倒退风险。

全球宏观经济复苏不及预期

地缘政治冲突升级、供应链挑战加剧、通胀压力持续攀升等多重因素下,全球经济复苏不确定性依然存在,复苏依旧困难重重,若全球宏观经济复苏严重不及预期,届时全球物流运输需求或大幅下降。

物流价格受政策监管变化

2022年9月国务院办公厅印发《关于进一步优化营商环境降低市场主体制度性交易成本的意见》,其中提出,推动降低物流服务收费;强化口岸、货场、专用线等货运领域收费监管,依法规范船公司、船代公司、货代公司等收费行为。物流价格或受政策监管变化超出预期,带来物流企业业绩波动。

燃油成本大幅度上涨

受国际原油价格波动影响,物流公司燃料成本存在大幅度上涨的风险。其次,俄乌冲突带来国际能源市场不稳定性增加,导致国内能源安全保障面临一定压力,能源价格存在大幅提升风险,带来物流企业成本大幅上涨。