“云南康旅”1900亿负债沉重,拟提前兑付全部债券推进重组

云南康旅计划提前兑付全部存量债券,以便于在未来推进债务问题的整体解决。

01.提前兑付

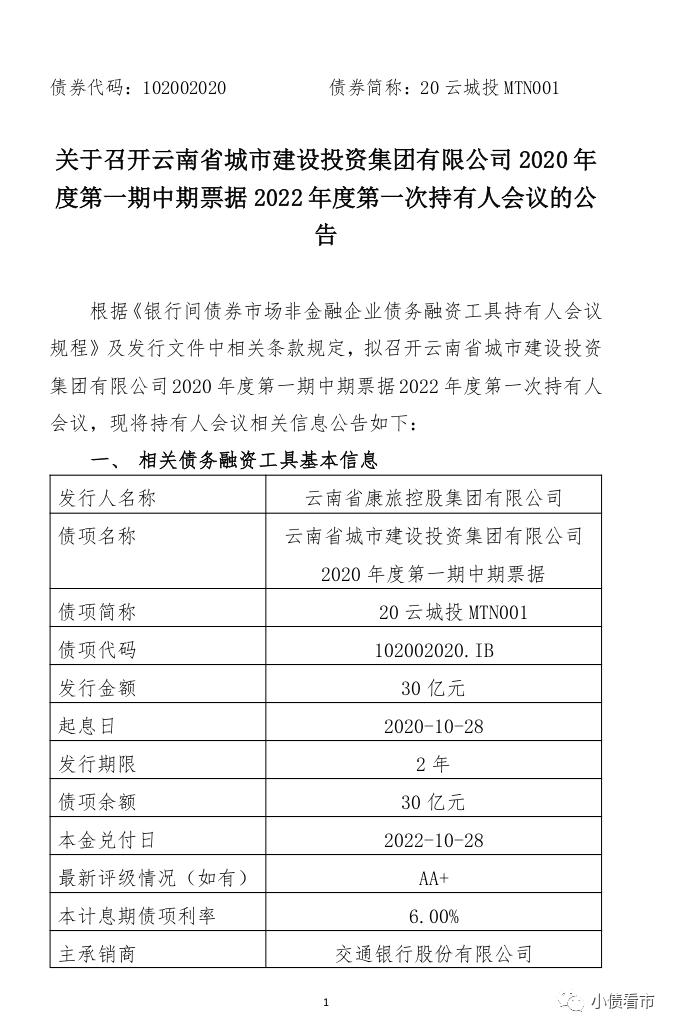

9月15日,交通银行公告称,拟于2022年9月20日召开云南省康旅控股集团有限公司(以下简称“云南康旅”)“20云城投MTN001”持有人会议,审议《关于豁免本次债券持有人会议通知期限的议案》、《关于办理“云南省城市建设投资集团有限公司2020年度第一期中期票据”提前兑付的议案》。

召开持有人会议公告

公告显示,经过云南康旅综合考虑,为优化公司财务结构,保护持有人利益,按照银行间市场清算所股份有限公司《债券发行登记业务操作指南》相关要求,公司申请提前兑付本期中期票据。

据公开资料,“20云城投MTN001”发行总额30亿元,票息6%,到期日为2022年10月28日。

另外,据YYAsia消息,云南康旅计划提前兑付全部存量债券,以便于在未来推进债务问题的整体解决。

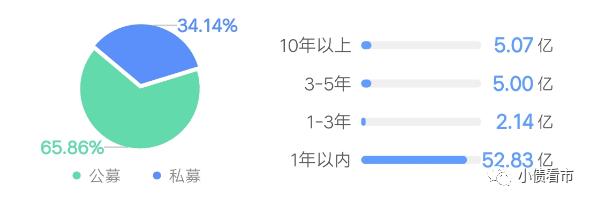

《小债看市》统计,目前云南康旅存续债券8只,存续规模65.04亿元,其中一年内债券到期规模有52.83亿。

存续债券到期分布

今年2月,由于盈利能力进一步弱化,财务杠杆比率维持高位等原因,中诚信国际将云南康旅主体和相关债项信用等级由AAA调降至AA+,维持评级展望为负面。

截至今年6月末,云南康旅集团并表范围内已逾期且未偿债务余额28.12亿元,包含母公司逾期金额1.05亿元、合并报表范围内子公司逾期27.07亿元。其中银行贷款5.21亿元,非银金融机构贷款22.91亿元。

值得一提的是,今年1月28日云南康旅公告称,公司党委委员、副总经理吕韬涉嫌严重违纪违法,目前正在接受纪律审查和监察调查。

02.债务负担沉重

据公开资料,云南康旅是云南省委、省政府明确的全省文化旅游、健康服务两个万亿级产业的龙头企业和项目实施主体,业务涵盖文旅、康养、城开与环保、产投与金融。

云南康旅现拥有云南城投(600239.SH)和云南水务(06839.HK)两家主板上市公司,一家新三板公司,还是莱蒙国际(03688.HK)流通股第一大股东。

云南康旅官网

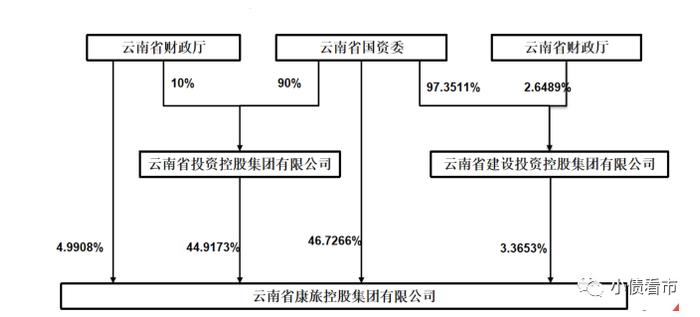

从股权结构上看,云南省国资委和云投集团分别持有云南康旅46.73%和44.92%的股份,公司实际控制人为云南省国资委。

股权结构图

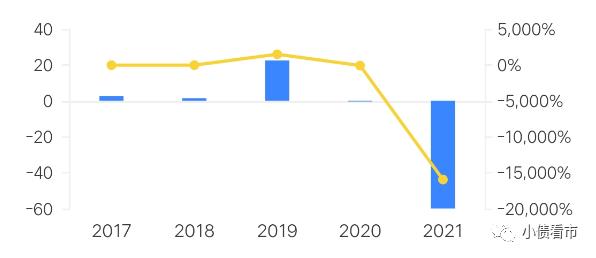

近年来,受房地产业务收入下滑,以及公允价值变动收益、投资收益大幅下降影响,2021年和2022年上半年云南康旅分别亏损59.89亿和33.57亿元,盈利能力整体呈恶化趋势。

因云南康旅2021年度经营亏损、流动资产不能覆盖流动负债等原因,会计师事务所对公司出具带有持续经营存在重大不确定性段落的无保留意见的审计结论。

归母净利润

虽然自身盈利能力欠佳,但作为云南省级重要的城市建设及投融资主体,云南康旅可获得资金注入、产业资源整合等方面的支持。

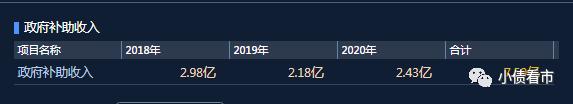

2018-2020年,云南康旅分别获得政府财政补助2.98亿元、2.18亿元和2.43亿元,合计7.59亿元,包括土地出让金、契税返还补助等。

政府财政补助

截至2022年中,云南康旅总资产为2487.92亿元,总负债为1932.32亿元,净资产555.6亿元,资产负债率为77.67%。

近年来,云南康旅财务杠杆水平一直在高位徘徊,若将其所有者权益中128.5亿永续债调至债务,其杠杆水平将进一步被推高。

财务杠杆

《小债看市》分析债务结构发现,云南康旅主要以流动负债为主,占总负债的74%,债务期限结构仍未改善。

截至2022年中,云南康旅流动负债有1432.75亿元,其中主要为一年内到期的非流动负债和其他应付款,其短期债务合计494.32亿元。

相较于短债规模,云南康旅流动性异常紧张,其合并口径货币资金降至20.26亿元,较2021年末下降45%,其中非受限货币资金仅有9.78亿元,现金短债比为0.04,公司存在较大短期偿债压力。

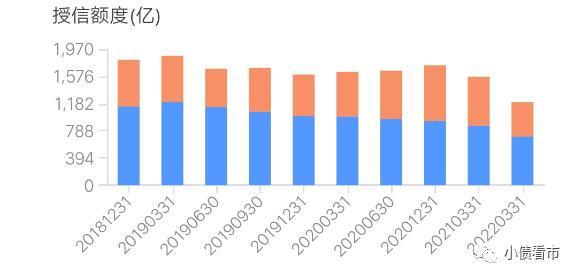

从备用资金方面看,截至2022年3月末,云南康旅银行授信总额为1199.23亿元,未使用授信额度为496.04亿元,财务弹性有所降低。

银行授信情况

在负债方面,云南康旅还有499.57亿非流动负债,主要为长期借款,其长期有息负债合计341.15亿元。

整体来看,云南康旅刚性债务有835.47亿元,主要以短期有息负债为主,带息负债比为43%。

有息负债规模庞大,近两年云南康旅财务费用均超70亿元,2022年上半年该指标为40.51亿元,对公司利润形成严重侵蚀。

近年来,多元化发展的云南康旅对外部融资需求强烈,其融资渠道较为多样化,除了发债和借款,还通过融资租赁、应收账款、股权融资、股权质押以及信托等方式融资。

在股权质押方面,目前云南康旅已质押闻泰科技(600745.SH)3178万股股票,占其所持股份的73.42%,另外其对云南城投的股权质押率为49.99%,股权质押率较高。

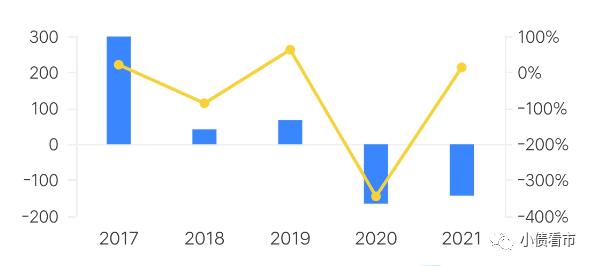

另外,由于大量债务到期,2020年以来云南康旅筹资流入资金已无法覆盖债务,其2021和2022年上半年筹资性现金流净额分别为-142.97亿和-10.79亿元,存在较大再融资压力。

筹资性现金流净额

虽然,近年来云南康旅通过股东注资、处置资产、债权清收及再融资等方式筹集债务偿付资金,公司整体债务规模有所压缩,但后续仍面临较大的债务偿付压力。

目前,云南康旅的子公司云南水务投资股份有限公司持有的钱江生化(600796.SH)股份被司法冻结。

在资产质量方面,云南康旅应收类款项占总资产的比例较高,资金占用规模大,同期末受限资产对其资产流动性造成影响。

加之,云南康旅持有的可变现股权进一步减少,以及受房地产行业收紧等因素影响,其剩余资产的处置变现难度加大,仍面临很大的流动性压力。

此外,云南康旅对外担保规模大,存在一定或有负债风险。

截至2022年3月底,除对商品房承购人的阶段性担保外,云南康旅对下属子公司担保余额合计397.07亿元,对集团外担保余额合计79.78亿元,对外担保比率为13.85%。

于是,债务压顶的云南康旅,2019年拟引入保利集团参与混改。

2019年7月,云南省人民政府与保利集团签署了战略合作协议,后者拟参与云南康旅集团层面的混合所有制改革。但战略合作协议中对本次混合所有制改革的合作方式、持股比例等事项尚未明确。

2021年末,有消息称云南康旅在接洽央企商谈战投事宜。

值得注意的是,当年12月28日云南省人民政府新组建的云南省绿色城市更新集团、云南省健康产业发展集团、云南省绿色环保产业集团、云南省绿色能源产业集团挂牌,未来其资源调配能力以及预期可以获得的支持力度和支持方式存在一定的不确定性。

总得来看,云南康旅经营业绩连续亏损,对债务和利息的保障能力下降;财务杠杆高位运行,短期偿债压力大;外部融资环境变化,再融资压力较大。

03.债务化解

业内人士预计,未来云南康旅的债务方案可能参考重庆市能源投资集团有限公司(以下简称“重庆能投”)。

重庆能投由原重庆煤炭集团、重庆建投、重庆燃气于2006年整合组建而成,是重庆市集能源投资、开发、建设、运营、服务为一体的大型能源企业。

2022年4月11日,据重庆破产法庭,重庆能投等16家国有企业以已具备破产原因但具有重整价值及可行性为由,分别向重庆市第五中级人民法院申请破产重整,并同时提出预重整申请。

此前,2021年11月重庆能投已全额赎回2022年3月到期的4.89亿美元债,以及2022年7月到期的5亿规模“20渝能01”。

2022年8月,华润集团以战略投资者身份入主重庆能投。

重庆能投的债务风险暴露于2021年初。

2021年3月,重庆能投9.15亿商业票据违约,引发市场广泛关注,市场担心这家“重庆最大煤企”会成为第二个永煤。

彼时,重庆能投到期的平安银行银行承兑汇票6.85亿元、浙商银行信用证2.3亿元无资金归还,形成违约。

随后,重庆能投存续5亿美元债大幅下跌,惠誉将其评级从BBB级下调至C级,最终下调至RD级。

不久,重庆能投成立债委会,在重庆市政府的努力下,大多数机构对其贷款进行展期,并降低利率。