旧能源比新能源更赚钱,风水轮流转了吗?

随着上半年中报业绩披露完毕,传统能源一时之间风光无限,利润增速堪比市场“印钞机”。甚至有券商首席在研报中表示“周期重新定价之路已然开启,不要犹豫,赶紧切换”。新能源真的熄火了吗?新旧能源之争中,投资者又该如何把握其中的投资机会?

01

旧能源老树开花,业绩再度耀眼

上半年中报中,煤炭和油气板块整体经营稳步增长,股息率预期也在提升。以煤炭和石油板块代表公司为例,中国神华2022年上半年公司归母净利润411.4亿元,同比增长58.1%,中国石油归属于母公司股东净利润823.9亿元,同比增长55%,创上市以来同期利润最高纪录。放眼海外,受地缘政治冲突、美联储加息、海外经济放缓、疫情、极端天气等因素的影响,欧洲煤炭、石油、天然气价格开始飙升,天然气8月价格甚至一度超过同期十倍。

传统能源涨势良好的背后与其旺盛的需求驱动分不开。夏季全球面临高温干旱的极端天气,火电以稳定发电的优势,让传统能源的地位再次攀升。进入冬季取暖期,煤炭、天然气、电力需求也将持续增加。此外,欧洲能源危机加剧能源价格飙升和供应缺口放大。从供给层面来看,煤炭、石油、天然气等传统能源企业扩张意愿不强,产量提升有限,且部分受到疫情影响,供给受限。另外,传统能源具备产能建设和释放周期,具备稀缺属性,以上原因都助长传统能源板块走强。

旧能源“复兴”的背后,是否说明新能源要“偃旗息鼓”?

02

新能源风光依旧,继续蓄力前行

大力发展新能源已成为全球共识,政府也持续出台利好政策,对新能源的支持力度加大。新能源行业成长空间大,确定性好,成为高景气度行业,引来投资者的诸多青睐。

据统计,2022年上半年电新板块表现业绩表现坚挺,在265家A股/港股上市公司中,2022上半年共实现归母净利润1861.86亿元,同增86.81%。板块细分领域,新能源车产业链中铜箔、结构件、电解液、负极等环节,新能源发电板块中的光伏硅料、光伏电池片等环节,在供需格局偏紧的情况下量价齐升,实现营收、净利同比高增。储能板块受益行业景气度提升,业绩显著增长。

“现在不买新能源,等于20年前不买房”,对于投资者来说,解锁新能源的正确姿势是什么?

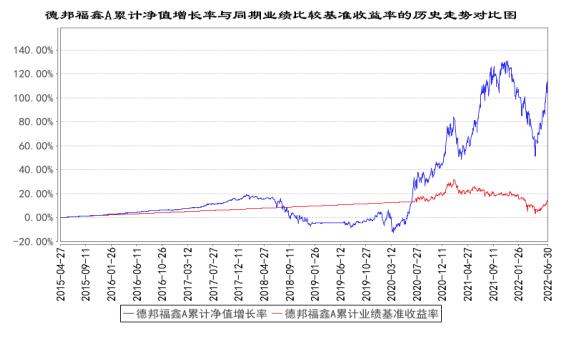

在小邦看来,当然是借道基金参与布局。小邦家的“绩优基”德邦福鑫A(001229)着力科技黄金赛道,聚焦新能源景气赛道,超额收益显著。最近三年,该基金累计净值增长率达116.08%,超额收益率113.41%,被海通证券授予灵活策略混合型三年期五星基金。

市场的每一次下跌都是为未来的冲高做好准备,虽有短期波折,新能源中长期方向仍值得看好。与其未来在高峰慕名而来,不如现在就参与其中,看好赛道赚取收益。

注:电新板块统计数据来自民生证券研报《2022中报业绩总结:行业动态报告,需求高景气,“新新”以向荣》

数据来源:德邦福鑫2022年中报,海通证券7月1日发布的《基金业绩评价报告》,截至2022年6月30日。

业绩/基准:德邦福鑫:2015年4月27日成立,C类份额2015年11月16日增加,2017年A类8.80%/2.39%,C类8.26%/2.39%;2018年A类-18.17%/2.34%,C类-18.54%/2.34%;2019年A类9.28%/2.28%,C类9.19%/2.28%;2020年A类53.98%/10.07%,C类53.58%/10.09%;2021年A类35.28%/-3.09%,C类34.94%/-3.09%,2022年上半年-3.92/-4.83。

本基金自成立以来基金经理变更情况:李煜,2015年4月-2015年6月;何晶,2015年6月-2015年9月;张翔,2015年7月-2017年2月;许文波,2017年2月-2018年3月;刘长俊,2018年1月-2018年8月;张铮烁,2019年3月2020年4月;陈洁,2019年3月-2020年4月;房建威,2018年7月-2020年7月;吴昊,2020年5月至今。

根据有关法律法规,基金管理人德邦基金管理有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:

1.如果您购买的产品为避险策略基金,保障机制的具体安排请详阅具体基金的基金合同、招募说明书和产品资料概要等文件。避险策略基金引入保障机制并不必然确保您投资本金的安全,基金份额持有人在极端情况下仍然存在本金损失的风险。基金在避险策略期间赎回、转换转出的基金份额是否可以获得差额补足保障请详阅具体基金的基金合同、招募说明书和产品资料概要等文件。

2.如果您购买的产品投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。

3.如果您购买的产品以定期开放方式运作或者基金合同约定了基金份额最短持有期限,在封闭期或者最短持有期限内,您将面临因不能赎回或卖出基金份额而出现的流动性约束。

五、本材料涉及相关基金可投资港股通标的股票,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险(港股市场实行T+0回转交易,且对个股不设涨跌幅限制,港股股价可能表现出比A股更为剧烈的股价波动)、汇率风险(汇率波动可能对基金的投资收益造成损失)、港股通机制下交易日不连贯可能带来的风险(在内地开市香港休市的情形下,港股通不能正常交易,港股不能及时卖出,可能带来一定的流动性风险)等。

六、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。德邦基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

七、德邦福鑫灵活配置混合型证券投资基金由德邦基金管理有限公司(以下简称“基金管理人”)依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站(http://eid.csrc.gov.cn/fund)和基金管理人网站(http://www.dbfund.com.cn/)进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。