深圳,又一100亿基金落地

险资与地方政府在双向奔赴。

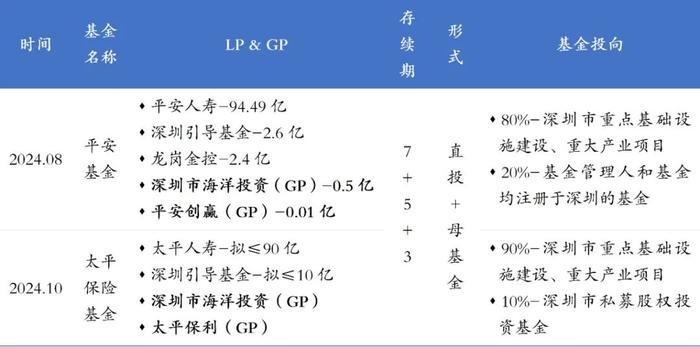

10月18日,100亿太平保险基金官宣落地深圳,这是深圳市引导基金、前海管理局与太平保险共同设立的基金,主要投向深圳科技创新产业领域。就在前不久,深圳市引导基金也携手平安人寿,设立了一支规模100亿元的深圳市政平私募股权投资基金合伙企业(有限合伙)(简称平安基金),如今已完成工商注册,进入备案阶段。

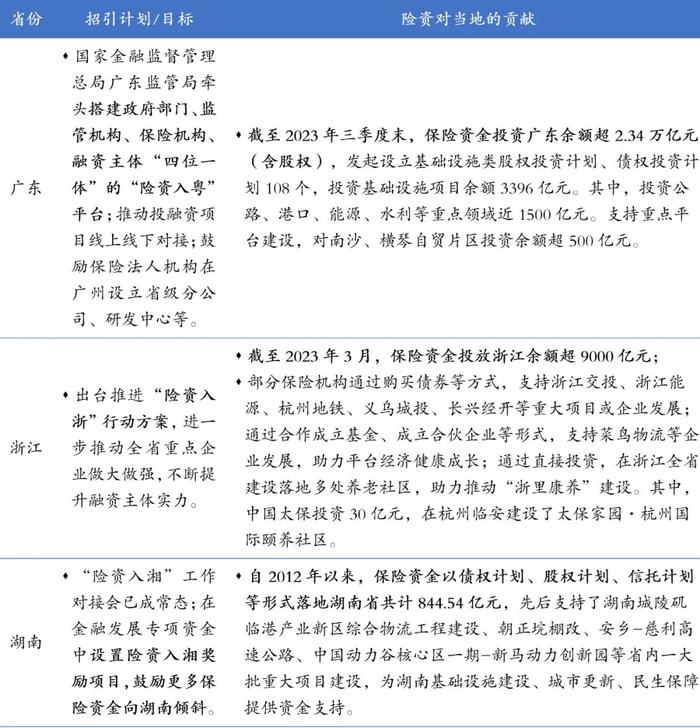

在当前市场耐心资本不足,掣肘科技创新发展,渴盼长期资金助力以及险资面临资产荒、投资收益率持续承压的困境下,深圳市引导基金与险资机构的这一系列密切合作,似乎可以算得上是双赢局面。毕竟,一方面,地方政府可以通过引导基金撬动险资长钱支持当地基础设施建设和产业发展;另一方面,险资参投的重大项目多是政府主导或扶持的,风险较小且现金流相对稳定,匹配险资投资的安全性原则。那么,在这双赢局面下,只有深圳在与险资双向奔赴吗?地方共识+政策引导让险资成为香饽饽地方政府与市场对险资的共识是一致的——长钱。长钱意味着能穿越短期市场波动,持续稳定投资,对于搞创新搞发展搞建设都是有利的。而且险资投资范围广泛,股、债、另类资产等等无所不涉及的,可从多方面持续服务实体经济发展。所以,险资可谓是地方政府眼儿里的香饽饽。近两年,各地政府几乎都在招揽险资。例如,广东提出搭建政府部门、监管机构、保险机构、融资主体“四位一体”的“险资入粤”平台;浙江出台“险资入浙”行动方案等。“险资入X”的范围越来越广。那么,招引来的险资到底对当地有哪些贡献?根据公开信息,险资主要充当活水以盘活当地存量资产,通过发起设立股权、债券投资计划参与到当地重大工程、基础设施项目中,所参与的项目主要是公路、水利、物流等服务国计民生的基础设施。此外,险资亦有通过直接股权投资和出资基金投资到当地企业中,但如深圳市以引导基金与险资机构共同设立股权基金投资到当地基建和基金的“险资入X”形式仍较少,深圳这一创新模式值得各地去探索实践。

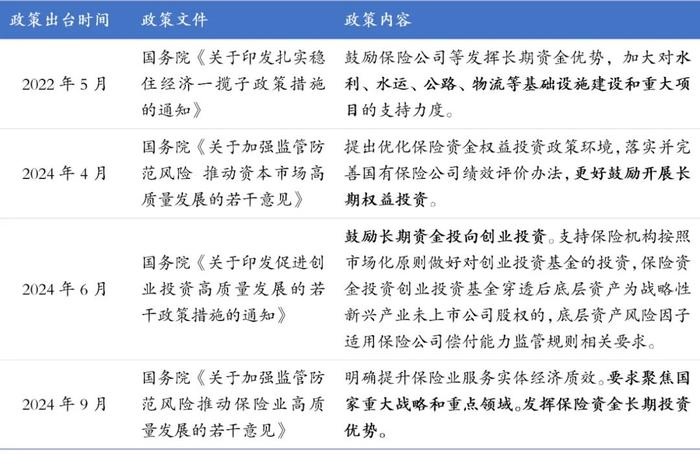

2022年以来,国家出台各项政策从多个方面鼓励险资入市,发挥长期资金优势,支持国家重大战略和重点领域建设,服务实体经济,在一定程度上引导了各地市积极争取险资支持当地经济转型升级。

双向奔赴从来不能只是一方自说自话,在各地政府为险资使出浑身解数的时候,险资同样给予了积极回应,毕竟险资对于投资亦同样存在诉求。险资“资产荒”一词,似乎说了好多年。险资通常具有较长的投资期限和稳定的资金来源,但在市场中,长期且高收益的优质资产相对稀缺。险资需要找到能够匹配其负债端期限的资产,以确保长期的偿付能力和收益稳定性。然而,市场上现有的资产往往期限较短,无法满足险资的长期配置需求。且当前利率中枢下行,全球利率水平持续走低,导致债券等固定收益类资产的收益率下降,这直接影响了险资通过传统固收产品获取稳定收益的能力。在低利率环境下,险资需要寻找新的投资渠道以保持其投资组合的收益性。而在监管层面,随着“偿二代二期”规则的实施,保险公司核心偿付能力充足率及综合偿付能力充足率均出现不同程度下降,这会直接影响险资开展新的投资。尤其在未上市股权投资层面,偿二代二期将其风险因子从原来偿二代一期的0.28上调为0.41,虽然在2023年9月,金融监督管理总局发布的《关于优化保险公司偿付能力监管标准的通知》又将其调低为0.4,但仍远高于偿二代二期实施前的标准,这会导致险资在投资时占用更多资本,拉低其偿付能力充足率。因而,险资在出手股权投资时会更加谨慎,对投资标的设置更高要求。据CVSource投中数据,2024年险资作为LP出手私募股权投资基金的事件仅27起,远低于去年同期的71起。那么各地招引险资投资的重大项目、基础设施项目对于险资来说,或许是一类难得的优质资产。因其不仅项目周期相对较长,匹配险资长期资产配置需求,而且投资门槛一般较高,属于地方政府掌控的优质项目,投资后大多都能产生良好的现金流回报,对险资来说投资风险相对较小,匹配其追求稳健回报的特性,以增厚投资收益。尾声险资与地方政府的双向奔赴,实际上是一场双赢的合作。但在当下各地政府竞相招引情况下,如何保持险资与政府的良好持续互动,或许需要双方共同深化和创新合作模式。而随着政策的支持和放开以及市场的成熟,未来险资的投资力度或还能进一步增强,为地方政府实现经济结构的转型升级和长期可持续发展带来新的机遇,也将助力国家重大战略实施和强国建设的宏伟蓝图。