中信建投 | 人工智能2025年投资策略:算力为基,自主可控大势所趋,Agent及B端应用崛起

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

文|于芳博方子箫辛侠平

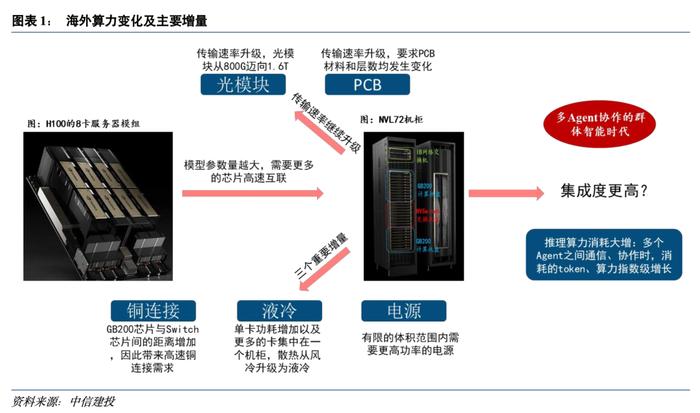

1)算力领域投资分为海外景气度投资以及国内自主可控两大类,海外景气度投资需要重视新技术以及增量变化,随着机柜式方案成为主流,建议重点关注铜连接、电源、液冷等领域。

2)国内自主可控大势所趋,核心是AI芯片,建议关注在出货量、生态和产品力上具有领先的公司,并且考虑到国产芯片制程、工艺以及明年国内互联网客户开始推进机柜方案,建议重视国产电源、液冷等相关标的。

3)Agent目前已经成为全球科技巨头重点发力方向,C端、B端均开始产品的快速迭代,C端更重视综合能力,B端更强调对业务流的理解、群体智能和专业Agent的打造,预计各类Agent将在明年进入快速落地阶段。

4)随着国内大模型能力的提升、调用价格的下降以及政策上的支持,我们认为更多的AI应用将会逐步落地。

展望2025年,我们认为算力领域投资分为海外景气度投资以及国内自主可控两大类:

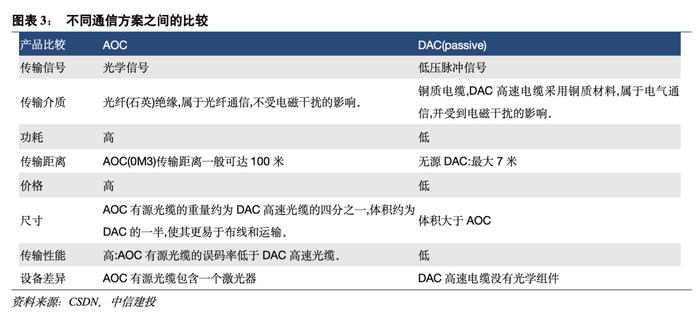

海外景气度投资:1)估值波动:AI算力全球估值体系参照英伟达,参照台积电Cowos扩产节奏,我们看好英伟达25年高增长及26年稳定增长;2)围绕增量变化及新技术投资,25年最重要的是英伟达NVL36、72机柜开始出货,以及为了应对更大模型参数量训练,单机柜中AI芯片互联数量将持续提升,其中铜连接、液冷、电源变化最大,25年开始进入业绩兑现期。新技术方面,如CPO及MPO等也将在2025年不断走向成熟;3)围绕份额变化投资,随着产业链的深入,光模块、PCB等环节的供应商明年会有份额变化。

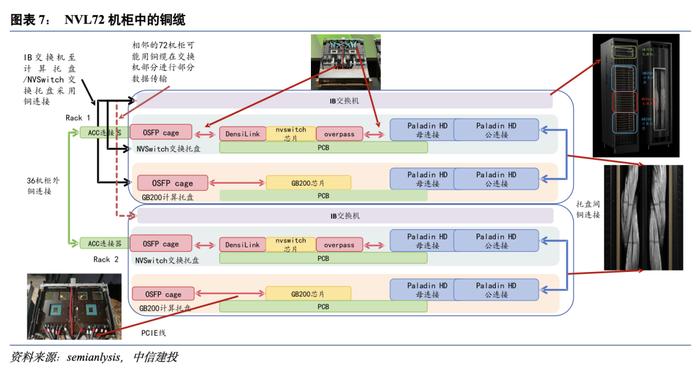

铜连接:国产厂商在交付能力、产品质量上均有优势,份额仍在不断提升。考虑到明年NVL36、NVL72机柜整体出货量(等效NVL72预计4万台以及NVL36两种版本合计约3万台),仅柜内线铜缆高速线市场就达到35亿+。考虑到柜外线也在大批量出货,高速铜线增量明显。并且,明年AMD、谷歌TPU以及其它大厂也纷纷采用机柜方案,其所用高速铜线规模也较大。

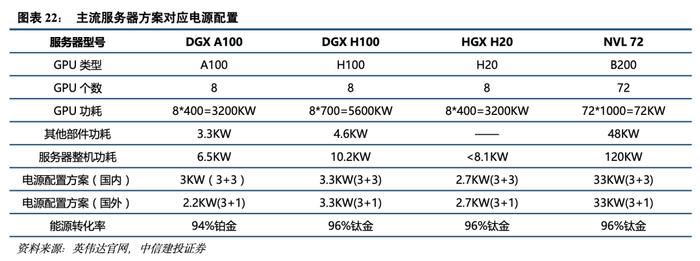

电源:伴随服务器(尤其是AI服务器)功耗总额的快速提升,在OCPORV3标准限制下服务器电源必须通过提升功率密度并维持高能源转化率(钛金96%以上)以满足服务器运转需要。更好的材料、更优的拓扑、更多的集成是功率密度提升的主要途径,因此电源行业不仅享受了总功耗提升带来的需求快速上行,同时也因为材料变更、散热需求加强等因素带来了单瓦特价格提升现象,并助力行业空间快速扩容。值得注意的是,考虑到近期大陆区域外流片难度加大,伴随大陆区域流片芯片占比增加,国产AI芯片所配置的机柜或将对电源需求要求更高。

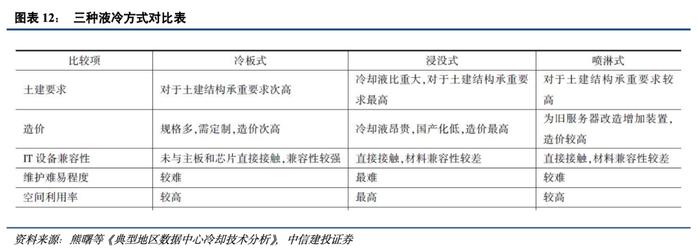

液冷:单卡功耗增加以及更多的卡集中在一个机柜,散热从风冷升级为液冷。1)英伟达GB200由两个1200WGPU与300WCPU构成,总功耗高达2.7KW,单芯片功耗的翻倍式提升使得其对散热的要求远远超过传统风冷能力范畴;2)NVL72服务器配置了36颗GB200GPU,集成度更高,其系统功耗可达120KW,进一步增加了散热要求;3)政策严控PUE,需要更高效的散热方案;4)全生命周期角度看,固定IT需求下液冷系统具备较强运营优势。总体看液冷相对风冷系统具备较高的建造成本,以液冷造价0.95-1.05万元/KW(含室外冷源),风冷造价0.35万元/KW测算,若NVL72单机柜功耗在120kW左右,则液冷系统造成成本为114-126万元(约16万美元),较风冷系统贵78万元。

国内自主可控:根据2023年底美国商务部和安全局(BIS)发布的一揽子规则,目前国内所能获取的AI芯片性能上限基本就在H20这一级别,考虑到H20的FP16算力只有B200芯片的6.7%,其性能并不足以支撑国内向更大参数量模型去探索,因此国内AI芯片发展紧迫性凸显。我们认为,未来国内AI芯片领军企业,将同时在出货量、生态和产品力上具有领先性。并且,考虑到国产芯片制程、工艺以及明年国内互联网客户开始推进机柜方案,建议重视国产电源、液冷等相关标的。

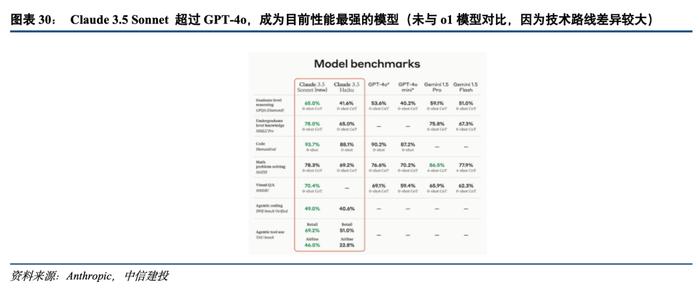

Agent:Agent目前已经成为全球科技巨头重点发力方向,包括PC端的Claude3.5Sonnet、手机端的AutoGLM以及企业业务流中的Salesforce和微软的Agent产品,同时多Agent协作的群体智能也已开始逐步商用化,如百度的秒哒,过去复杂、多步骤的任务均可通过Agent实现。我们认为,C端和B端的Agent会有所区别,C端的个人助理更强调综合能力以及生活场景的解决能力,B端的Agent更强调术业有专攻,既要有核心Agent具有总览能力,根据任务准确生成业务执行流,也要有大量的Agent具有独立的技能和专长,能够处理特定的任务,并且Agent之间可以彼此沟通。随着Agent的普及,推理算力消耗将会大增,多个Agent之间通信、协作时,消耗的token、算力指数级增长。

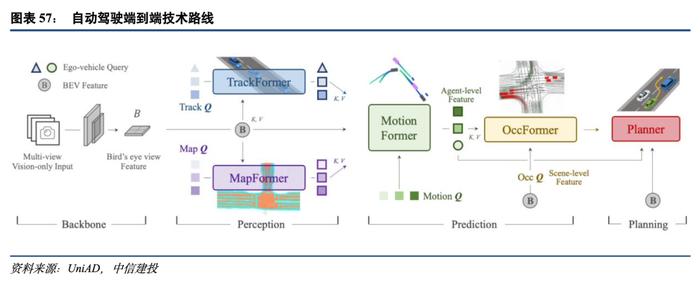

自动驾驶:特斯拉预计于11月最后一周向非特斯拉车主发布FSDV13版本,该版本主要特点包括原生AI4输入和神经网络架构、模型大小扩大3倍、模型上下文长度扩大3倍、(训练)数据扩大4.2倍、训练计算量扩大5倍(通过Cortex训练集群实现)。同时与v12.5.4相比,v13必要干预的间隔里程增加了4倍。随着大模型在自动驾驶中普及,改变了此前规则定义下自动驾驶生硬的特点,目前体验更加类似于人类驾驶的感受,从而降低了接管次数。但是对于L4级无人驾驶来说,特斯拉的平均接管里程数相比于人类仍有较大差距,目前仅依靠单车智能尚无法完全实现自动驾驶,需要关注国内车路云建设。

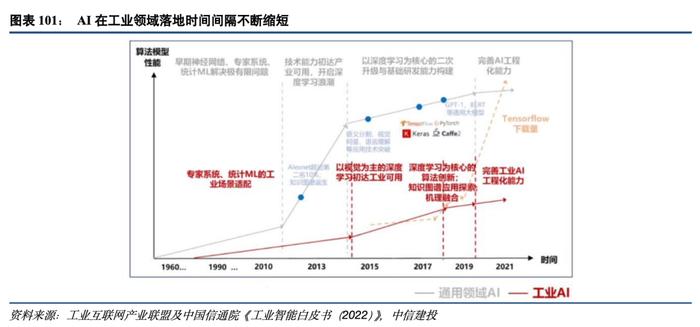

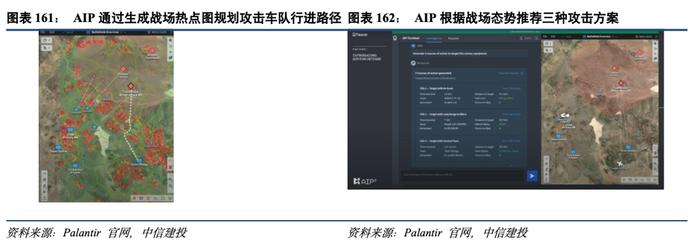

AI应用赋能千行百业:大模型应用的另外一个主战场是行业应用,《扩大内需战略规划纲要(2022-2035年)》:坚定实施扩大内需战略、培育完整内需体系。并重点提出推动5G、人工智能、大数据等技术与交通物流、能源、生态环保、水利、应急、公共服务等深度融合,助力相关行业治理能力提升。我们认为,围绕AI在金融、工业、教育、交通、军事、医疗等领域开始落地。金融端,大模型逐步成为更好的投研助手、财富管理虚拟人、金融知识库等。工业端,大模型已经开始在CAD等软件提供人机交互、AIGC生成样本等。在机器人领域,接入大模型后的机器人智能化程度快速提升,已经开始在工厂等场景替代人完成简单任务。军事领域,海外的Palantir公司已经成功的在战场中利用大模型作为战场助手。教育领域,AI逐步在更多学科成为虚拟教师。在交通领域,车路云协同对基础设施提出更高要求,赋能智能交通管理的同时,能够有效降低智能驾驶车端成本。医疗领域,过往AI本身在医疗影像,新药研发等领域均有较为深入的应用(传统模型),生成式模型的出现使得上述领域的AI发展得到进一步深化,但总体来看,海外研发方向更偏制药,国内研发方向更偏健康管理,依据大模型效力的不同二者应用方向存在差异。

北美经济衰退预期逐步增强,宏观环境存在较大的不确定性,国际环境变化影响供应链及海外拓展;芯片紧缺可能影响相关公司的正常生产和交付,公司出货不及预期;信息化和数字化方面的需求和资本开支不及预期;市场竞争加剧,导致毛利率快速下滑;主要原材料价格上涨,导致毛利率不及预期;汇率波动影响外向型企业的汇兑收益与毛利率;大模型算法更新迭代效果不及预期,可能会影响大模型演进及拓展,进而会影响其商业化落地等;汽车与工业智能化进展不及预期等。

于芳博:中信建投人工智能组首席分析师,北京大学空间物理学学士、硕士,2019年7月加入中信建投,主要覆盖人工智能等方向,下游重点包括智能汽车、CPU/GPU/FPGA/ASIC、EDA和工业软件等方向。

辛侠平:中信建投证券人工智能行业分析师,中央财经大学硕士,曾从事通信行业研究工作,2022年加入中信建投人工智能团队,重点覆盖人工智能、AI芯片、智能驾驶等领域。

方子箫:中信建投人工智能组分析师,上海财经大学硕士,2024年5月加入中信建投,主要覆盖工业软件、显示控制、服务器电源等方向。

证券研究报告名称:《人工智能2025年投资策略报告:算力为基,自主可控大势所趋,Agent及B端应用崛起》

对外发布时间:2024年11月25日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

于芳博SAC编号:S1440522030001

方子箫SAC编号:S1440524070009

辛侠平 SAC编号:S1440524070006