湘电股份拟定增募不超20亿 近4年2度募资共40.81亿元

中国经济网北京11月26日讯 湘电股份(600416.SH)昨晚披露的2024年度向特定对象发行A股股票预案显示,公司本次向特定对象发行募集资金总额拟不超过人民币200,000.00万元(含本数),扣除发行费用后拟用于航空电气系统系列化研制及产业化项目、磁悬浮轴承高速电机系统研发及产业化项目和补充流动资金。

湘电股份本次向特定对象发行股票预案已经公司第八届董事会第三十七次会议审议通过,根据有关法律法规的规定,尚需国资主管部门批准、国防相关行业主管部门备案、公司股东大会审议通过、上交所和中国证监会等监管机构批准或核准后方可实施,并以前述监管机构最终核准的方案为准。

本次向特定对象发行的发行对象为不超过35名特定投资者。本次向特定对象发行的定价基准日为公司本次向特定对象发行A股股票的发行期首日。发行价格不低于定价基准日前20个交易日公司A股股票交易均价的80%。本次向特定对象发行股票的数量不超过本次发行前上市公司总股本的30%,即39,762.19万股(含本数)。

发行对象认购的股份自本次发行结束之日起6个月内不得转让。

截至预案公告日,公司本次发行的对象尚未确定。最终本次向特定对象发行股票是否构成关联交易的情形,将在发行结束后公告的发行情况报告书中予以披露。

截至预案公告日,公司控股股东湘电集团及其一致行动人兴湘集团合计持有公司40,691.93万股A股股份,持股比例为30.70%。湘电集团、兴湘集团均受湖南省国资委控制,因此,公司实际控制人为湖南省国资委。本次向特定对象发行完成后,湖南省国资委仍处于实际控制人地位。综上所述,本次向特定对象发行不会导致公司的控制权发生变化。

湘电股份表示,本次发行募集资金投资项目系公司主营业务的完善与拓展。通过本次募集资金投资项目的实施,公司研制了航空电气系统和磁悬浮轴承高速电机及其配套设施,进一步丰富了公司现有产品线,扩展了公司电机在航空航天、生物医药、半导体制造等多个先进制造领域应用,满足了新质生产力对于高性能电机的需求,提升了公司在电机及电气化系统领域的市场竞争力,为公司可持续发展注入新的动力。本次向特定对象发行募集资金部分用于补充流动资金,公司的资本实力与资产规模将得到提升,财务结构将得到进一步优化,抗风险能力得到增强,促进公司的长期可持续发展。

湘电股份昨晚披露的关于前次募集资金使用情况专项报告显示,近4年内湘电股份两度定增募资,金额合计40.81亿元。

2021年度非公开发行股票募集资金。经中国证券监督管理委员会(以下简称“中国证监会”)《关于核准湘潭电机股份有限公司非公开发行股票的批复》(证监许可[2021]98号)核准,核准公司非公开发行不超过209,117,575股。公司实际发行209,117,575股,每股面值1元,发行价格为5.17元/股,实际募集资金总额为人民币1,081,137,862.75元,扣除各项不含税发行费用人民币15,957,207.45元后,募集资金净额为人民币1,065,180,655.30元。上述募集资金净额已于2021年2月9日全部到位。

2022年度非公开发行股票募集资金。经中国证券监督管理委员会《关于核准湘潭电机股份有限公司非公开发行股票的批复》(证监许可[2022]2037号)核准,公司向特定投资者非公开发行每股面值为人民币1元的普通股股票170,454,545股,发行价格为17.60/股,募集资金总额为人民币2,999,999,992.00元,扣除不含税发行费用人民币33,134,783.35元,募集资金净额为人民币2,966,865,208.65元。上述募集资金净额已于2022年10月25日全部到位。

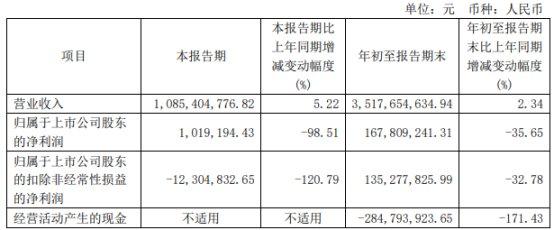

2024年前三季度,湘电股份实现营业收入35.18亿元,同比增长2.34%;归属于上市公司股东的净利润1.68亿元,同比下降35.65%;归属于上市公司股东的扣除非经常性损益的净利润1.35亿元,同比下降32.78%;经营活动产生的现金流量净额-2.85亿元。

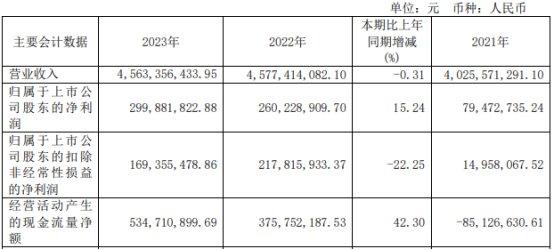

2023年,湘电股份实现营业收入45.63亿元,同比下降0.31%;归属于上市公司股东的净利润3.00亿元,同比增长15.24%;归属于上市公司股东的扣除非经常性损益的净利润1.69亿元,同比下降22.25%;经营活动产生的现金流量净额5.35亿元。