希尔威(SVM.US)发行1.5亿美元可转债加码铜金矿开采 蓄势多元化高增长

11月25日,希尔威(SVM.US)宣布完成发行1.5亿美元可转换债券。

公告显示,该公司拟发行本金总额为1.3亿美元,利率为4.75%,于2029年12月15日到期的可转换优先票据。此外,公司授予票据的初始购买者一项选择权,以购买本金总额不超过2000万美元的额外票据,可在发行结束后20天内的任何时间全部或部分行使。发行结束时可转换优先票据的规模为1.5亿美元。

据悉,本次可转换优先票据期限为五年,前三年不可赎回。条款显示,这些票据的初始转换价格比2024年11月20日公司普通股最后报告的出售价格溢价约30%。

在智通财经看来,希尔威之所以会选择在这个时候发行可转债,背后的原因可能与当前资本市场的流动性状况继续提升有密切关系,企业通过发行可转债来为投资者提供一个安全边际较高、能够享受股价上行红利的投资机会,同时可以提升股票的多重流动性。

公司估计,在扣除初始购买者折扣后,扣除发行的其他估计费用之前,出售票据的净收益将约为1.435亿美元(如果初始购买者行使全额购买额外票据的选择权)。希尔威计划将发行的净收益(包括在初始购买者行使其购买额外票据的选择权时可能出售的任何额外票据的任何净收益)用于境外的铜金矿项目的建设、其他项目的勘探和开发以及作为营运资金。

其中值得关注的是,纽约证券交易所希尔威11月19日收盘价为3.56美元/股,票据的初始转换价格为4.63美元/股,代表着相对于3.56美元约30%的溢价。反映了机构投资人对公司投资价值的判断。

财务表现来看,截至2024年9月30日,希尔威前两季度的经营活动产生的现金流净额为6308.3万美元,现金及现金等价物为1.8亿美元,资产负债率仅为15.9%,流动性充足,财务稳健。可见公司成功发行可转换债券是意味着市场机构看好公司发展前景,对价值提升充满信心。

聚焦在希尔威基本面,白银为公司主要金属品种。而自2022年以来,白银价格一路向上突破,于10月底创下近12年新高,纽约白银期货交易价格冲破35美元/盎司,现货白银年涨幅超过黄金。受益于白银价格上涨,希尔威业绩进一步增厚。

根据2025年中报(2024年9月30日前两季度),希尔威营收为1.4亿美元,同比增长22.8%;归属于母公司股东的净利润为3964.5万美元,同比增长95.6%。

从中长期看,仍有两大逻辑支持白银表现:其一,在国际形势动荡、实物资产抗通胀等因素的共振下,白银跟随黄金行情,成为避险资金的投资渠道之一。其二,供需偏紧的态势,有望给白银带来更大的涨幅。去年,白银工业需求实现了11%的增长率,标志着白银连续第四年面临结构性市场短缺,今年预计该增长率将会维持在9%,进一步拉高银价。

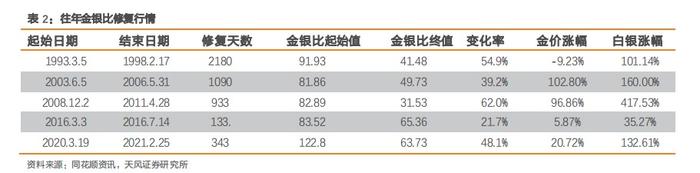

天风证券表示,当前金银比达到90左右的历史高点,白银的价格或被严重低估。历史上,金银比超 90 的情况仅出现了几次,通常与特定的地缘政治情况或经济环境有关。从历史角度来看,金银比的平均水平在40:1-50:1之间。随着经济活动的逐步恢复和市场情绪的变化,金银比有望回归平均水平,预示着未来白银价格的潜在上涨空间。

希尔威所拥有的矿产资源地质储量规模大且品位高,特别是白银资源储量(金属量)优势明显。2024年8月希尔威完成了Adventus矿业的交割,该公司拥有在厄瓜多尔的ElDomo金铜矿和Condor金银矿,将成为希尔威新的利润增长点。其中ElDomo铜金矿计划明年开工,2026年建成投产。

综上,发行债券将增强希尔威的现金储备,为公司提供更高的财务灵活性,并支持海外项目的建设和未来收入的增长。随着生产规模的扩大,叠加白银β行情展开,希尔威未来将迎来业绩与估值的向上共振。