美国经济数据强劲,本周全球大类资产表现回顾及展望

上周宏观趋势变化

本周大类资产走势研判

本周核心要点

强经济叠加美联储官员偏鹰讲话,未来1年降息预期继续回落。2年期美债利率继续上行。长端利率偏高震荡,利率曲线平坦化,股票分母端压力未继续上升。分子端英伟达业绩好于预期,AI叙事仍有支撑。受益于特朗普监管放松政策的金融、小微企业等表现较好。

后续来看,9月降息以来,美国经济数据强劲、消费就业稳中向好。增长改善叠加后续特朗普移民政策率先落地,通胀或将开始面临一定压力,使美债利率维持在偏高位置。对美股而言,尽管盈利层面影响偏积极,但较高的利率水平或对其上行势头有一定抑制作用。短期对美股偏中性看待。

国内政策面空窗期延续,10月财政数据积极,LPR按兵不动,经济仍有修复空间,亟待增量政策落地和推动。上周股票市场波动抬升,周中受产业利好消息影响,资金炒作,出现脉冲式行情,周五盘面回调收跌,或与机构调仓有关。债券市场情绪受超长地方债集中供给扰动,但总体看央行对流动性呵护态度明显,市场开始期待年底降息,周度看利率曲线整体下移。

后续来看,在12月中央经济工作会议前国内仍将处在等待明年政策定调的不确定阶段。对股票市场而言,政策空窗期仍以震荡+主题轮动行情为主,但上周五深跌或主要受机构调仓行为影响,基本面与情绪未发生转向,短期内或有反弹修复机会。对债券市场而言,本周地方债发债规模将超7000亿元,为年内单周最高水平,考验市场承接能力。中期看,降准或触发下行,但基本面向好预期不变,总体利率下行空间仍难打开。

上周海外地缘冲突有激化迹象,避险情绪升温推动美元、黄金齐涨。美元指数周度上涨0.76%收盘107.49。主要经济体货币兑美元均有贬值,其中中欧元区增长数据表现偏弱,贬值幅度较大。人民币在中间价调控下,兑美元汇率仍在7.2左右。

后续来看,美国总统换届,美国经济、海外地缘不确定性仍强。美元指数尚未看到明确下行驱动,短期人民币币值持续面临较大外部压力。中期看,特朗普关税政策将在明年对出口形成较大压力,稳汇率的强诉求届时逐渐动摇,币值调整幅度可能加大。

本周重点关注:美联储议息会议,美国PCE数据,个人收支数据,耐用品订单数据;日本消费者信心数据;欧元区通胀数据。

海外宏观经济与政策跟踪

1

美国经济不平衡性加剧,增长仍强

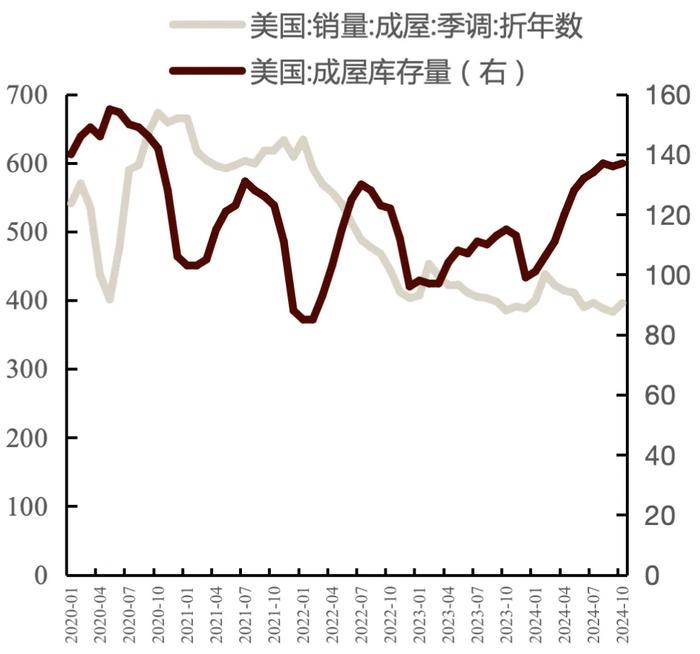

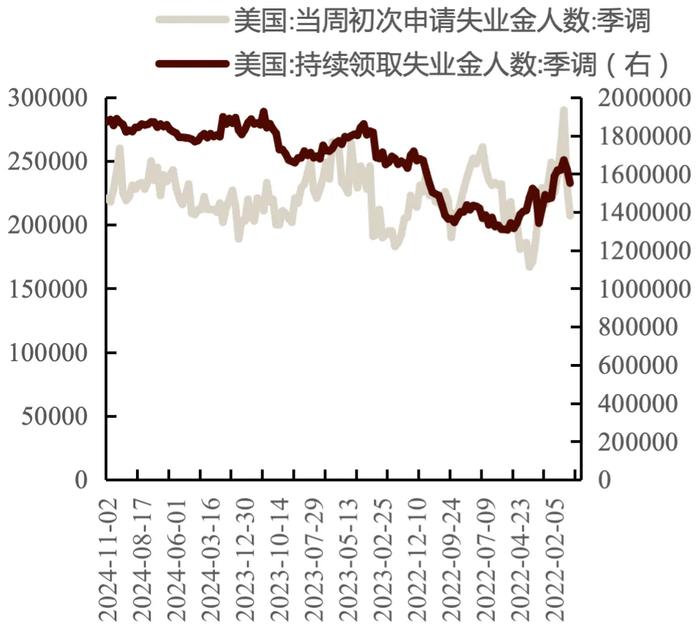

美国消费表现较好,密歇根消费者信心指数从初值73下调至71.8,但仍是七个月来的最高值,10月份为70.5。与此同时,对未来一年的通胀预期未作修正,维持在2.6%的近四年低点,而对未来五年的通胀预期则从初步预期的3.1%上升至3.2%。就业市场稳中向好,周度初请失业金人数录得21.3人,远低于市场预期的22万人,前值21.6万人,为2024年4月以来新低。地产市场总体延续改善趋势,11月NAHB房地产指数录得46,前值43;10月房屋开工量受飓风扰动降至131.1万套,前值135.3万套,低于预期的133万套;10月成屋销售量396万套略高于预期393万套,前值383万套。

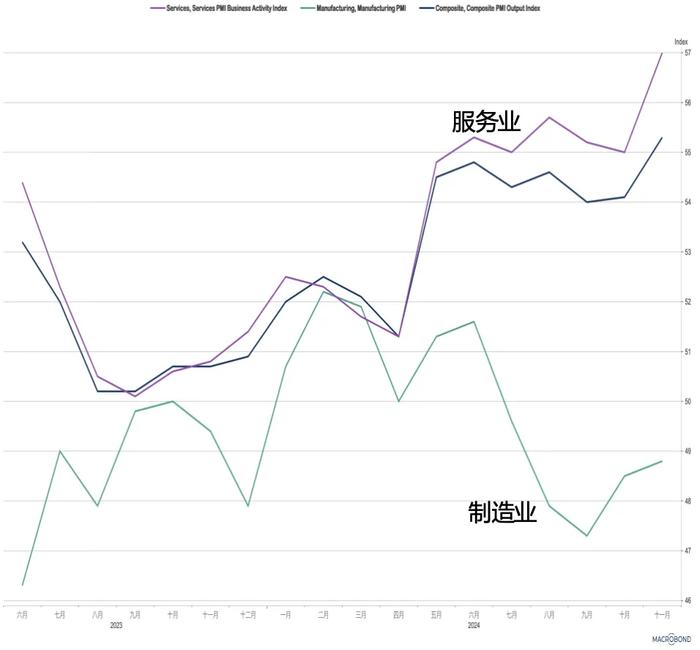

景气度方面,美国11月标普综合PMI升至55.3,为2022年4月以来最高。前值54.1,预期54.3。11月服务业继续好于制造业。制造业PMI录得48.8,符合预期,前值48.5,连续5个月低于荣枯线,但分结构看新订单流失率放缓且库存降幅减小;非制造业PMI升至57,远超预期的55.2,前值55,是自2022年3月以来最大幅度的扩张。

图:标普制造业与非制造业PMI数据

2

联储发言

周内联储理事及官员发言偏鹰,认为应该对降息持谨慎态度,依据实际经济数据调整降息节奏。加之上周美国经济数据强劲,消费就业稳中向好。因此市场对12月降息25bp持谨慎态度。

图:联储官员周内发言汇总

3

欧洲增长承压,日本通胀好于预期

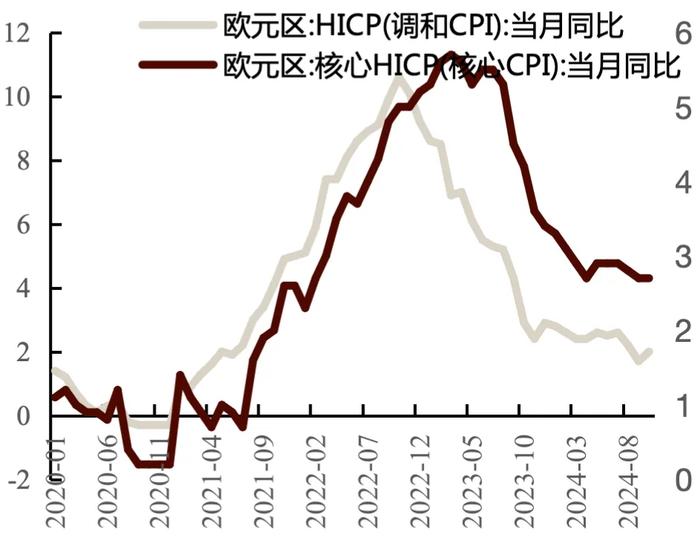

欧洲增长仍然承压,通胀回归央行目标,货币政策维持宽松基调。欧元区11月综合PMI录得48.1,前值50.0。制造业PMI45.2,前值46;服务业49.2,前值51.6。数据回落幅度较大且低于预期。通胀方面,欧元区10月调和CPI同比终值2%,符合市场预期,回归欧洲央行目标水平,为12月降息铺平道路。欧洲央行管委Stournaras认为,12月降息已成定局,25个基点是最佳降息幅度。欧洲央行副行长金多斯表示,明年通胀将回落至目标水平;经济前景面临的风险上升,并且偏向于下行。

日本通胀强于预期,年末加息概率略有上升。日本11月PMI制造业小幅回落,服务业回归扩张区间,支撑综合PMI小幅改善0.2pct至49.8。10月核心CPI同比前值2.40%,预期2.20%,公布值2.3%。日本首相石破茂料将宣布规模1400亿美元的经济刺激计划,预计将在周五获得内阁批准。日本央行行长植田和男表示,日本经济正迈向薪资驱动的持续通胀,并警告不要将借贷成本维持在过低水平。这为最早下个月再次加息留下可能。

图:日本通胀数据

国内宏观经济与政策跟踪

1

财政数据积极,LPR按兵不动 经济修复仍有空间

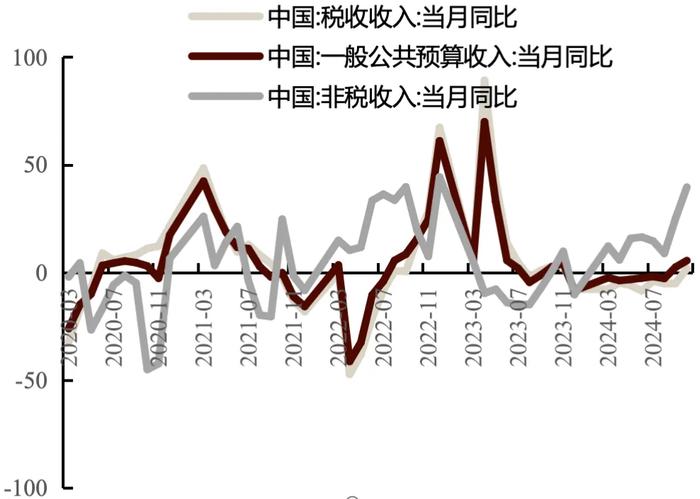

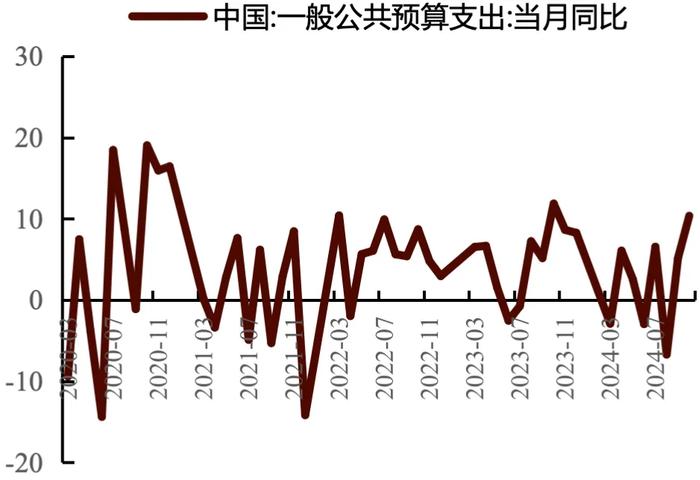

中国1-10月,全国一般公共预算收入184981亿元,同比下降1.3%。其中,全国税收收入150782亿元,同比下降4.5%;非税收入34199亿元,同比增长15.3%。分中央和地方看,中央一般公共预算收入82482亿元,同比下降3.9%;地方一般公共预算本级收入102499亿元,同比增长0.9%。10月一般公共预算支出同比增速从5.2%升至10.4%,同时政府性基金支出增速也从34.2%升至47.9%。财政投放加快。

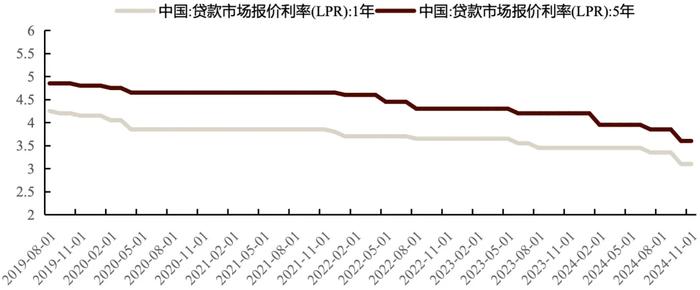

中国11月LPR1年和5年期以上品种报价均维持不变,分别为3.1%、3.6%,符合市场预期。本年度LPR共调整了三次,带动了企业融资和居民信贷成本的下降,尤其10月21日1年期和5年期LPR利率均下调25BP,超出了预期,显示出货币政策支持我国经济的决心。持续关注9月份“有力度”的政策性降息和10月份LPR大幅下调效应向实体经济传导的进程。

图:中国1-10月一般公共预算收入同比

2

吹风会抬升稳出口预期

11月22日,商务部联合外交部、工信部、人民银行、海关总署相关司局负责人,联合召开政策吹风会,凸显出对未来一段时间促外贸稳增长问题的重视,这与美国候任总统特朗普较为激进的关税主张直接相关。商务部指出“最终关税是由进口国的消费者和最终用户来支付”。人民银行称“未来人民币汇率可能会保持双向波动态势”,“防止外汇市场形成单边一致性预期并自我实现,坚决防范汇率超调风险”。

全球大类资产表现回顾及展望

1

美国市场

上周经济数据整体仍强。强经济叠加美联储官员偏鹰讲话,讨论降息步伐是否应该放缓,未来1年降息预期继续回落。2年期美债利率继续上行。长端利率偏高震荡,利率曲线平坦化,股票分母端压力未继续上升。分子端AI叙事仍有支撑:英伟达业Q3营收和EPS超预期,其中Hopper芯片强劲需求推动数据中心营收超预期增长。Q4指引营收高于分师预期中值。三大股指均收涨。从行业表现看,受益于特朗普监管放松政策的金融、小微企业继续表现较好。

后续来看,9月降息以来,美国经济数据强劲、消费就业稳中向好。增长改善叠加后续特朗普移民政策率先落地,通胀或将开始面临一定压力,使美债利率维持在偏高位置。对美股而言,尽管盈利层面影响偏积极,但较高的利率水平或对其上行势头有一定抑制作用。短期对美股偏中性看待。

2

中国市场

国内政策面空窗期延续,10月财政数据积极,LPR按兵不动,经济仍有修复空间,亟待增量政策落地和推动。上周股票市场波动抬升,周中受产业利好消息影响,资金炒作,出现脉冲式行情,周五盘面回调收跌,或与机构调仓有关。债券市场情绪受超长地方债集中供给扰动,但总体看央行对流动性呵护态度明显,市场开始期待年底降息,周度看利率曲线整体下移。

后续来看,在12月中央经济工作会议前国内仍将处在等待明年政策定调的不确定阶段。对股票市场而言,政策空窗期仍以震荡+主题轮动行情为主,但上周五深跌或主要受机构调仓行为影响,基本面与情绪未发生转向,短期内或有反弹修复机会。对债券市场而言,本周地方债发债规模将超7000亿元,为年内单周最高水平,考验市场承接能力。中期看,降准或触发下行,但基本面向好预期不变,总体利率下行空间仍难打开。

3

外汇市场

上周海外地缘冲突有激化迹象,避险情绪升温推动美元、黄金齐涨。美元指数周度上涨0.76%收盘107.49。主要经济体货币兑美元均有贬值,其中中欧元区增长数据表现偏弱,贬值幅度较大。人民币在中间价调控下,兑美元汇率仍在7.2左右。

后续来看,美国总统换届,美国经济、海外地缘不确定性仍强。美元指数尚未看到明确下行驱动,短期人民币币值持续面临较大外部压力。中期看,特朗普关税政策将在明年对出口形成较大压力,稳汇率的强诉求届时逐渐动摇,币值调整幅度可能加大。

图表:金融市场周度跟踪(2024/11/18-2024/11/22)

*图表于北京时间每日晚间更新,中债、亚洲股市、美元兑人民币、螺纹钢及南华工业品指数为当日数据,其他数据均为上一交易日的收盘情况。此外,欧元兑美元、英镑兑美元的涨跌幅数据为经间接价格法调整后的美元兑欧元、美元兑英镑的涨跌幅。